万万没想到,2022年最先让网友“破防”的不是娱乐明星,而是股市和基金。

红星资本局注意到,2022年以来股市低迷,1月27日上午盘中一度杀跌,下午三大指数尾盘跳水,沪指失守3400点。

面对大跌,焦虑的不仅是普通投资者,公募巨头和顶流基金经理也坐不住了。多家公募基金发布公告表示,将在近期出巨资自购旗下偏股型基金,所投资的基金持有期限不少于一年。

“基金一姐”葛兰率先出手

6大公募巨头跟上,自购5.4亿权益基金

1月27日,两市开盘后震荡走低,午后三大指数继续跳水,北向资金流出超百亿。板块个股呈现普跌态势,两市不足300只股票上涨,超百股跌停,赚钱效应极差。截至收盘,沪指跌1.78%,失守3400点,为2021年8月20日来首次;深证成指跌2.77%;创业板指跌3.25%。

在投资者的吐槽声中,股市、基金再次双双登上热搜。

事实上,2022年以来A股持续低迷,据星矿数据统计显示,截至1月27日收盘,A股年初至今有4194家公司下跌,590家跌幅大于20%,64家跌幅大于30%,7家跌幅大于40%。

面对市场低迷情绪,1月27日,6大公募基金集体出手:

南方基金公告称,公司基于对中国资本市场长期健康稳定发展的信心,本公司自公告之日起30个交易日内以固有资金申购公司旗下偏股型公募基金,合计出资将不低于5000万元,并持有3年以上。

嘉实基金公告称,公司基于对中国资本市场长期健康稳定发展的信心,自2022年1月27日起一个月内,运用固有资金投资本公司旗下偏股型基金5000万元,所投资的基金持有期限不短于一年。

富国基金公告称,公司固有资金出资6000万元,于本公告之日起10个交易日内申购公司旗下股票型、混合型公募基金,并承诺至少持有1年以上。

广发基金公告称,自1月27日起30个交易日内,将以固有资金8000万元申购公司旗下权益公募基金。

易方达公告称,于1月27日出资1亿元,申购公司旗下主动偏股型公募基金,并承诺持有时间不少于一年。

汇添富基金公告称,运用自有资金2亿元申购旗下偏股型基金,并承诺持有时间不少于1年。

此前一天,1月26日,中欧基金管理有限公司发布公告,公司将于公告之日起30个交易日内以自有资金申购中欧医疗健康混合型证券投资基金、中欧医疗创新股票型证券投资基金合计5000万元,并持有三年以上;基金经理葛兰将于公告之日起30个交易日内申购中欧医疗健康混合型证券投资基金、中欧医疗创新股票型证券投资基金合计200万元,并持有三年以上。

此外,华安基金也发布公告称,公司自1月26日起至2月25日,使用固有资金申购公司旗下偏股型公募基金,合计出资不低于5000万元。华安基金表示,后续公司将持续申购公司旗下偏股型公募基金。

据中国基金报统计,截至1月26日,2022年开年,已有22家基金管理人,自购总金额超过4.9亿元,加上今天6大巨头的自购金额5.4亿元,今年开年不足1个月,基金公司自购金额已经超过10个亿。

900只基金年内亏损超10%

多家基金放开申购

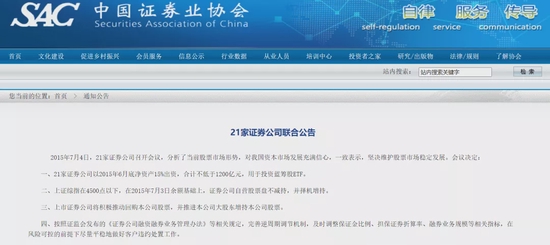

上一次机构集体出手护盘,还是在2015年7月,海通证券(600837.SH)、广发证券(000776.SZ)、申万宏源(000166.SZ)等21家头部券商召开会议,一致表示,坚决维护股票市场稳定发展。

会议决定,21家证券公司以2015年6月底净资产15%出资,合计不低于1200亿元,用于投资蓝筹股ETF。并且上证综指在4500点以下,在2015年7月3日余额基础上,证券公司自营股票盘不减持,并择机增持。

而在2021年,基金降温。据中国经济周刊报道,投资于股市和债市的主动管理基金中(不含QDII),有920只收益率亏损,其中239只亏损超过10%,包括方正富邦创新动力、汇添富沪港深大盘价值等31只基金亏损20%以上,更有6只亏损超过25%。

2022开年以来,据券商中国统计,按不同份额计算,截至目前有超过900只基金产品的净值下跌超过10%,其中开年亏损最多的一只偏股型基金年内已亏20%。

在此背景下,多个明星基金产品主动“择时”,放开申购。

1月27日,易方达基金发布公告,宣布张坤管理的易方达蓝筹精选基金调整大额申购及大额转换业务金额限制。公告称,自2022年2月7日起,该基金限制申购及定期定额金额由2000元调高至1万元。

富国基金称,放宽了对旗下富国天惠精选成长的大额申购、定投及转换业务的限制。自2022年1月28日起,该基金大额申购、定投及转换转入的限制金额由1万元提高至2万元。富国天惠精选成长由朱少醒掌舵,该基金自2021年2月18日起大额申购、定投及转换转入被限制在1万元。

1月14日,睿远基金发布公告,自2022年1月17日起,旗下睿远稳进配置两年持有混合基金开放日常申购定投,并限制大额申购,单个基金账户单日申购及定投金额不超过两万元。

“情绪底”或在一季度前期

2022年“稳增长”仍是阶段主线

此前,摩根士丹利华鑫基金点评称,市场异动下跌,为国内外因素共同导致,但近期市场持续偏弱可能内部因素更为主导。展望后市,市场在见顶回升的周期往往依次经历“政策底、情绪底、增长底”。“情绪底”可能会在近期至一季度前期左右,而“增长底”则有望在一季度到二季度左右出现。

摩根士丹利华鑫基金进一步指出,在2014年底、2018年底和2020年初三轮明显的“稳增长”发力过程中,初期市场由于情绪惯性原因而表现不佳,成长风格明显下跌,在社融、信贷、基建和房地产等相关前瞻指标有所修复后,市场悲观情绪改善后往往表现较好。

东莞证券发布研报称,保持基金及组合整体稳健与灵活,建议关注均衡配置、经历完整牛熊周期的产品,尽量避免选择管理规模过大的基金产品。增配流动性较好、回撤能力控制较强的固收+资产,兼顾进攻与防御。由于市场缺乏明确的投资机会,关注长期运行稳健,回撤控制较强的量化对冲或绝对策略投资机会。

上海证券也发布研报对2022年市场趋势做出了预测,建议投资者可尽量借助基金产品来实现多元化的配置。权益基金上,战略精选投资相对分散、具备选证能力的长期绩优基金;战术上关注“十四五”、“稳增长”带来的相关投资机会,注重基金经理“能力圈”,切忌过于聚焦“赛道”,更不建议频繁转换“赛道”;固收基金,则充分发挥组合中风险缓冲垫的职能,注重风险控制,配置上可适当通过信用下沉及“固收+”基金增强收益。