基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

原标题:A股震荡多头基金难卖,雪球结构产品却被秒杀,要不要买?

“上周一天里2亿雪球结构理财又被秒杀了!最近知名私募的多头基金销量也大不如前,震荡了1个多月,之前持抄底思维的投资者也开始谨慎起来。”某头部券商营业部销售负责人对第一财经记者表示。

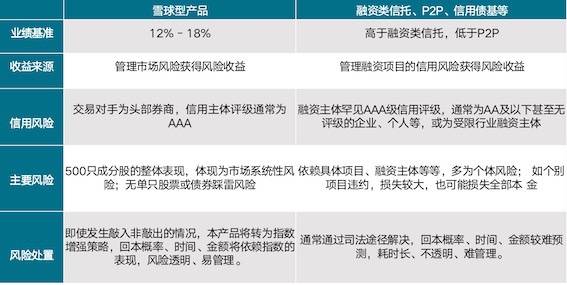

2020年是公募、私募基金销售火爆的一年,直到2021年2月,多头基金销售仍靠“抢”。但是,随着A股震荡时间延长,投资者开始考虑投资性价比和分散配置,混合基金和雪球结构理财这种类固收的结构化产品开始受到青睐,也成了券商冲业绩的一款王牌产品。据了解,雪球结构产品起售门槛100万元,和一般私募基金一样,若不发生敲入(例如标的跌破初始价的75%~80%)的情况,产品票息为年化16%左右,期限为1~2年不等。但如果雪球产品的挂钩标的跌穿敲入价格,保本保息机制消失,投资者需要承担市场损失。但整体而言,损失并不会比纯多头多。

那么雪球结构究竟是什么?什么样的场景最适合做雪球?风险又在哪里?雪球结构就是投资者和券商的对赌吗?我们来一探究竟。

雪球结构的原理

对于雪球的描述,大多宣传语是这样的——如果有一种产品:只要大盘在未来1年内下跌不超过20%,你就可以获得10%~15%的收益。

雪球产品其实可以挂钩众多标的,个股、指数皆可,但目前券商对高净值个人销售的产品更多挂钩中证500指数,中证500指数汇聚了中国优质成长股,且波动性较高,而且当前估值处于历史中低位水平。

雪球结构实质上就是投资者向券商卖出奇异的看跌期权(exotic put option,即认为后市下跌风险有限),同时将获得期权费用的过程。值得注意的是,卖出的看跌期权并不是传统的看跌期权(put),而是添加了两个障碍价格的奇异期权,这两个障碍价格就是“敲出价格”与“敲入价格”。

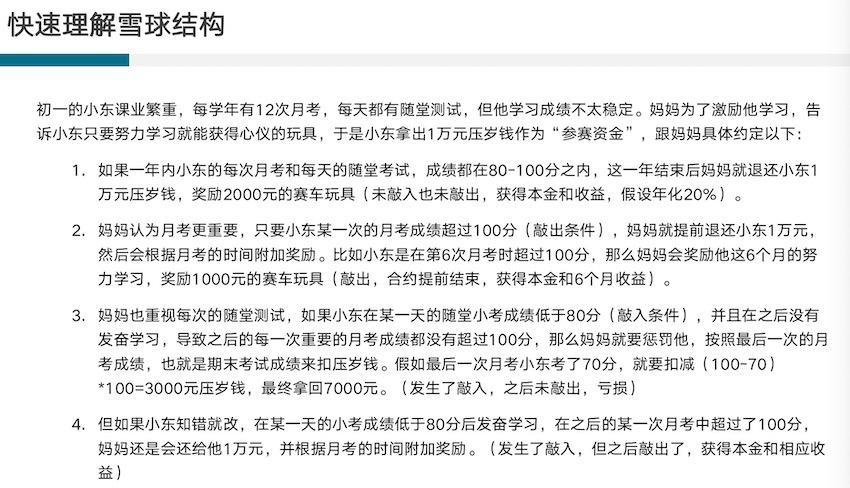

“敲出价格”是合约提前终止的价格屏障,当股票价格在观察日高于敲出价格(一般在103%~110%),投资者将会直接获得年化收益(例如获得上文所提的产品票息16%,但无法获得指数上涨的更多超额收益),且合约结束;“敲入价格”是当股票在每天收盘价曾经低于敲入价格,则在存续期结束时股票价格低于期初价格的,投资者要承担期初价格和期末价格间的下跌损失,若存续期结束股票价格高于期初价格但是低于敲出价格,则不获得收益。我们以下述产品为例来分析具体情景。

情景1:敲出获利(期间触发敲出)

存续第2个月开始月度观察,若月度观察日中证500指数收盘价超过当月对应的敲出价格水平,产品提前终止并获得年化16%约定收益;即便期间曾触发敲入,若在敲出观察日触发敲出,产品提前终止并获得年化16%约定收益。

情景2:到期获利(从未触发敲入或敲出)

存续期间日度观察,若中证500指数收盘价从未下跌到期初价格的75%,产品存续到期并获得年化16%约定收益; 若标的价格曾下跌到约定触发敲入水平,到期可能承担投资损失;以当前中证500指数为例,敲入价格在4725点(6300×75%)附近。

情景3:到期亏损(曾触发敲入且未触发敲出)

若中证500指数发生单边大幅下跌,击穿安全垫且直到到期未涨回,投资者在到期日将以标的跌幅计算持有损失。

什么场景最适合买雪球?

该策略最适用的场景就是弱势盈利市场。

从2月下旬至今,A股处于回调震荡阶段。同时,流动性边际趋紧,新发基金锐减,3月股票型基金前3周仅发行75亿份额,混合型基金发行739亿份额,相比1、2月断崖式下滑,市场认为,A股后续不大可能出现非常大的单边行情。在这种共识下,最能受益于上有顶、下有底市场环境的雪球结构被众多券商力推。

当前中证500指数点位为6326.61点,敲入点位为4745点。市盈率约为27倍,处于历史中低区域,不少投资者认为其具备了投资价值。对于一些左侧建仓的投资者或机构而言,如果股价已经跌到底部,预计会反转,准备建仓却担心惯性下跌,可考虑此策略,可承受小幅度回撤。

除了挂钩指数,雪球结构也可以选择个股作标的,这一般是券商对机构投资者的服务。雪球可以成为底仓替代,即对于机构希望长期持有的底仓,如果认为近期回撤概率不大,但中期难出现爆发式上涨,只是预计未来会震荡上行,则可考虑此策略,一方面能控制回撤,同时不放弃潜在上涨收益。即使出现敲入,损益与持股相同。

不如买中证500指数增强?

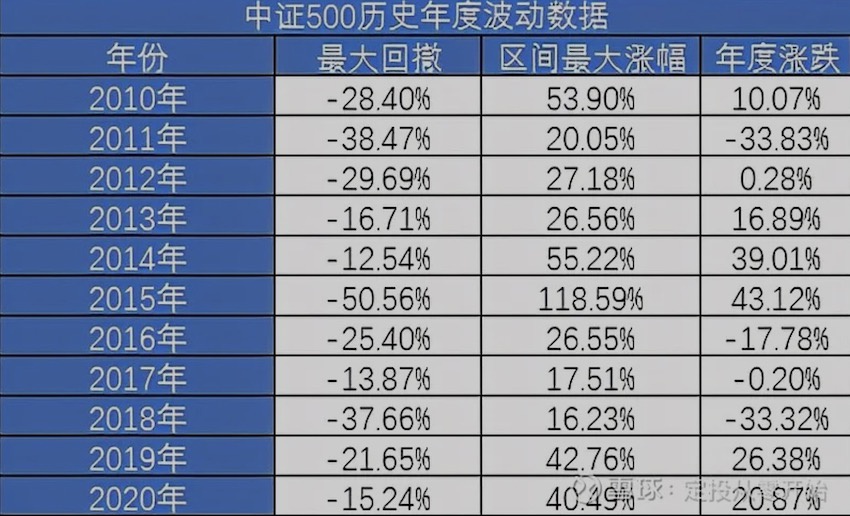

也有一种观点认为,根据历史回测,中证500指数暴涨或暴跌才是常态。绝大部分年份,该指数最大回撤或最大涨幅总有一个是大于20%的;但是持续的震荡行情非常罕见,仅2017年的最大回撤和最大涨幅是小于20%的;中证500上涨和下跌都具有连续性。2012年~2015年,连续上涨4年。2016年~2018年,连续下跌3年。2019年~2020年,又连续上涨2年。

换言之,雪球结构吃肉的时候吃不到,而挨打的时候,雪球结构一下都没躲掉,亏损幅度和投资中证500指数差不多。为什么不直接买增强型中证500指数?

这种观点相当普遍。不过,业内人士对记者表示,上述逻辑有几个缺陷——首先,按照这种“暴涨暴跌”的经验逻辑,投资者配置纯多头的产品会面临很大风险;其次,雪球产品只是资产配置的一部分,并不是说配了雪球就不能再配其他纯多头产品,而且当市场在底部时,投资者可能并不知道这真的就是底部或未来会如何波动。如果震荡行情持续的时间很久,持有纯多头产品难以带来收益,雪球在此期间至少还有较高的产品票息。

此外,券商人士对记者表示,发行产品时也会看保护水平,此前在中证500点位更低时发行的雪球产品,敲入、敲出界限分别是80%和103%,现在敲入界限调整到了75%,即希望能够减少敲入出现的可能性。

投资者和券商在对赌?

另一个质疑也相当普遍——雪球结构的本质就像是投资者和券商在对赌。

但从绝对定义上来看,对赌意味着,投资者要亏损,券商才能从中盈利。雪球这类产品如果跌穿了敲入价格,保本保息机制就消失了,所以很多投资者天然地觉得券商特别有动力希望股票跌,跌得多就不用付息了。

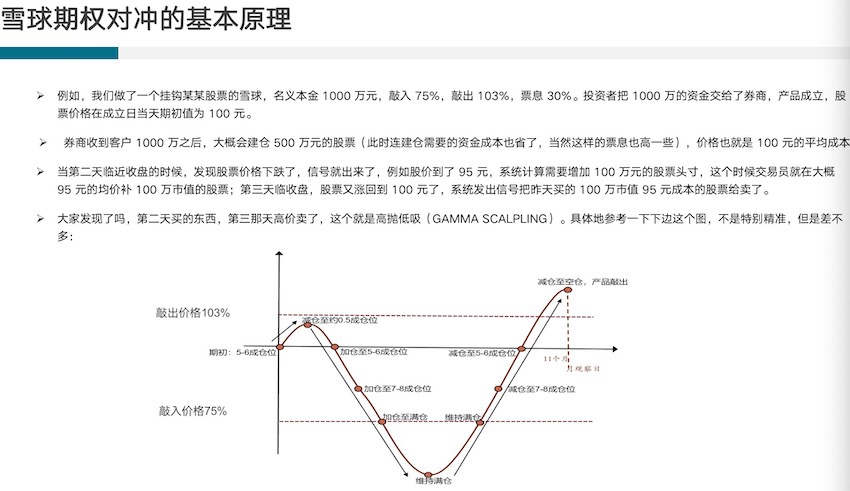

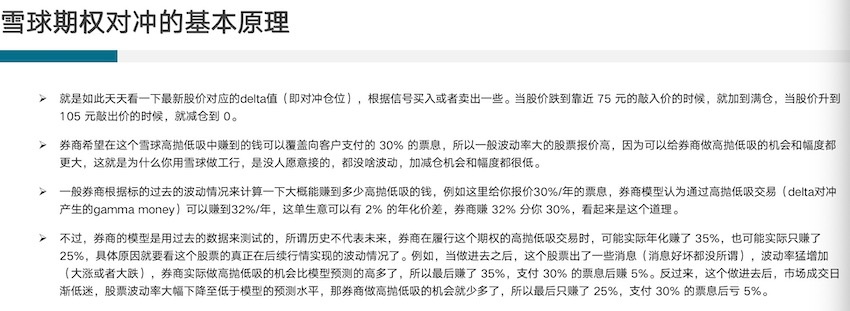

事实上并非如此。“其实券商并不在意股票最后有没有跌穿,而且也控制不了市场跌幅,雪球产品一般挂钩的是千亿市值的股票和指数,操纵这些标的来让投资者敲入而省下票息,就如同保险公司为了逃避理赔保费,天天盯着你身体不要出问题一样。券商在意的还是实际波动率和模型计算的波动率之间差得多不多。”上述头部券商人士对记者表示。

那么雪球结构在不同市场状况下,投资者和券商的盈利情况是怎样的?

据记者了解,一般在市场暴涨时,券商赚得多(波动率大幅提高超过模型定价值),投资者小赚(快速敲出);市场暴跌时,券商赚得多(波动率大幅提高超过模型定价值),投资者亏钱(可能敲入了);市场很低迷的横行盘整或者小幅上/下行时,券商赚得少或者亏钱(波动率低于定价值),投资者赚大钱(时间足够长,票息拿得多);市场比较活跃的横行盘整或者中小幅上/下行时,券商和投资者都赚钱。