基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

招商基金付斌,数学系出身,思维方式是直接、扎实、效率优先的。

采访间歇的闲聊:“拜登胜还是特朗普胜?”他反问:“这重要吗?”

因此,付斌投资方法论的形成,是一个删繁就简、抓住核心矛盾的过程,并屏蔽噪音。

早年间,付斌初做基金经理,特别勤奋,投资的十八般武器轮番上阵:每天听各种行业路演、看大量的报告,盯着下季度经济增速和货币政策、各种饭局各路消息、高抛低吸技术面等等,然而,他却发现绝大多数武器是复杂而且不确定的。

于是,自2017年初至今,他从加法到减法,十八般武器只留下一件。

这唯一的一件武器就是:“企业利润增长是市值增长的充分必要条件,利润驱动价值,价值带动股价。公司能从小长大,从大长成更大,股价就会增长。”

用一句话形容投资风格,付斌回答,是“相信真成长的力量”,与好公司为伍。

他的选股标准,简单量化,就是未来2-3年业绩复合增速不低于25%的公司。

1

付斌的三步选股法,第一步,是趋势比估值重要。

这是当年某位券商新财富分析师做了6年的行业比较得出的结论。付斌认为,趋势代表着未来,买公司就是买未来。

比如在电商、电动车、新能源面前,传统卖场、燃油车、石化能源的空间是不断被压缩甚至要走下坡路的,所以,“宁在航母上寻石头,不去破船里找黄金”。

第二步,管理至上。“一只木桶装的水取决于最短的那块木板,而公司治理就是木桶底部的那块板,治理有瑕疵,一票否决。”付斌称。

举个例子,两家河南养殖公司A和B,前者战略飘忽,从养殖、屠宰走向电竞、资本运作,后者30年如一日,兢兢业业养猪。十年前,养殖股A出栏70万头,养殖股B出栏36万头,十年后,A退市,B市值数千亿元。

第三步,八毛钱买价值一块钱的,对比一块钱买未来值十块钱的,付斌坚决选择第二种,后者的价值中枢是不断提升的。

前述养殖股B,付斌自2015年初即重仓,并持有至今,这也是他挖掘到的第一只十倍股。当养殖股B市值到达900亿之时,付斌在朋友圈写下一段话:

“首先,与好公司为伍,真乃幸事。优秀甚至说卓越的企业家和管理层,让我们省却很多跟踪和验证的烦恼,每年更新一下公开数据就行了。

其次,相信真成长的力量,2015年上半年,无数股票被贴上成长股的标签,而公司因为没有任何概念而备受冷落,时至今日,那些所谓的成长股跌得七零八落,公司高盈利高增长终被市场认可。

再次,耐得住寂寞才能守得住繁华。还是2015年,曾经连续12天大幅落后创业板指数,几年来,也有多次暴跌甚至跌停,但事后看,所有这些都是短期扰动,时间会证明一切,市场会合理定价,我要做的是守候内心最核心的逻辑,避免随波逐流。”

“如果你纠结于一只股票,想一下这个公司5年后会是什么样子,一般就不纠结了。”付斌在一次采访中说道,投资要知道公司的终点在哪里。

2

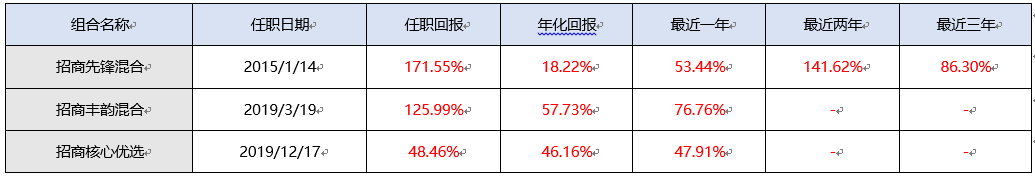

付斌的代表作招商先锋混合,自2015年1月管理至今,累计回报171.55%,年化回报18.22%。(截至2020.12.31,基金定期报告)

另一只基金招商丰韵混合,自2019年3月管理至今,累计回报125.99%。(截至2020.12.31,基金定期报告)

数据来源:基金定期报告,数据截止2020年12月31日

付斌的一个重要特点是,持仓分布在高景气度行业里。“行业景气度非常重要,首先剔除一些长期景气度向下的行业。”他在谈及趋势时讲过。

数据来源:招商先锋混合基金年度报告,数据截止2020年12月31日

数据来源:招商先锋混合基金年度报告,数据截止2020年12月31日站在当下,付斌看好的行业包括医药、农业、新能源、白酒、电子、港股互联网等。

以食品饮料为例,十几年前,很多人就担心,年轻人不喝白酒了。当时,某上市公司董事长说:“中国的文化能走多远,中国的白酒就能走多远。”从那时候到现在,白酒行业的发展虽有波折,但整体是震荡向上的,发展非常迅速。

“变与不变都能产生牛股,关键是确定性。在白酒上,就是确定性的不变。”付斌称。

4月6日-16日,付斌的新基金招商企业优选(A类011450 C类011451)在浦发银行、国信证券等渠道发行。近期,我专访了付斌,和他聊了聊在我们身边看似平常、却非常赚钱的行业,戳视频—>

综上所述,付斌看得远、拿得住,无惧短期波动,是因为其核心逻辑是“企业利润增长才是市值增长的核心因素”,这是投资中的“道”。他放弃了择时、行业轮动和风格轮动,这些是投资中的“术”。

对话付斌

问:用一句话形容你的投资风格?

付斌:相信真成长的力量。

问:介绍一下你的投资理念?

付斌:我的投资方法论大致分为两个阶段:2015年-2016年、2017年初至今。

2015年,初做基金经理,投资的十八般武器全部耍了一遍,包括每天盯着下季度经济增速和货币政策、各种饭局各路消息、高抛低吸技术面等等,耗费了大量的时间,却没有超额收益。

自2017年初至今,投资方法论从加法到减法,就是四句话:1.不做指数的判断。2.不做行业轮动和风格轮动。3.坚信企业利润增长是市值增长的充分必要条件。4.组合不低于5个出发点,均衡分散。

问:那十八般武器,最后你取得是哪一件?

付斌:就是利润驱动价值,价值带动股价。

如果一个公司能从小到大、从大到更大,股价就会涨的,所以,投资的是公司,而不是炒股票。

问:也就是说,股票的超额收益来自于公司盈利的真实增长,而要屏蔽掉大部分噪音。

付斌:对,抓住一个公司的起点和终点,然后一直盯着它的业绩,而不过多地去关注短期的一些涨跌。

问:可以介绍一下你的“三步选股法”吗?

付斌:第一步,叫做“趋势比估值重要”,也就是说,行业景气度非常重要,首先剔除一些长期景气度向下的行业。

第二步,管理至上。一只木桶装的水取决于最短的那块木板,而公司治理就是木桶底部的那块板,治理有瑕疵,一票否决。

第三步,八毛钱买价值一块钱的东西、对比一块钱买未来价值十块钱的东西,我坚决选择后者,其估值中枢是不断提升的。

问:那你的选股标准是什么?

付斌:简单量化一下,就是未来2-3年业绩复合增速不低于25%的公司。

问:所以,就选股法第三步而言,你到底是价值投资还是成长投资?

付斌:经常有一些业内人士评价我,价值投资做得不错。而我认为自己是成长投资,但同时市场上的那些成长股我都不买,这三句话听起来特别矛盾。

市面上有一些非常知名的公司,业绩、公司治理都不错,估值便宜,但利润长期稳定不增长,我不买。而那些主题特别明显、概念特别鲜明、估值奇贵的所谓“成长股”,我也不买。

问:如何理解“趋势比估值重要”?

付斌:这是当年某位券商新财富分析师做了6年的行业比较得出的结论。一个极端的比喻,当数码相机一兴起,彩色胶卷就结束了,无所谓行业第一或第三,慢慢都在走下坡路。

问:我明白了,就是要看清时代和行业的大势。那站在当下,你看好哪些行业呢?

付斌:稍微细分一点,我看好医药、农业、新能源、白酒、电子、港股互联网,都是景气度向上的行业。

问:如何看待白酒板块?

付斌:白酒是我非常喜欢的一个板块,过去三五年,一些白酒股涨很多,同时另外一些白酒股其实股价没怎么涨,归根结底就是两个字:分化。

首先是产品结构的分化,自2016年至今,高端和次高端白酒的发展是非常迅速的,高端即终端售价在600元以上的,次高端的终端售价是300-600元,然而非常明显的是,终端售价在100-200元的盒装酒发展得并不好,这个价格带的问题是高不成低不就。

其次是公司治理的分化,白酒股可以举出非常多的例子,每一个公司的管理体制不一样,公司的发展劲头、收入和利润规模都是天壤之别。

问:所以,即便对于白酒这样一个躺赢的行业,护城河也不是一成不变的。

付斌:十几年前,很多人就担心,年轻人不喝白酒了。当时,某上市公司董事长说:“中国的文化能走多远,中国的白酒就能走多远。”一个数百年的消费习惯不会因为几年的经济变化、人口结构的变化而发生特别大的改变。

从那时候到现在,白酒行业的发展虽有波折,但整体是震荡向上的,发展非常迅速。

我经常说,变与不变都能产生牛股,关键是确定性。在白酒上,就是“确定性的不变”。一个将近14亿人口的大国,衣食住行、吃喝拉撒这些“确定性的不变”的市场空间特别大,每一个子赛道都是过万亿的市场,所以大消费投资就像巴菲特所说,是一个厚雪长坡的赛道。

问:医药细分子赛道里,你看好创新药、医疗服务和连锁药房,能详细讲下吗?

付斌:这几个细分赛道的大的逻辑,你可以搜到无数的报告来验证它。不过,在我的投资随感里有一句话:“投资机会就在我们身边。”

举个例子,在我周围,很多十几岁甚至七八岁的小孩都戴眼镜了。以前的小朋友在户外跳绳捉迷藏,自2010年移动互联兴起,小朋友看iPad、看手机,一玩一两个小时,看着看着眼睛就近视了。以后,可能越来越多的青少年选择做激光飞秒手术,这是医疗服务一个长期的趋势。

问:比如医药,估值在一个相对高的位置,如何看待核心资产的高估值现象?核心资产是拥挤的吗?

付斌:现在我去任何地方路演或交流,大家都会提这个问题。

我的观点是,未来股价的涨跌不取决于过去的涨跌,而取决于未来业绩的趋势。

历史上,为什么一些公司涨多了、后来经历了比较大的回撤?无一例外,是那些公司的业绩出现了问题,或者增速从百分之四五十降至10%,或者逻辑或概念完全破掉,甚至于造假等等。总之,市场不会无缘无故地不喜欢它。

反观那些真正的核心资产,能继续上涨是因为业绩特别靠谱、持续稳定地较快增长,所以,二级市场一直喜欢它。

问:意思是要放弃那些博弈的心态,把注意力聚焦在最核心的问题,就是企业盈利能否持续不断地成长。

付斌:对,最终还是公司本身的价值。

问:你对后市怎么看?

付斌:此时此刻更应该关注一些结构性风险。站在现在时点,未来流动性继续宽松的概率是小的,可能向比较宽松甚至中性靠拢。那些前期纯粹依靠性感的概念、估值特别贵、业绩却跟不上的板块或个股,会有风险。

问:所以,现在是考验成长股真金不怕火炼的时候。

付斌:我还是那句话,相信真成长的力量。涨的时候,大家都能涨,甚至那些概念特别足的公司涨得更多,但当潮水褪去,更应该关注那些真成长公司。

问:你的卖出标准是什么?

付斌:两种情况。第一种,公司业绩发生一些明显的趋势性变化,达不到我的要求,就会卖出。

例如,我也曾持有一家电器公司长达三年,之前认为其产品的市场渗透率有所提升,竞争格局也特别稳定,有40%的增长而估值才20倍左右,所以长期持有。但后来该公司本身发生了变化,从其年报披露数据发现其业绩明显低于预期,且从那时起判断前期持有它的三个逻辑都不存在了,当下是远远达不到我对它的业绩要求,于是决定卖出。

第二种,考虑性价比,比如我曾持有一只医药股长达三年,之后发现该公司增长率30%,当下估值水平50多倍,而另一家医药公司增长率也有30%,当下估值水平不到40倍,于是我就做了一个卖出替换。

问:新基金的投资范围纳入了港股,如何看待港股投资?

付斌:从2019年开始,我对港股越来越重视,港股里有非常多优秀的公司。我给自己定了四个原则:1. 港股整体仓位不要过多。2.买一些大的龙头公司。3. 买偏消费的公司。4.买核心业务在内地市场、能看得懂的公司。

问:与刚做基金经理相比,你最大的进步是什么?

付斌:我有两个大的转变,一个是从加法到减法:

做研究员时,我看过七个行业,而全市场有28个行业。刚做基金经理,我特别勤快,迅速从七个行业拓展到了28个行业,每天都在听路演看报告调研,这是做加法。逐渐地,我开始做减法,现在28个行业中有一半,我长期是不配置的。

另一个是从知识到方法:刚开始,特别单纯,以为做基金经理就是拓宽知识面,每天都在研究各行各业,其实,投资方法论和投资心态是更重要的,比如,投资首先要选对方向,然后再在正确的方向上加速,否则,你跑得再快,却离最终的目标越来越远。

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资需谨慎。