分析师:胡鸿宇 执业证书编号:S0890521090003

1. 1月新能源车销量展示个人需求消费韧性环比超预期,环保政局双重压力海外供给面临不确定性凸显原材料自供重要性

1.1.淡季不淡环比超预期,1月销量表现出个人消费需求韧性

部分新能源车企公布1月销量数据,环比下滑仅2%超预期。春节期间,部分造车新势力和传统车企公布了1月新能源车销量数据,其中造车新势力蔚来、小鹏、理想、哪吒、零跑分别交付9652、12922、12268、11009、8085辆,同环比分别为34%/-8%、115%/-19%、128%/-13%、402%/9%、434%/4%;传统车企中比亚迪、广汽埃安销量分别为93168、16031辆,同环比分别为362%/2%、118%/-4%。从公布的7家车企整体销量看,1月份新能源车销量16.29万辆,同环比227%/-4%,表现超此前市场预期。

新能源车市淡季不淡,补贴退坡叠加春节因素并未影响终端需求火热。12月由于处于补贴退坡和终端车型涨价的关键时点上,因此21年12月销量远超实际需求,此次公布的7家车企销量环比仅下滑4%,超市场预期。此外对比21年1月和22年1月,由于春节要略早,因此22年1月相比去年受春节因素将更多,不过从市场数据对比来看,22年同比依旧大增227%,相比较21年1月新能源车市环比减少20%,1月份目前数据仅环比减少4%,在传统淡季依旧表现出强韧的需求渴望,市场对于新能源车一季度生产和销售出现环比大幅下滑的担忧可以逐步减弱,虽然产业链价格逐步传导终端车企逐步提价,但是并未影响个人消费需求的快速增长。

1.2. 环保政局双重压力海外供给面临不确定性凸显原材料自供重要性

环保政治双重压力Jadar项目终止,欧洲资源自供进程再度推迟。当地时间1月20日,塞尔维亚总理Ana Brnabi表示,塞尔维亚方面已经全面停止了力拓集团的Jadar锂矿项目,目前所有与之有关的决定和许可都已经被撤销。根据力拓集团在2021年第四季度生产报告中表示,由于开发许可证(EFL)批准被推迟,预计公司位于塞尔维亚的Jadar锂硼酸盐项目最早可销售的产量将由2026年推迟至2027年。根据21年7月的可研报告,该矿的首次可销售产量预计不早于2027年,在全面投产后,该矿将每年生产约58,000吨碳酸锂、160,000吨硼酸(B2O3装置)和255,000吨硫酸钠,若Jadar顺利投产力拓将进入前十的锂矿厂商排名。由于Jadar矿距离首都贝尔格莱德仅130km,周边基础设施(公路、铁路、河运)发达,Jadar锂矿若顺利投产将有效缓解欧洲动力电池厂商的原材料压力,成为欧洲的电池级碳酸锂供应主力。不过由于德约科维奇的被驱逐塞澳关系紧张,此外受到当地环保组织示威压力,政府选择终止该项目审批,这也为欧洲锂资源自供进程推进蒙上一层阴影,在欧洲200GW的电池产能规划愿景下,当下锂资源的供应并不能匹配其电池端的雄心,考虑到西班牙San Jose锂云母矿和葡萄牙Mina do Barroso矿山均存在环保压力,欧洲资源的主要供应依旧以澳洲和非洲潜在投产矿山为主,短期市场供需仍处于供不应求的态势。

拉美左翼化浪潮下各国旨在促进大宗商品战略资源国有化,资源自供将是锂盐企业发展的主要推动力。2月1日,智利制宪议会本周初步通过了一项提案,该提案由议会环境委员会提交并通过,旨在于促进铜矿、锂矿和其他战略资产的国有化。而在此前1月有媒体报道阿根廷、玻利维亚和智利正在就建立一个锂生产国组织进行讨论,也就是锂矿版的欧佩克,此外墨西哥也可能会加入进来。南美三国锂资源储量占比达到50%,虽然目前主力供应仍是西澳锂矿,但是三国的锂产能也已超过30%,具备一定的影响力。若锂矿版欧佩克成立,三方以及潜在的墨西哥均为左翼政府,通过提高关税和控制产量等手段,锂价有望在较长时间内维持在高位,此外智利也是自1973年军事政变后首次迎来左翼政党执政,参考阿连德时期寻求资源国产化和减少海外出口将是潜在风险点,我们认为若原材料供应主要通过南美资源的锂盐厂商或存在供应量减少的风险,此外具备海外矿山勘探权和开采权的的矿商也存在资源被收回的风险。因此在南美政治风险和欧洲环保压力下锂资源中短期内新增供应有限,为了应对原材料供应风险,具备西澳、北美、非洲(具备出货预期)优质资源(尤其是拥有部分或全部权益)和国内优质资源产能逐步释放的矿企将能更加充分享受锂价高位和卖方市场的高景气行情。

虽然左翼激进政策对部分布局南美资源的企业产生股价和市场风险,大国博弈和民众诉求仍将会是政府稳定的主要影响因素。南美(尤其是智利已经提案)虽然存在因锂矿等战略资源国有化而存在政治风险,但是在美国门罗主义近1个世纪对拉美地区的影响下,奉行自由经济在政府和民众中仍具备较深的影响,在1973年发生政变后奉行自由经济的军政府通过降低关税,放开物价限制,将没收财产物归原主,吸引外资(尤其是获得大量美国经济援助)等措施稳定住国内经济,将智利从左翼政权中的高通货膨胀、低增长中拯救出来,在1988年后恢复民选后中左翼和中右翼均维持相应的经济政策,这也是智利保持经济竞争力的重要因素,因此虽然左翼政府上台,但是如果激进的政策反而使得经济倒退,此外影响到中美两个大国的利益也可能迫使海外投资撤离智利,民众选举或将重新转向非极左翼的政府上台,这样的风险或许根本就不会出现。因此我们认为最终的影响将以提高关税、加征产品税、寻求矿企的部分股权、控制原材料出口寻求产业链向下延伸等政策手段显现,这也符合我们之前的投资要点,最终会回到供应链减少、价格维持高位的影响上去,因此资源的自供将是锂板块投资的重要逻辑之一。

2.数据跟踪

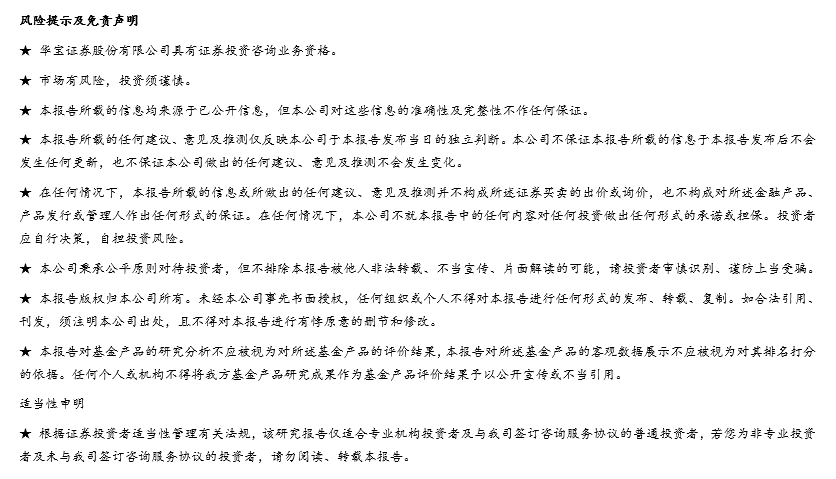

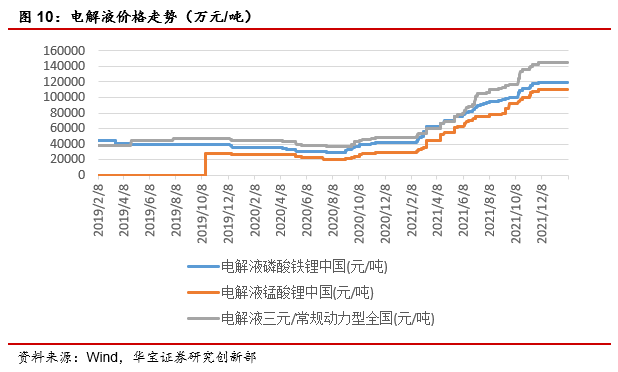

2.1. 原材料:锂盐价格持续大涨推动锂精矿价格上涨

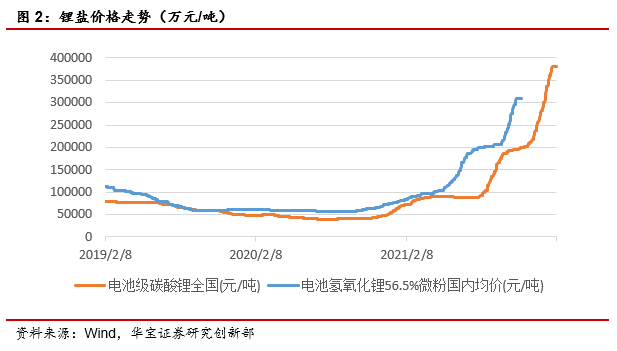

2.2. 前驱体:维持稳定

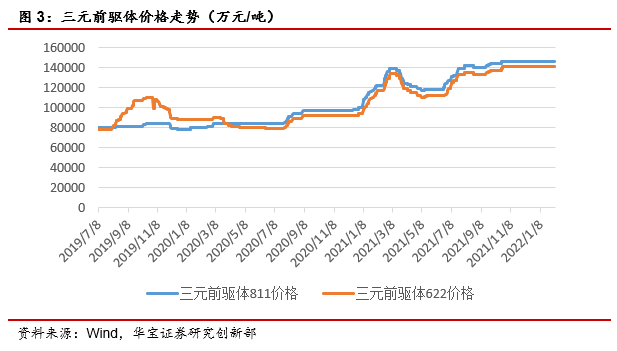

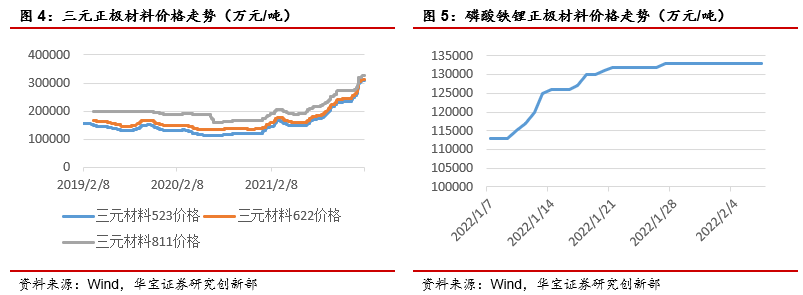

2.3. 电池正极:价格保持稳定

2.4. 电池负极:价格保持稳定

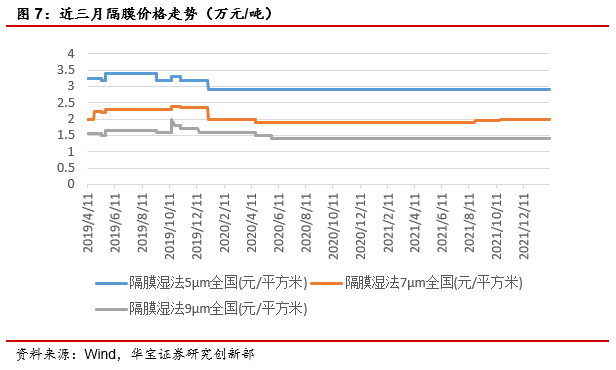

2.5. 隔膜:价格保持稳定

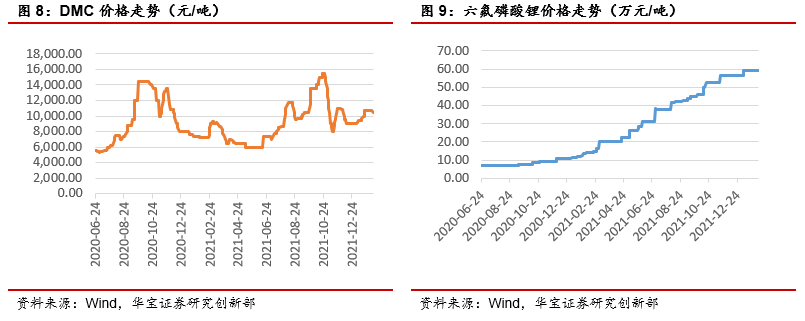

2.6. 电解液:年前价格保持稳定

3. 投资建议

新能源车行业高景气度下电池厂商产能持续扩张带来锂电产业链的增长机会。随着主流电池厂商(宁德时代、LG、国轩高科、亿纬锂能)的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,从宁德时代和天赐材料签订电解液大单锁定其55%的产能就可以看出,下游需求的推动也带动了中游电池材料厂商订单需求的旺盛,可以关注技术壁垒较低的电解液和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商,关注正极材料中高镍三元技术布局较深和海外业务扩张优势明显的龙头正极材料厂商。

高成本产能出清下关注成本和资源优势明显上游锂矿开采企业。锂矿市场行情虽然持续走强,但是潜在投产矿山逐步推进,锂矿端弹性供给较多,因此价格很难延续15-16年牛市疯涨的态势,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本(例如雅化和特斯拉签订氢氧化锂大单),相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。