【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:华宝财富魔方

分析师:王合绪 (执业证书编号:S0890510120008)

研究助理:张锦

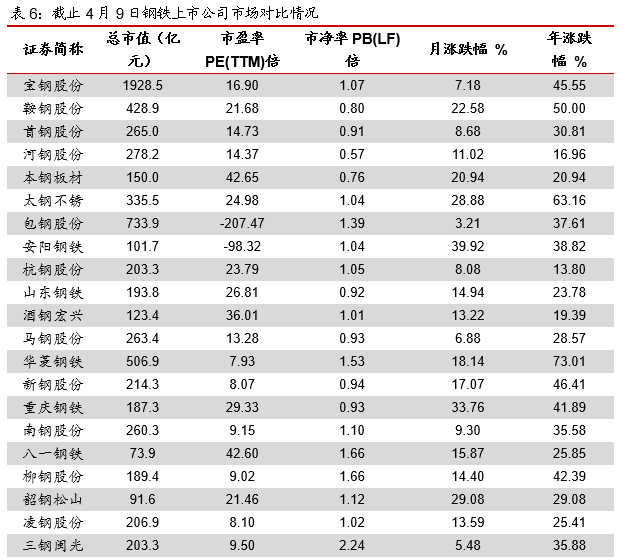

1. 上周钢铁上市公司表现

上周申万钢铁指数涨跌幅8.02%,跑赢沪深300(-2.44%)。我们跟踪的34家上市公司中31家上涨,3家下跌。其中安阳钢铁涨幅最大36.15%,重庆钢铁31.25%,凌钢股份26.56%。国泰中证钢铁ETF上涨8.63%。

2. 一季度部分板材类上市公司业绩预告盈利大幅增长

截止4月10日,钢铁板块共有7家公司发布了一季度预增报告,其中重庆钢铁同比增幅最大,预计增长25880.66%。目前发布预增公告的企业,除沙钢以特钢产品为主外,其他主要以板材类产品为主;这与我们对年度盈利的研判“板强长弱”基本一致。从环比数据来看,太钢不锈、鞍钢股份、首钢股份、重庆钢铁四家企业环比有大幅增长。

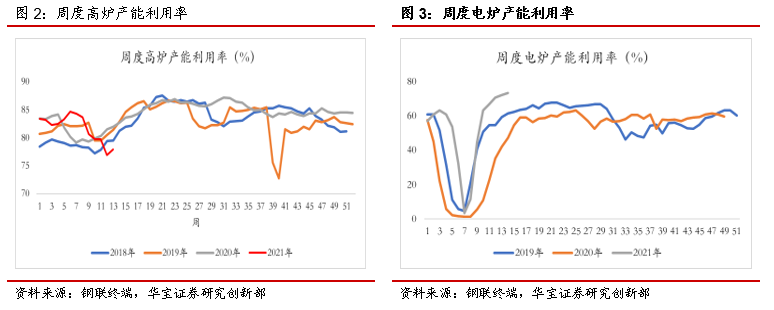

一季度企业盈利大幅改善主要来自于需求回升;从顺周期需求回升+二次供给侧改革的预期两个维度来看,一季度国内供给处在高位:一季度国内高炉平均产能利用率81.96%,相比去年81.34%,小幅增加;一季度国内电炉平均产能利用率50.82%,相比去年19.5%,大幅增加。从高炉产能利用率来看,进入3月末重点地区限产推进、才逐步下降。整体来看,一季度企业盈利回升主要来自于需求回升,供给端预期并未带来较大影响。

板材类企业业绩大幅改善预期正在逐步兑现:基本面上,目前钢铁产品、尤其是以制造业为主的板材,压减产量、供给收缩+顺周期需求回升的预期较强,从宝钢股份发布的5月份出厂价格来看,主要产品价格都有大幅上调;整体看钢企尤其是板材类企业业绩大幅改善预期正在逐步兑现。

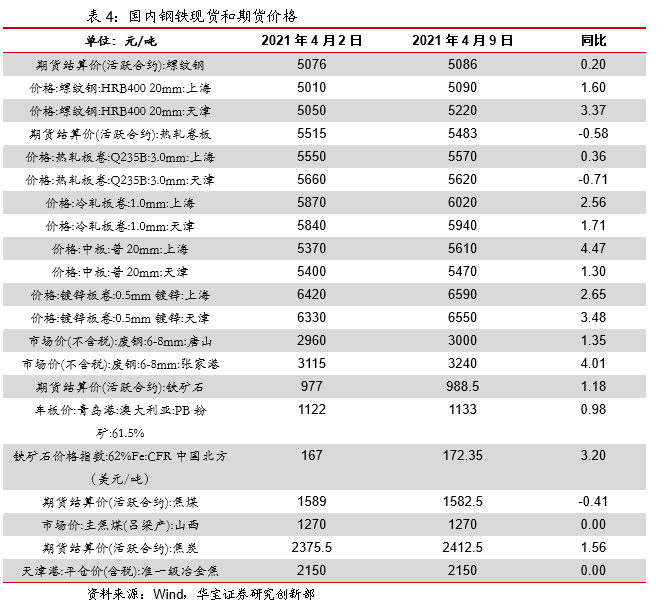

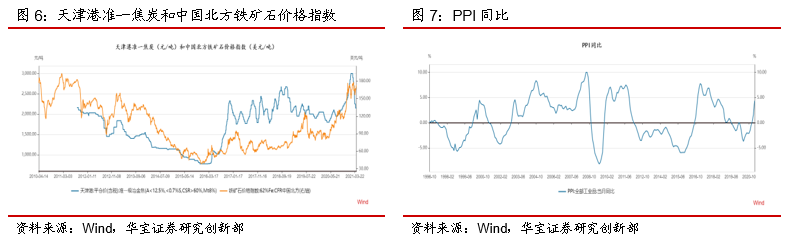

3. 上周钢材价格延续上行,金融委提出关注大宗商品价格走势

上周国内钢材和铁矿环比上涨,焦炭价格持平。上周上海螺纹钢现货平均价格5070元/吨,环比上涨3.17%;热轧板平均现货价格588元/吨,环比上涨2.96%;冷轧板平均现货价格5984元/吨,环比上涨2.99%。上周中国北方62%铁矿石CFR价格指数171.2美元/吨,环比上涨2.76%;天津港准一焦炭平均价格2150元/吨,环比上涨0%。

上周宝钢股份大幅上调中厚板、热轧酸洗5月份的出厂价格。4月9日宝钢股份发布碳钢产品内销价格,其中厚板、热轧、酸洗价格都有大幅上调;硅钢产品价格延续上涨。

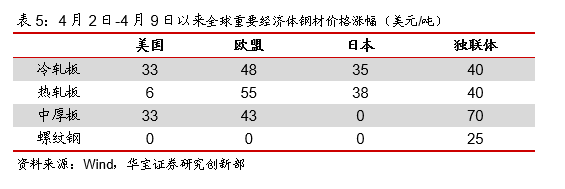

上周海外重要经济体板材价格大幅上涨。4月4—4月9日,美国、欧盟、日本、独联体的热轧板、中厚板、冷轧板价格都出现了上涨。上周美国、欧盟、独联体中厚板价格环比上涨33美元/吨、43美元/吨、70美元/吨;欧盟、日本、独联体热卷价格环比上涨55美元/吨、38美元/吨、40美元/吨;美国、欧盟、日本、独联体的冷轧板环比上涨33美元/吨、48美元/吨、35美元/吨、40美元/吨。上周海外重要经济体螺纹钢价格整体平稳。

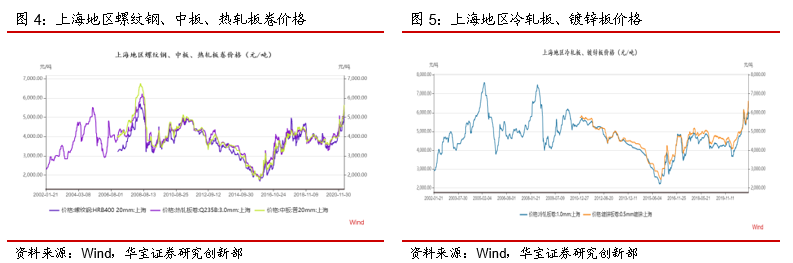

国家金融委提出关注大宗商品价格走势,后续须密切关注相关政策。4月8日,国务院金融稳定发展委员会(以下简称金融委)召开第五十次会议提出“要保持物价基本稳定,特别是关注大宗商品价格走势”。总体来看3月国内PPI4.4%,前值1.7%,呈现加速上升趋势。目前国内钢铁产品价格均创新高,以上海地区螺纹钢、中厚板、热轧板卷、冷轧板、镀锌板价格来看,均是近十年左右的新高;中国北方CFR62%铁矿矿石价格指数也创近十年新高。整体来看,包括钢价在内的大宗商品价格目前已经创近十年新高,持续上行的PPI、以及由此引发的通胀风险,正受到监管层的关注,后续须密切关注相关政策。

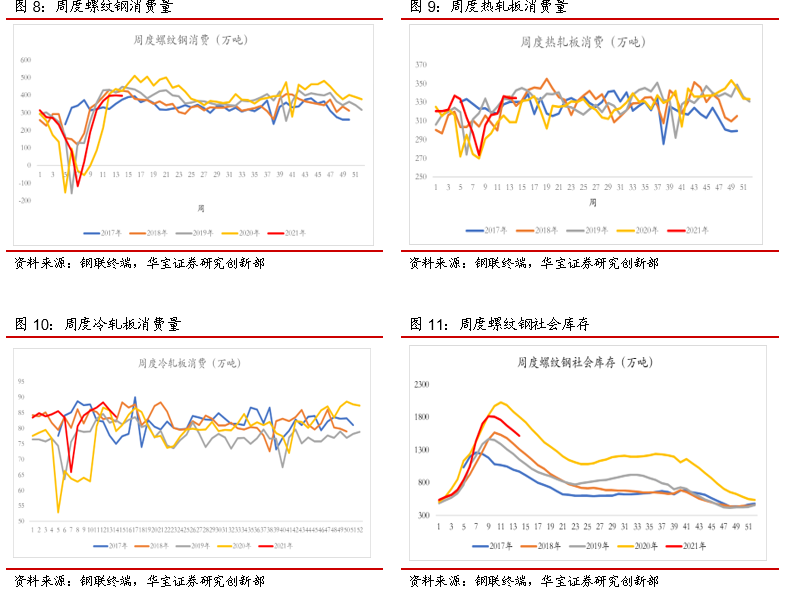

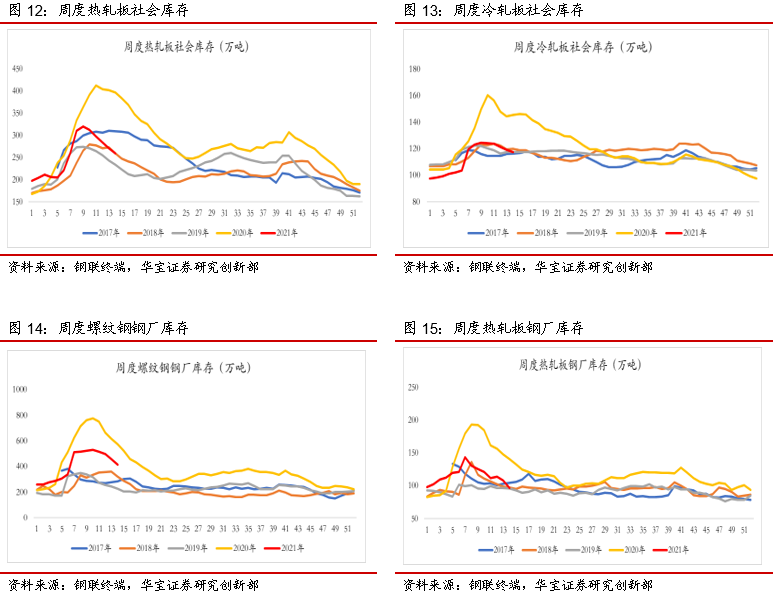

4. 上周受节假日影响、消费环比减少,热轧和冷轧供需相对较好

螺纹消费减少,需求弱于2019年,库存压力较大。上周上海螺纹钢现货平均价格5070元/吨,环比上升156元/吨。螺纹钢表观消费396.8万吨,环比减少3.4万吨。产量356.9万吨,环比增加3.8万吨;社会库存1518.2万吨,环比减少74.2万吨;钢厂库存415.6万吨,环比减少42.6万吨。上周受节日影响,消费环比减少;目前螺纹消费低于2018/2019年同期水平,但供给、库存远高于同期水平,环比来看,螺纹钢供给逐步增加,后续螺纹钢毛利持续改善的基础不牢固。

热板供需低于2019年,库存压力温和。上周上海热轧板现货平均价格5588元/吨,环比上升162元/吨。热轧板表观消费334.6万吨,环比减少0.12万吨;产量327.1万吨,环比增加0.74万吨;社会库存259.7万吨,环比减少11.7万吨;钢厂库存96.74万吨,环比减少11.5万吨。上周受节日影响,热轧表观消费环比下降,目前供需均低于2019年水平,社会库存高于2019年,钢厂库存与2019年相当,整体来看,热轧供需状况与2019年相当,如后续限产,热轧供需矛盾边际变化对价格的影响影响较大,目前热轧吨钢毛利或将有较好支撑。

冷轧供需与2019年相当,库存压力温和。上周上海冷轧板现货平均价格5984元/吨,环比上升174元/吨;表观消费量83.82万吨,环比下降2.18万吨;产量82.99万吨,环比减少1.63万吨。社会库存117.6万吨,环比减少1.7万吨;钢厂库存32.54万吨,环比减少2.04万吨。上周受节日影响,上周冷轧表观消费环比下降,整体来看,冷轧板目前供需、库存与2019年相当,如后续限产,供需矛盾边际变化对价格的影响影响较大,目前冷轧吨钢毛利或将有较好支撑。

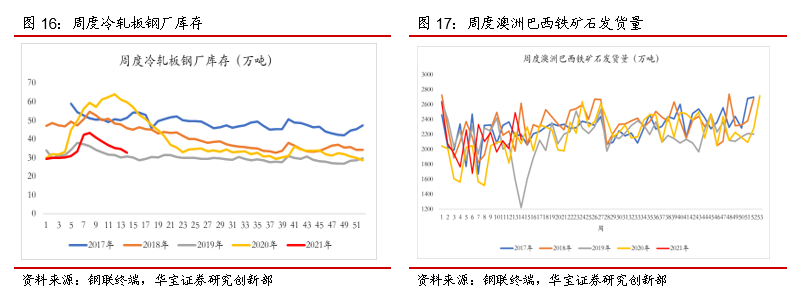

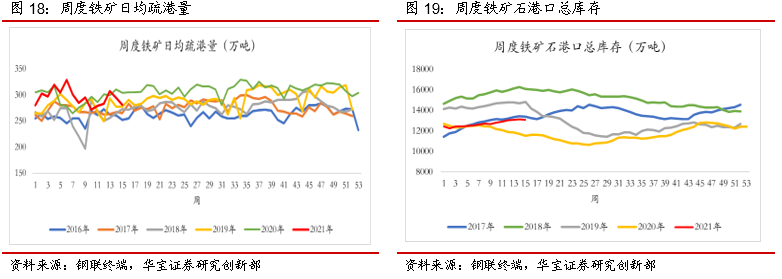

铁矿到港增加,发货和疏港减少,港口库存环比减少。上周中国北方62%Fe铁矿石价格指数: 171.2美元/吨,环比上升4.6美元/吨;上周中国北方铁矿石到港量1093.5万吨,环比增加67.8万吨;澳巴铁矿石发货量2131.4万吨,环比减少361.2万吨;上周国内高炉开工率77.88%,环比上升0.96pct;上周铁矿日均疏港量280.9万吨,环比减少12.9万吨;上周进口铁矿石港口库存13099万吨,环比减少34万吨。目前欧盟疫情防控并不乐观,短期对铁矿需求很难有较大提振,我们维持对铁矿供需逐步走向宽松的判断。

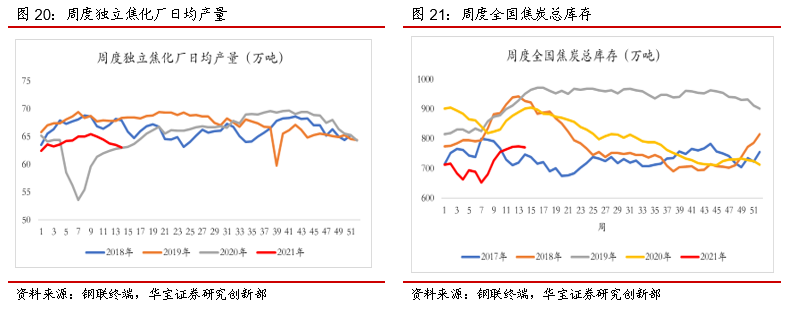

焦炭供给减少,库存环比减少,焦炭价格企稳。上周独立焦化厂日均产量63.8万吨,环比减少0.4万吨;全国焦炭总库存771.6万吨,环比减少2.7万吨。天津港准一级治金焦价格持平。焦炭产业链上游炼焦煤总库存2167.7万吨,环比减少52.9万吨。

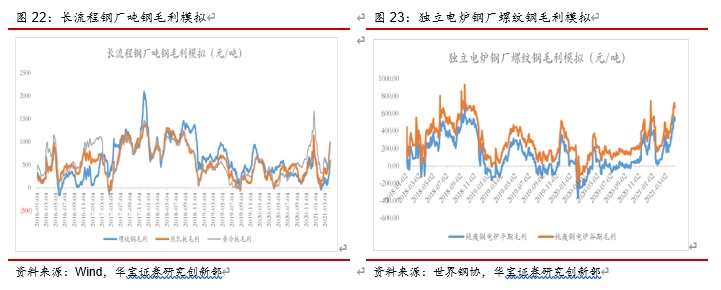

5. 上周三大品种吨钢毛利大幅增加

上周三大产品吨钢毛利环比大幅增加。测算上周螺纹钢平均吨钢毛利558.5元/吨,环比增加274.2元/吨;热轧板983.9元/吨,环比增加291元/吨;冷轧板924.6元/吨,环比增加292.4元/吨。

上周独立电炉钢厂螺纹钢吨钢毛利下降。根据测算上周独立电炉钢厂螺纹钢平期吨钢毛利537元/吨,环比上升19元/吨;谷期毛利691元/吨,环比上升21元/吨。

6. 投资建议

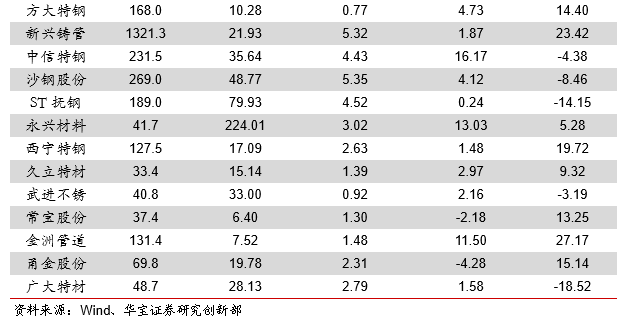

我们延续之前的研判:顺周期需求回升+二次供给侧改革的预期,企业盈利具备较大弹性。这种预期来自于全球经济复苏带来的钢材表观消费量、钢价回升,同时碳中和推进下国内钢材供给端压缩产量引发的供需格局趋紧,推动企业盈利上行。在货币政策稳字当头下,钢铁股的低估值、高股息率,使得板块投资性价比高,防御性较好。整体而言目前钢铁股具备较好防御性,未来业绩具有较大向上弹性。建议重点关注板块内具备高分红率的相关公司和生产高端冷轧系列产品的公司。

7. 风险提示

海外疫情影响时间较长,外需趋弱;内循环发展格局下,内需增长低于预期,汽车、家电等下游需求弱;压缩产量政策不及预期。