【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

市场震荡,进可攻、退可守的“固收+”产品受到了越来越多投资者的关注。

如何打造一只优秀的“固收+”产品?

基于其固定收益类资产打底,同时配置权益类资产增厚收益弹性的特性,股债混合的“固收+”产品在权益资产配置比例并不高的前提之下,还要追求一定的弹性,因而对于公司投研体系的要求更高。

换句话说,一只优秀的“固收+”,一大核心在于其背后投研平台的支持。

面对市场中众多的“固收+”产品,富二家出品的“固收+”有什么优势和特色?

固定收益和权益类基金业绩表现均较为出色,力求最大程度发挥公司投研平台优势

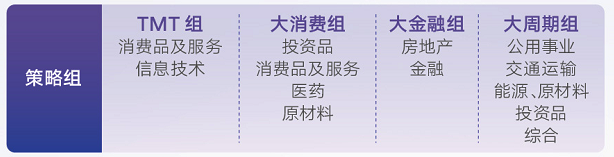

富国基金固定收益团队率先于业内构建信评委、信用研究部、基金经理负责制的信用风险三级防控体系,力求最大程度做好信用债风险防控;其权益投资团队研究人员超过40人,平均从业年限超过7年,秉承“深入研究、自下而上、尊重个性、长期回报”的投资方针,其研究团队可细分为策略组、TMT组、大消费组、大周期组,以及大金融组,目前已在重点行业研究实现全覆盖。

海通证券数据显示,截至2021年3月31日,富国基金权益类基金近三年收益率91.87%,同类排名2/11,近两年收益率94.26%,同类排名2/11;富国固定收益类基金近三年收益率18.66%,同类排名3/16,近两年收益率9.87%,同类排名3/16。

数据来源:海通证券研究所金融产品研究中心《基金公司权益及固定收益类资产业绩排行榜》,截至2021年3月31日,同类指大型公司。其中大、中、小型公司的划分:按照海通证券规模排行榜近一年主动权益(主动固收)的平均规模进行划分,按照基金公司规模自大到小进行排序,其中累计平均主动权益(主动固收)规模占比达到全市场主动权益(主动固收)规模50%的基金公司划分为大型公司,在50-70%之间的划分为中型公司,其余为小型公司,小型公司还包括旗下存续时间最长的产品成立不满1年的公司。基金管理人整体的业绩表现不构成具体基金业绩的保证。

双基金经理强强联合,股债各有专攻

富二家的“固收+”产品常由两位基金经理共同管理:其中负责权益投资的基金经理通常具有年金或养老金管理经验,投资风格偏向绝对收益,追求长期稳健的回报;而负责债券投资部分的基金经理将同时负责产品的头寸管理,致力帮助股票基金经理没有“后顾之忧”得从容投资。

富二家当下正在火热发行中的新产品:富国精诚回报12个月持有期(主代码:011769)便是这样一只分工明确的“固收+”精品。对于新产品还不够熟悉的客官,富二整理了大家可能存在的疑惑,在这里为大家一一阐明:

01

富国精诚回报12个月持有期是一只怎样的产品?

富国精诚回报12个月持有期(主代码:011769)是一只股债混合类“固收+”产品,其中股票投资比例≤40%,并拟由双基金经理管理:富国固定收益信用研究部总经理张士扬负责债券投资及头寸管理,优选债券追求基础性收益;资深权益基金经理徐斌负责大类资产配置及股票投资,力争为组合增厚收益弹性。

02

为什么在当前市场环境下布局一只12个月持有期的“固收+”产品?

资管新规背景下,伴随刚兑打破,“低风险,高收益”再难延续,居民储蓄亟需搬家。与此同时,2021开年以来市场震荡,纯权益类产品风险也相应提升。伴随市场波动加大,股债混合类产品或可较好平衡风险与收益。富国精诚回报12个月持有期(主代码:011769)目标客户即为可以承担适度风险并期待资产较为稳定保值增值的投资人,通过设置12个月的持有期限,希望投资人可以多一些耐心,长期持有,从而更大程度享受到基金的收益。

03

拟任基金经理徐斌的投资经历如何?

徐斌拥有超13年证券从业经历,6年投资管理经历,获得上海交通大学硕士学位,2019年7月加入富国基金,现任富国改革动力、富国新材料新能源的基金经理,徐斌曾任海富通基金年金权益投资部投资经理/年金权益投资部副总监,具有较为丰富的年金管理经验。其投资风格偏向绝对收益,立足优质企业的中长期价值判断,通过持续跟踪和深入研究,重仓并长期持有优质标的。

04

相较拟任基金经理徐斌管理的其他产品,新产品富国精诚回报有什么优势?

相较徐斌管理的其他产品,富国精诚回报12个月持有期(主代码:011769)的投资范围更为宽泛,同时可以通过港股通机制配置港股。新产品更偏向绝对收益风格,追求较为稳定的长期回报,在操作上更为关注中短期估值合理,同时长期稳健的资产,行业配置适度均衡,周期、新兴产业、消费都会在各阶段适度考虑,因而可以说更为体现拟任基金经理“深度研究,长期持有”的投资特点。

05

可否简单阐述拟任基金经理徐斌的投资风格和选股逻辑?

基于其较为丰富管理年金及专户产品的经历,拟任基金经理徐斌投资风格可以概括为精选个股、行业均衡、淡化择时、换手率低。通过持续跟踪和深入研究,结合中观行业趋势,自下而上精选具有长期稳定投资价值的股票,基于行业空间、公司壁垒、商业模式、业绩可跟踪性以及公司治理结构对企业的中长期价值进行判断,行业配置较为均衡,持股集中度相对集中。因为笃信真正有长期价值的公司是有限的,通过深入研究,敢于重仓并长期持有优质标的。

06

拟任基金经理张士扬的投资经历如何?

张士扬拥有超9年证券从业经历,近5年投资管理经历,并获得中科大化学学士以及清华大学原子物理博士,现任富国固定收益信用研究部总经理,拥有深厚信用研究实力,擅长风险识别和风险管理。

07

深厚的信用研究背景,如何帮助拟任基金经理张士扬进行债券投资?

信用研究主要为债券投资提供攻击和防守双重作用,从攻击方面可以分为两个维度:在中高等级,信用研究可以为债券投资提供一个更高的票息或安全垫;而在低评级等位置,可以提供更丰富的垃圾债策略。由于富国基金固定收益团队十分重视信用债风险防控,并率先于业内构建信评委、信用研究部、基金经理负责制的信用风险三级防控体系,因而信用研究于债券投资更多体现其防守作用。

08

依托富国基金优秀的固定收益投研团队,富国精诚回报12个月持有期有什么优势?

股债混合类产品通常要承担四类风险:信用风险、久期风险、流动性风险、以及权益市场的风险。依托富国基金业内领先的信用风险三级防控体系,富国精诚回报拟通过信用评级的控制,避免暴露信用风险,从而尽可能降低组合整体风险,力争为投资人降低波动,打造更为“舒适”的持有体验。

09

双基金经理共同管理一只产品,将怎样分工?

落实到具体的产品操作,拟任基金经理张士扬将主要负责债券投资和头寸管理,以及信用风险的控制,为组合提供基础性收益;拟任基金经理徐斌将专注股票投资,为组合提供弹性。当市场出现流动性冲击或系统性危机时,两位基金经理会加强交流,从而做出更为合适的大类资产配置决策。