【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:上银基金固收研究

内容概要:

上周市场回顾:

资金面:上周央行公开市场逆回购投放600亿元(含周日),净投放100亿元。上周面对税期扰动,资金面并未明显收紧,隔夜价格变化不大,7天价格较前一周小幅下降。AAA存单价格整体呈现下行趋势,1M品种下降幅度最大,达到23BP,降至2.10%。

利率债:一级方面,上周新发利率债(含地方债)约4615亿元,供给环比增长约1063亿元,主要原因系地方债供给增加。市场投标情绪较为积极,中短期限的政金债、长期限和超长期限地方债备受追捧。二级方面,上周资金面并未如期收紧,资金价格波动不大,利率债短端品种与长端品种的走势出现分化,10Y国债收益率累计上行1BP至3.17%,1Y国债收益率下行14BP至2.39%。受此影响,国债和国开债10-1Y利差曲线呈牛陡态势。

信用债:一级方面,上周新发信用债3353.58亿元,净融资565.79亿元,环比均有所上升。二级方面,产业债和城投债收益率继续以下行为主,中低等级品种的收益率表现更优,这与此前高等级品种表现更优出现不同;此外,城投区域以及行业利差分化继续。

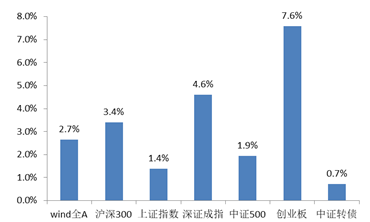

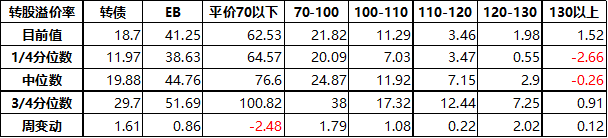

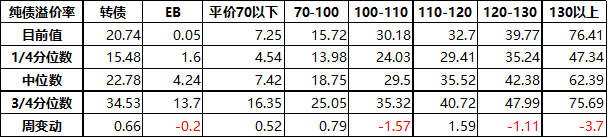

可转债:上周权益市场表现较好,上证指数上涨1.39%,沪深300指数上涨3.4%,市场日均成交量7943亿元,交易情绪升温。风格上,大盘股占有相对优势,核心资产抱团股表现强势。转债方面,股市行情较好带动正股涨幅明显,中高价位转债表现较好;估值方面,转股溢价率和纯债溢价率整体都有所上行。

策略展望:

宏观及利率债方面,上周属于数据真空期,市场关注焦点集中在资金面上,但随着4月税期的平稳度过以及5月地方债发行计划的陆续公布,市场对资金面的担忧已逐渐推迟至5月。本周将公布4月PMI数据,预计国内经济仍将保持较好的恢复趋势,因此长端利率债收益率上行空间有限,10Y国债收益率或仍将在3.15%的位置窄幅震荡。随着资金面的趋稳,5月上半月需重点关注隔夜融资量的变化,若出现机构杠杆率明显上升的情况,则需注意规避资金面收紧的风险。

资金面,4月地方债并未大幅放量发行,税期平稳度过。随着各地披露的5月地方债发行计划,预计5月地方债发行规模可能超万亿,因此仍需持续关注5月地方债发行量和税期对资金面造成的扰动。

信用债方面,考虑到短端高等级信用利差已压缩到历史低位,性价比较低,建议精选个券,适当拉长久期,如增配2-3年中等资质的信用债。

转债方面,局部热点开始浮现,市场逐步重回成长和白马股。转债投资当前仍应注重估值安全边际及催化剂,重结构,自下而上选券。个券选择方面,可考虑以下配置方向:1)市场短期震荡上行,波动较大,短期仍以正股业绩为焦点,关注业绩较好的转债;2)转债溢价率提升致风险加剧,关注低估值优质转债机会。

一、上周市场回顾1. 资金面

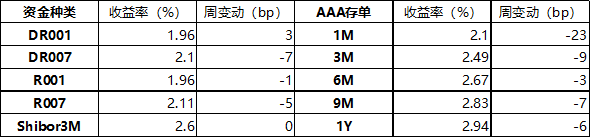

上周央行公开市场逆回购投放600亿元(含周日100亿元),到期500亿元,净投放为100亿元。上周面对税期扰动,资金面并未明显收紧,资金价格波动不大。具体来看,截至上周五DR001和R001收益率较前一周分别上行3BP和下行1BP,均收于1.96%;DR007和R007收益率则分别下行7BP和5BP,分别收于2.10%和2.11%;Shibor3M收益率与上周持平,收于2.60%。

上周共发行同业存单802只,规模约5838亿元。截至上周五AAA存单价格整体呈现下行趋势,1M品种的收益率下降幅度最大,达到23BP,降至2.10%;3M品种的收益率下行9BP至2.49%;6M和9M品种的收益率分别下行3BP和7BP至2.67%和2.83%;1Y品种的收益率下行6BP至2.94%,与一年期MLF利率基本持平。

表1:上周主要期限品种资金利率及变动

数据来源:Wind,上银基金固定收益部

2. 利率债

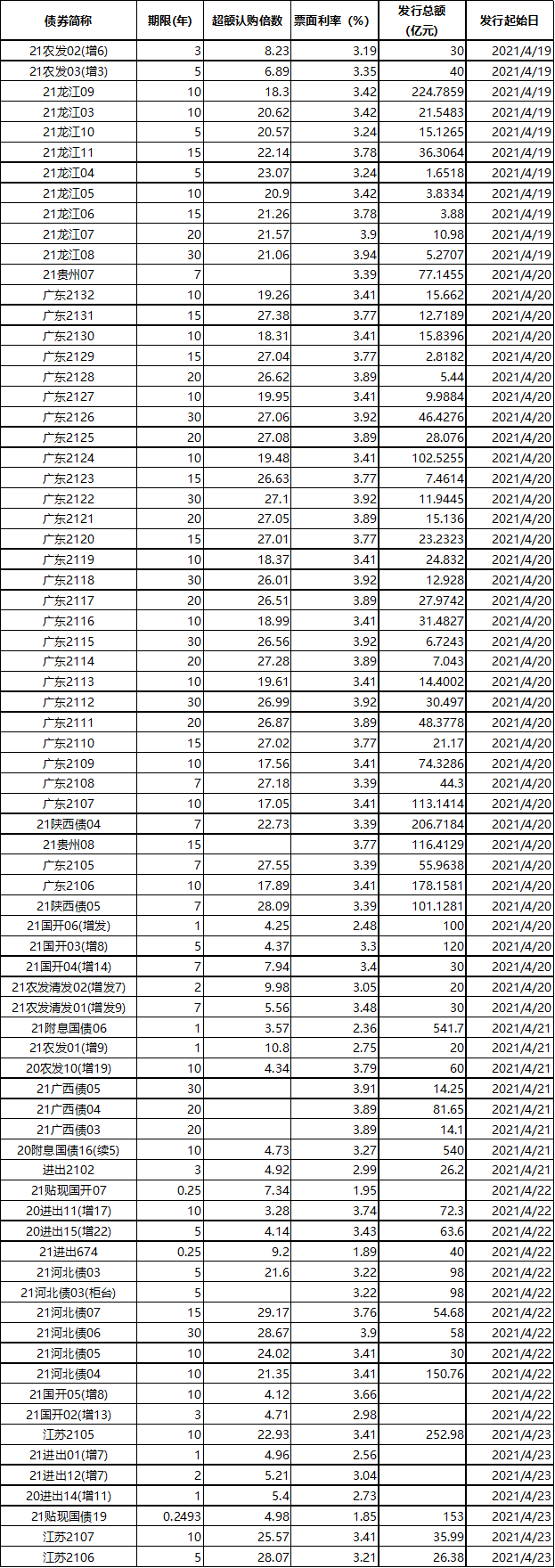

一级市场:上周新发利率债(含地方债)约4615亿元,供给环比增长约1063亿元,主要原因系地方债供给增加。市场投标情绪较为积极,长期限和超长期限地方债备受追捧,超额认购倍数普遍在20-30倍左右;中短期限的政金债也受到投资者追捧,其中2Y和3Y的农发债超额认购倍数分别达到8.23%和9.98%。

表2:上周利率债发行情况

数据来源:Wind,上银基金固定收益部

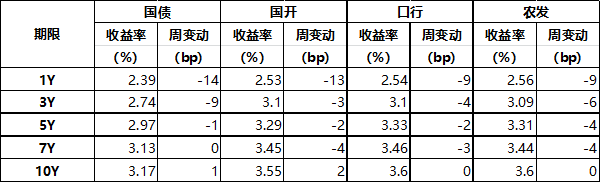

二级市场:上周资金面并未如期收紧,资金价格波动不大,利率债短端品种与长端品种的走势出现分化。具体来看,上周10Y国债收益率呈现窄幅震荡走势,截至上周五10Y国债收益率全周累计上行1BP至3.17%;7Y国债收益率与前一周持平,收于3.13%;5Y国债收益率下降1BP至2.97%;短端国债收益率明显下行,1Y和3Y的国债收益率分别下行14BP和9BP,收于2.39%和2.74%。截至上周五10Y国开债收益率上行2BP,10Y口行债和农发债收益率与前一周持平;其余各期限政金债收益率均出现下行,1Y的国开债、口行债和农发债收益率分别下行13BP、9BP和9BP。国债10-1Y利差曲线走阔至78BP,国开债10-1Y利差曲线走阔至102BP,曲线呈牛陡趋势。

表3:上周利率债收益率及变动

数据来源:Wind,上银基金固定收益部

3. 信用债

一级市场:上周信用债共发行3353.58亿元,较前一周(3060.75亿元)环比上升,信用债一级发行规模连续两周维持高位;伴随发行量的大幅上升,上周信用债净融资565.79亿元,较前一周(366.24亿元)环比走高。

表4:上周主要信用债品种发行情况

数据来源:Wind,上银基金固定收益部

另外,上周信用债取消发行21只,取消发行规模125.4亿元,除苏交通外,其他取消发行主体大部分资质偏弱,其中象屿发生负面后首次发债失败。

表5:上周信用债一级市场取消发行情况

数据来源:Wind,上银基金固定收益部

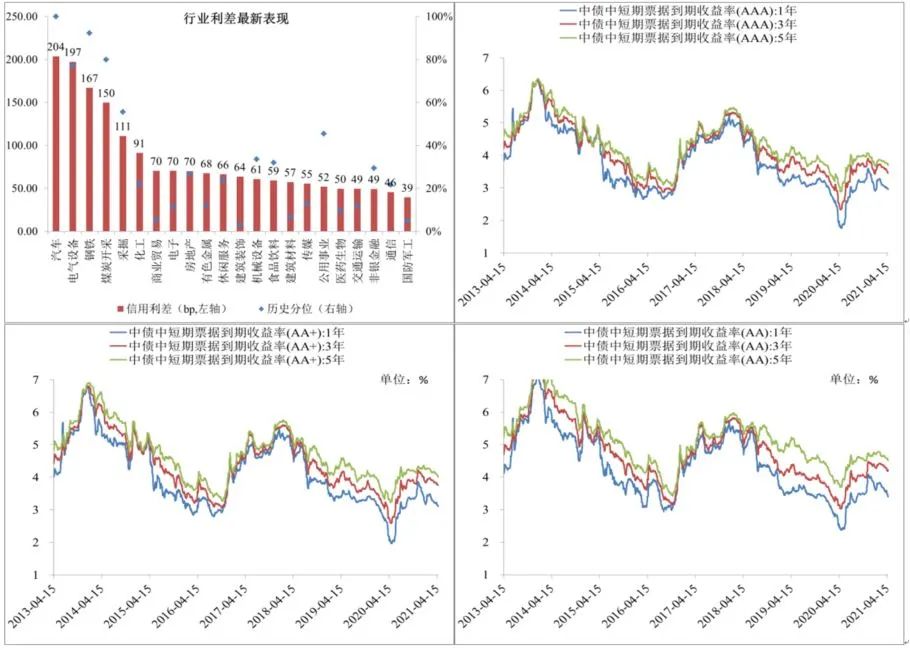

二级市场:上周信用债收益率以下行为主,中低等级收益率表现更优。城投债方面,城投债收益率均呈现下行趋势;从区域利差来看,上海、福建、四川、浙江信用利差处于历史前1/5分位数;而青海、黑龙江、贵州、云南、广西和天津的信用利差均处于历史最高位。

图1:城投债区域利差及期限&等级利率表现

数据来源:Wind,上银基金固定收益部

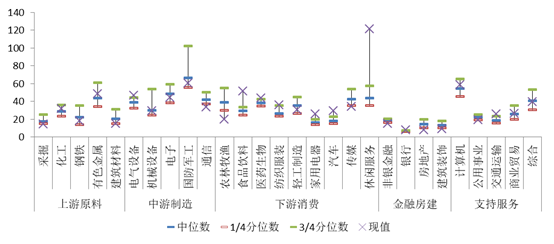

产业债方面,除3年期AA级收益率上行外,其余期限和等级的收益率均下行;从行业利差来看,汽车、电气设备和过剩产能的行业信用利差显著偏高,且处于历史高分位数。

图2:产业债行业利差及期限&等级利率表现

数据来源:Wind,上银基金固定收益部

4. 可转债

股票方面:上周股指表现较好,上证指数上涨1.39%,沪深300指数上涨3.4%,深证成指上涨4.60%,创业板指上涨5.0%;风格上,大盘股占相对优势,其中上证50上涨2.20%,中证500上涨1.94%。行业板块方面,电气设备、医药生物、食品饮料涨幅居前;主题概念方面,连板指数、疫苗指数、锂电电解液指数涨幅居前;沪深两市日均成交额为7940.43亿,沪深两市成交额较前一周上升14.95%,其中沪市上升15.30%,深市上升14.68%。

图3:上周主要指数涨跌幅

数据来源:Wind,上银基金固定收益部

图4:上周股市各行业估值(PE)

数据来源:Wind,上银基金固定收益部

转债方面:上周股市行情较好带动正股涨幅明显,以中高价位转债表现较好,估值方面转股溢价率和纯债溢价率整体都有所上行。

表6:全市场不同价格区间转债的转股溢价率(股性)情况

数据来源:Wind,上银基金固定收益部

表7:全市场不同价格区间转债的纯债溢价率(债性)情况

数据来源:Wind,上银基金固定收益部

5. 重点讯息

(1)中国3月70大中城市中有62城新建商品住宅价格环比上涨,2月为56城;环比看,广州、福州涨幅1%领跑,北上广深分别涨0.2%、涨0.3%、涨1.0%、涨0.1%。

(2)中国3月发行地方政府债券4771亿元。其中,发行一般债券2788亿元,发行专项债券1983亿元。截至3月末,全国地方政府债务余额262052亿元,控制在全国人大批准的限额之内。

(3)央行发布2020年四季度央行金融机构评级结果,4399家参评机构中包含大型银行24家、中小银行3999家、非银行机构376家。整体来看,大部分机构评级结果在安全边界内(1-7级),资产占比98%;“红区”(8-D级)高风险机构数量显著下降。

(4)消息称美国总统拜登计划提议将年收入不低于100万美元的富人的资本利得税率提高近一倍至39.6%,加上现有的投资收益附加税,意味着投资者的联邦资本利得税率最高将达到43.4%。

(5)俄罗斯央行意外将关键利率上调50个基点至5%,市场主流预期为加息25个基点至4.75%。俄罗斯央行预计2021年关键利率在4.8%-5.4%之间,2022年关键利率在5.3%-6.3%之间,2023年关键利率将在5.0%-6.0%的区间内。

(6)欧洲央行维持三大关键利率不变,符合预期;维持资产购买计划(APP)在每月200亿欧元不变,维持紧急抗疫购债计划(PEPP)规模于1.85万亿欧元不变,紧急抗疫购债计划(PEPP)将至少持续至2022年3月底。

(7)加拿大央行将基准利率维持在0.25%不变,符合市场预期;将资产购买计划规模由每周40亿加元下调至30亿加元。加拿大央行预计,加拿大2021年GDP增长6.5%,2022年GDP增长3.7%。加拿大央行仍致力于将政策利率保持在有效的下限,直到经济疲软被吸收,从而可持续地实现2%通胀目标;中性名义利率维持在1.75%-2.75%不变。

(8)根据印度卫生部公布的最新数据,截至当地时间4月24日8时,过去24小时内,印度新增新冠肺炎确诊病例346786例,累计确诊16610481例。数据显示,这已经是印度连续第三天单日新增确诊病例数超过30万例,同时也再次刷新印度疫情暴发以来单日最高新增纪录和全球单日单个国家新增病例的最高纪录。

(9)美国4月Markit制造业PMI初值升至60.6,略低于市场预期的61,高于3月前值59.1,并创2007年5月开始收集数据以来的纪录最高。Markit美国服务业商业活动指数4月初值升至63.1,远高于预期的61.5和3月前值60.4,创2009年10月开始数据以来的纪录最高。

二、策略展望宏观利率方面,上周属于数据真空期,市场关注焦点集中在资金面上,但随着4月税期的平稳度过以及5月地方债发行计划的陆续公布,市场对资金面的担忧已逐渐推迟至5月。本周将公布4月PMI数据,预计国内经济仍将保持较好的恢复趋势,因此长端利率债收益率上行空间有限,10Y国债收益率或仍将在3.15%的位置窄幅震荡。随着资金面的趋稳,5月上半月需重点关注隔夜融资量的变化,若出现机构杠杆率明显上升的情况,则需注意规避资金面收紧的风险。

资金面,4月地方债并未大幅放量发行,税期平稳度过。随着各地披露的5月地方债发行计划,预计5月地方债发行规模可能超万亿,因此仍需持续关注5月地方债发行量和税期对资金面造成的扰动。

信用方面,考虑到短端高等级信用利差已压缩到历史低位,性价比较低,建议精选个券,适当拉长久期,如增配2-3年中等资质的信用债。信用债市场分层进一步加剧,叠加4月是今年信用债到期压力最大的月份,企业再融资压力较大,当前信用债配置避险情绪浓厚。

可转债方面,局部热点开始浮现,市场逐步重回成长和白马。转债投资当前仍应注重估值安全边际及催化剂,重结构,自下而上选券。个券选择方面,可考虑以下配置方向:1)市场短期震荡上行,波动较大,短期仍以正股业绩为焦点,关注业绩较好的转债;2)转债溢价率提升致风险加剧,关注低估值优质转债机会。

附件1:本周将公布的重要数据提示

数据来源:Wind,上银基金固定收益部

附件2:本周利率债发行预告

数据来源:Wind,上银基金固定收益部

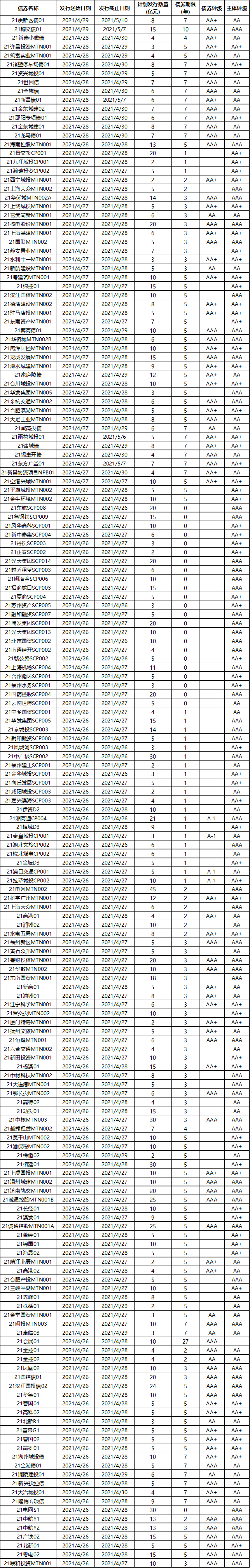

附件3:本周信用债发行预告(经信评筛选)

数据来源:Wind,上银基金固定收益部

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式担保。本报告内容和意见不构成投资建议,仅供参考,使用前请核实,风险自行承担。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同、招募说明书和基金产品资料概要等法律文件,投资人应充分考虑自身状况并选择与自身风险承受能力相匹配的产品。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。