全球新冠疫情尚未出现拐点,未来世界经济发展形势仍扑朔迷离;各国央行纷纷“开闸放水”;世界主要股指悉数下跌(除了我大A创业板指这股清流……)

数据来源:Wind,统计时间2020/1/-2020/4/13

咋整?

那有没有一种投资策略,可以在熊市的时候非常抗跌,尽可能保持资产的价值,等牛市到来之后,它又还可以加速奔跑呢?

想得美

还真有好几个!

局长今天要给大家介绍的是其中一个,高股息投资策略,就有此种神奇功效!

什么是高股息策略?

股息率是股息与股票价格之间的比率。想要达到高股息率,有两个路径:

第一是股息高,也就是分红分的多;

第二是股票价格相对低,就是不要太贵。

高股息策略,可以简单理解为选出具备高分红、稳经营、低估值的股票构建投资组合。

这种策略比较适合:

市场下行(熊市)、低利率甚至负利率环境和市场波动加剧的时候。

口说无凭,接下来我们上数据:

先看看市场环境

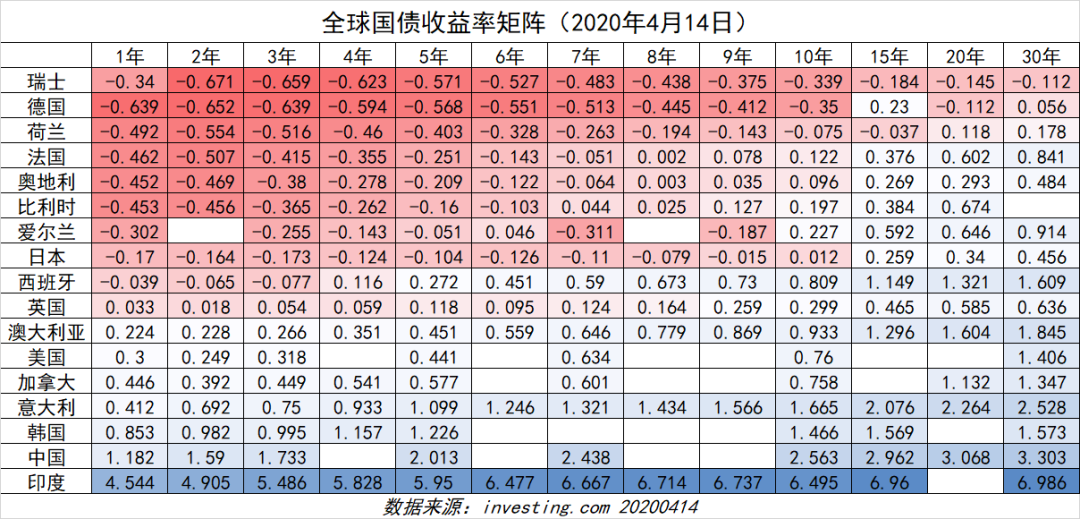

低利率不断蔓延,我们或已进入全球范围的负利率时代。

▲左滑查看更多数据

▲左滑查看更多数据数据来源:investing.com,截至2020/4/14

面对低利率环境,高股息策略历史表现如何?

可以看到,在利率的下行区间,红利指数相对大盘增长效果较为明显。

再来看看面对熊市,

高股息策略历史上的表现如何?

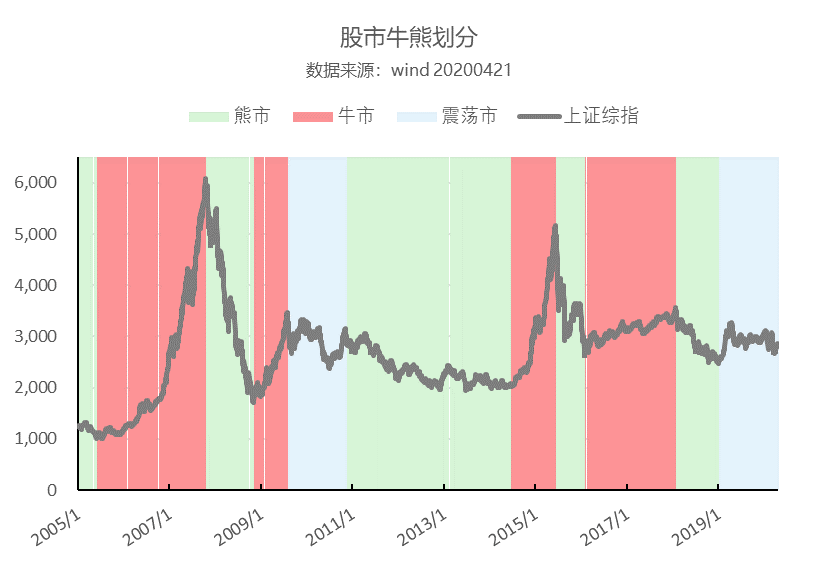

首先我们将股市走势划分为熊市、牛市以及震荡市。

然后我们以A股股息率TOP50构建一个投资组合,来看看高股息策略在牛市和熊市中的表现:

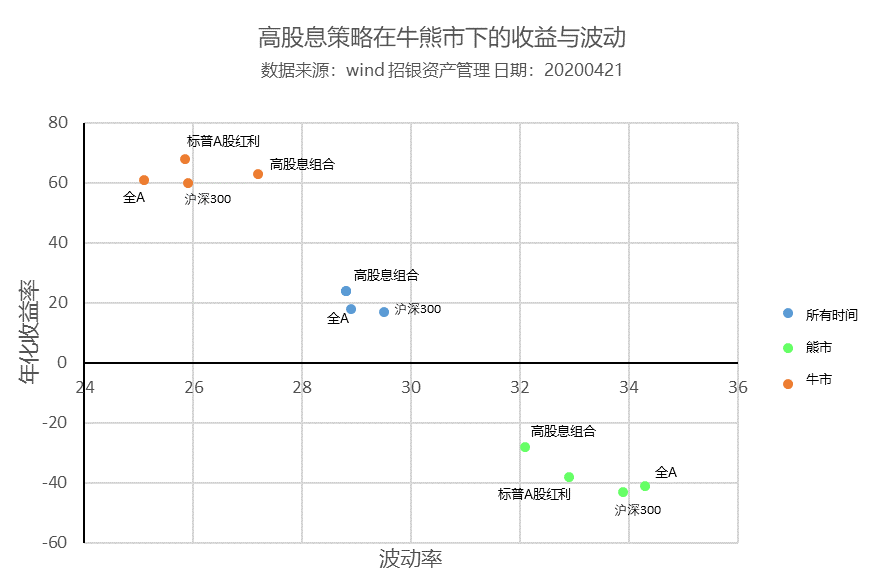

可以看到,在牛市时,高股息策略以及标普A股红利指数波动性较市场整体更大,但伴随的超额收益也更加显著。

在熊市时,高股息策略相比市场整体下跌更少,且波动性更小。

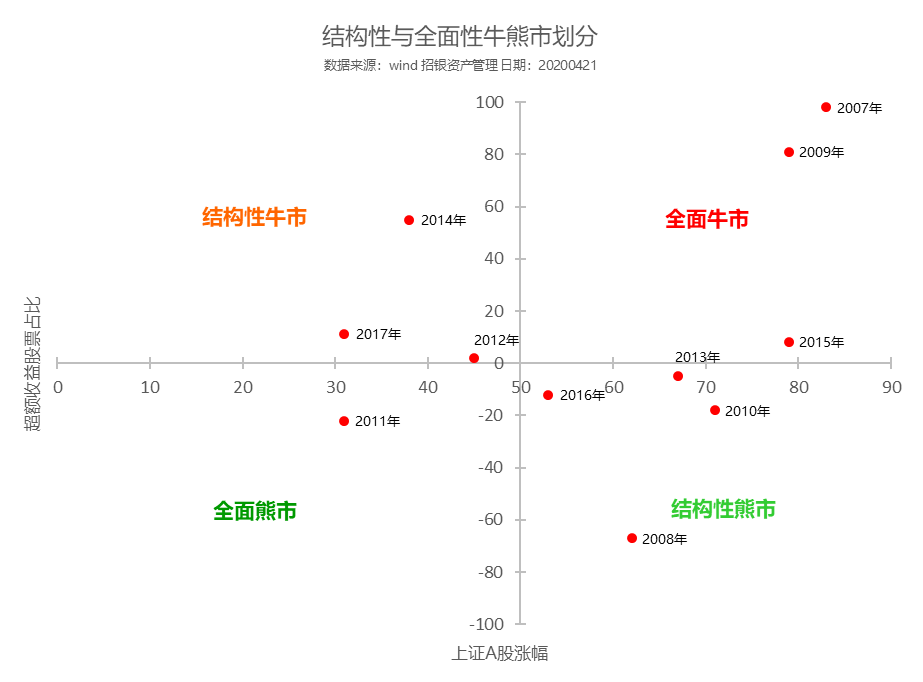

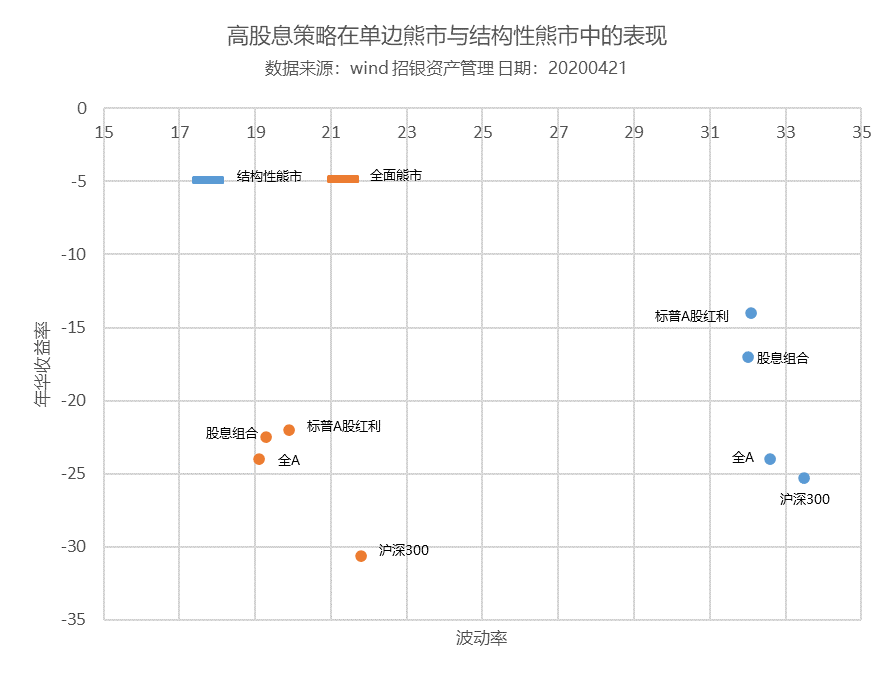

将熊市进一步拆解为结构性熊市(市场整体下跌,但下跌的股票数量不足总数一半)和全面熊市(市场整体下跌,且下跌的股票数量超过总数一半)。

疫情下未来一段时间大家会觉得出现结构性熊市的可能性增加,此时高股息策略较市场指数的优势就更加显著:波动性更小,抗跌能力更强。

上图将A股每年的表现划分进入4个区域,可以看到,07年全面牛市,08年转头就进入了结构性熊市。

同样,09年全面牛市,转头10年又进入了结构性熊市……

过去的十几年里,A股几乎每一年行情走向都与前一年不太一样…面对波动性如此之大的市场,高股息策略或可以省下一些速效救心丸!

在结构性市场中,市场整体走向与大部分个股的走向呈现反方向,在相当“刺激”的行情里,高股息策略较好地体现的抗跌性和稳定性。

综合来说,

面对未来一段时间的市场不确定性,高股息策略或成为既想参与权益市场布局又怕面临风险的投资者的一个聪明选择。

风险提示:基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。