STRATEGY

一个做得好的私募股权(PE)投资组合长期回报率可能会比公募股权高出4%至5%,因此,为提高整个投资组合的回报率,机构投资者通常会投一部分私募资产。然而历史数据显示,PE投资的收益率并不一定好看,论基金管理人也好,论投资组合也罢,头部25%和尾部25%之间都存在巨大的收益差异。此外,PE投资期长、流动性相对较差,前期回报率可能为负,中后期才能转正,承受了这些风险的PE投资者更加希望以实现超额回报的形式获得补偿。

总结过去20年的经验,本文认为获得超额回报的关键是重视基金管理人挑选、直接持有私募基金、保持投资组合适度分散化、和管理J曲线这几点。

投资者对PE的超额回报预期

资产配置历来关注股票、固定收益和现金管理工具等传统资产类别,但是由于传统市场持续不温不火的态势,想要改善投资组合业绩的投资者纷纷瞩目于另类资产的长期潜力。另类投资种类繁多,诸如私募股权、私募债、房地产和对冲基金等,种类不同其效用也各不相同,可以是提高投资回报率、分散风险、增加收入等。就私募股权投资者而言,他们最主要的投资动机显然是提高回报率,因为从10年或以上的长期视角来看,PE的业绩明显要优于传统股票市场,但二者又存在高度相关性,转向私募并没有分散股票市场的风险。通常,投资者给PE资产的超额回报率定在3%到5%之间。

那么,PE投资能实现超额回报的优势从何而来呢?归根究底,是PE的定义本身。首先,PE市场上有着公募股权市场无法获得的投资机会;其次,在投资前可合法获取非公开信息,反映出PE的强市场有效性;再次,PE行业的上中下游GP、LP和投资组合公司管理层之间存在高度的利益一致性;最后,PE投资者对投资有极强的控制和影响力。但凡投资者愿意长期持有流动性相对较差的PE资产,最终就有可能获得丰厚的回报。

投资者本就是奔着超额回报来的,而PE本身还具有投资速度慢、流动性差、J曲线效应明显等特性,承担着这些风险的投资人就更加迫切地希望能确保超额回报的实现获得高风险的补偿。无论是公司理财还是风险投资,投资者都应明确这些基本特征,匹配自己的风险承受能力、现金流需求和回报率要求。具体特征表现为:

1) 长期投资模式。与公开市场上股东一旦出资即投入使用不同,私募投资的资金在明确投资组合公司及其增长战略后才会投入使用,而且资金分配可能贯穿私募基金的整个周期,不同时间点资金分配的规模也会不同。从承诺出资到最后一次资金分配,私募基金整个生命周期一般可持续10至12年。

2) 流动性不足。PE投资不像其他另类投资可再投资或赎回,因此持有PE资产通常是个长期的事。此外,受到投资协议的限制,投资者出售PE资产的能力也很有限,即使能够在二手份额市场出售也只能折价交易,市场本身周期性还会进一步影响价格。

3) J曲线效应。PE基金在成立之初即产生管理费用和启动成本出现负回报,直到资金分配逐步落实扩大,投资收益方可转负为正,此时通常是投资组合公司成熟实现增值或者迎来最终退出。净现金流由负转正的J曲线反映从PE基金成立到退出投资者的回报情况。

实现超额回报靠投资组合建设

要想实现超额回报,组建一支投资组合的精兵队伍并做好投后管理平滑J曲线是必不可少的。精兵还需强将,选对了基金管理人,选对投资组合公司就已经成功了一半。通常,有经验的GP会懂得采取分散化投资的策略,但是本文还要提到为什么需要避免过度分散的投资。本文的第二部分,即从选对GP、直接投一手私募基金、保持适度分散化的投资策略以及依托债务策略和S基金平滑J曲线四个方面分析如何确保超额回报的实现。

1) 重视基金管理人的选择

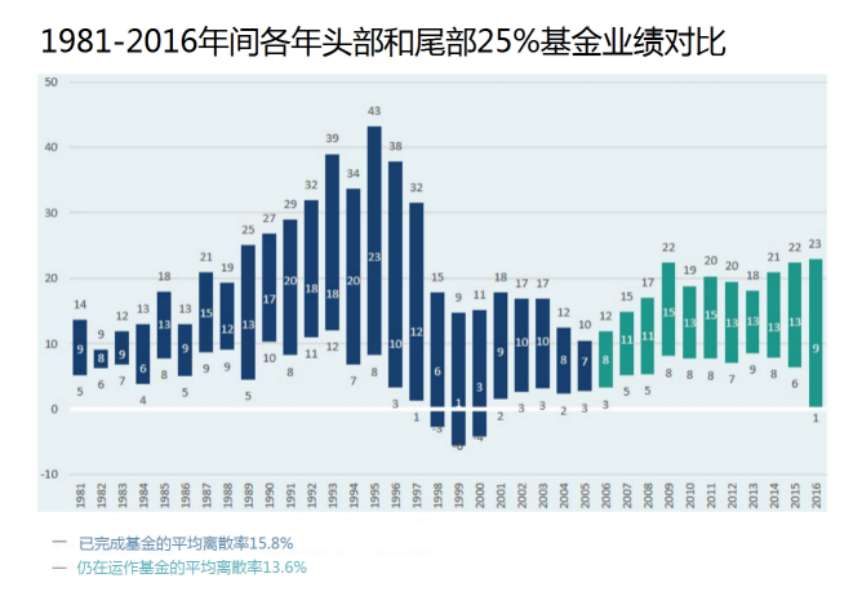

对LP来说,最困难、对投资组合业绩影响也最大的是选择GP,因为同一市场环境下不同GP之间业绩悬殊。下图全球PE数据显示出各年份头部25%与尾部25%基金之间的业绩差距。

图片来源:路透社

图片来源:路透社基金业绩离散程度受到细分资产和年份影响略有上下浮动,但从中得出的结论是一致的,即头部25%的基金业绩显著较尾部25%更稳定。PE资产业绩不佳时,连公开市场的基准回报率都相去甚远,若还想实现高于公开市场的超额收益,投中头部基金至关重要。

棘手的是,LP承诺出资时基金尚在没有标的资产的募资阶段,所以投资的重心在于选出在未来有能力投中优势项目获得高收益的GP。机构投资者通常会认为过往业绩不错的GP未来也能保持良好业绩,但是近来私募并购领域出现的反例使该命题遭到了质疑,比如GP获得过去业绩的关键是退出倍数超过了当初支付的估值倍数,如果新环境下交易倍数处于历史高位,保持其他因素不变,GP成功的经历即不可复制。

现实情况下,新LP往往很难与当下的头部GP合作,要找到未来能成为头部25%的GP,需要LP进行源头挖掘,这是一个劳动密集型的过程,需要主动与GP、承销商和其他LP建立良好关系。

PE投资能获得高于公开市场的超额收益是GP积极管理的结果,例如找准时机以便宜价格收购企业,赶在初创公司触及公开市场之前为其提供发展资金参与公司创建,实行对企业运营和GP自己都有益的激励机制等。其中,随着市场上私募资本和GP越来越多,折价收购不太可能是GP进行自我标榜的资本了,但是GP改善企业经营的能力是永不过时的,优秀的GP仍然会是抢手人才。

2) 直接投资私募基金

母基金、S基金、私募基金、共同投资及直接投资等形式都可以让投资者进入私募市场,从母基金到直接投资,回报、风险和运作复杂程度都在逐渐上升,选择哪种方式取决于LP能获得什么资源和有多少可投资本。

就收益而言,私募市场直接投资的离散程度比公开市场还要高,直接投资显然不是PE投资者确保超额回报的最佳选择。统计过去二十年的数据,成熟市场母基金的年化收益率分别比S基金和私募基金低了2.5%和3.6%,欧洲乃至全球都与之类似,因此母基金也可以排除在外。的确,母基金有时更有利于投资组合公司的发展,例如在偏远地区母基金更有财力雇佣员工,但大部分核心资产都是一手私募基金时超额回报才更有保障。

3) 适当的投资分散化

GP无法始终正确预测市场,PE投资和退出缺乏流动性也制约着GP的管理运作。实现子资产类别、年份、行业、地理位置和GP团队/组织的多样化,可以进一步减少不必要的风险。分散化的投资战略首先体现在投资组合上,最优的投资组合是60%并购基金、25%风投/成长型股权、15%不良债权/特殊投资机会,这个比例大致也相当于各类资产最新的市值占比。

其次,为了有条不紊地实施分散化投资战略,LP还需要把握投资节奏,规划一个逐步达到预期资产配置比例的蓝图,做好现金流预算,根据细分资产类别和年份进行投资组合设计和分散化。

值得注意的是,过度分散也会带来问题,一是过于接近市场本身而没有择优的过程,二是管理费用会侵蚀回报。反之,GP数量较少时, LP可以更好地监测投资组合运营情况,负担的法律成本和管理成本也会更低。如果选中了优秀的GP,他们的投资集中化进一步有利于提升投资业绩。

4) 减轻J曲线效应

为了投入资本倍数(MOIC),有些LP选择舍弃内部收益率(IRR)接受起伏较大的J曲线,但是也有LP反向而行选择追求内部收益率,想要通过投资S基金或实施债务策略缓和甚至消灭J曲线。通常以资产净值折价买入的S基金在交易结束后会被重新估值,从而立即产生投资回报,因此S基金的内部收益率一开始就很高。至于债务策略,它可以让资本分配加速发生在基金成立一年以内。债务基金和S基金可以缓解私募基金的J曲线,但也倾向于拉低资本倍数,投资者必须进行权衡。

结论

LP投资私募股权的初衷往往是提高投资组合整体的收益率,越是PE投资资金分配慢、流动性差、J曲线明显,相较之下投资者就越期待超额回报。

有效的投资组合建设是在私募市场实现超额回报目标的重要一环。为此,LP会关注自己挖掘和评估优秀GP的能力并且只对最有能力的GP进行注资,投资一手私募基金时还兼顾投资组合构建多样化和低成本之间需有微妙平衡,再辅之以债务策略和S基金两种手段降低甚至消除J曲线的不利影响。