【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:REITs行业研究

一、基础设施基金整体框架

首批公募REITs的整体框架结构相对统一,在募集成功后,最终落地的结构框架是“封闭式公募基金-专项计划-项目公司-项目”的结构,与此前预期的专项计划与项目公司之间还可能构建一层私募基金相比更为简洁、直接。专项计划层面的类REITs仍然采用的是股+债结构,即专项计划持有项目公司的股权+债权,以尽可能地节约企业所得税的支出。

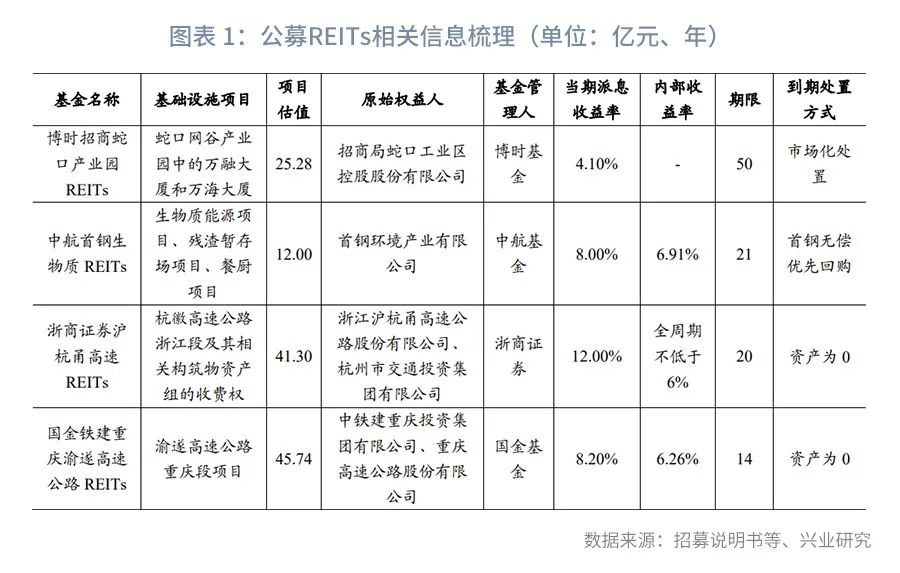

为实现专项计划对项目公司持有股权和债权,首批公募REITs中有3单着力于构建SPV公司及SPV公司的债务,SPV公司持有项目公司股权,然后项目公司吸收合并其股东SPV公司(反向吸并),SPV公司注销,使得专项计划直接持有项目公司的股权+债权,在这个过程中,这3单项目存在着细微的操作差异。

1、蛇口产业园REITs的操作流程:专项计划收购SPV公司的股权,并引入并购贷款向SPV公司发放贷款,以收购项目公司的股权;调整项目公司投资性房地产以公允价值入账,公允价值与账面价值之间的差额形成对股东的应付股利,确认为专项计划对项目公司的债权。值得注意的是,在完成反向吸并后,该REITs仍然存在外部机构对项目公司的并购贷款,项目公司的债务由投资人通过REITs基金和专项计划间接持有的债务+外部机构的并购贷款二者构成的。这种通过公允价值评估增值构建项目公司应付股利以形成其对专项计划债务的方式,仅适用于投资性房地产科目项下的不动产项目,对于常以固定资产、无形资产等科目入账的基础设施项目无法操作,局限性很大。

2、渝遂高速公路REITs的操作流程:专项计划收购 SPV 公司股权,并发放股东借款,SPV公司全资收购项目公司股权。这种构建股+债的操作方式成本最低、最为简便易行。

3、首钢生物质REITs的操作流程:首钢基金设立SPV公司,用以收购项目公司股权,但仅支付10万元股权对价款,未支付部分由首钢环境(项目公司的原股权持有人)确认为对SPV公司的债权;首钢基金再受让首钢环境对SPV的债权,以达到首钢基金持有SPV公司股+债的目的;专项计划受让首钢基金持有的SPV公司的股+债。这一操作方式需要引入首钢基金的过桥资金,存在大额资金的短期占用成本。

4、沪杭甬高速REITs则是在项目公司层面直接构建存量债务,即项目公司的股东减资,但项目公司未支付减资款,形成股东对项目公司的债权,专项计划成立后,受让原股东对项目公司的股权+债权,该方式未使用SPV公司及项目公司的反向吸并,亦未产生大额资金的短期占用成本,操作相对简单。

二、底层资产

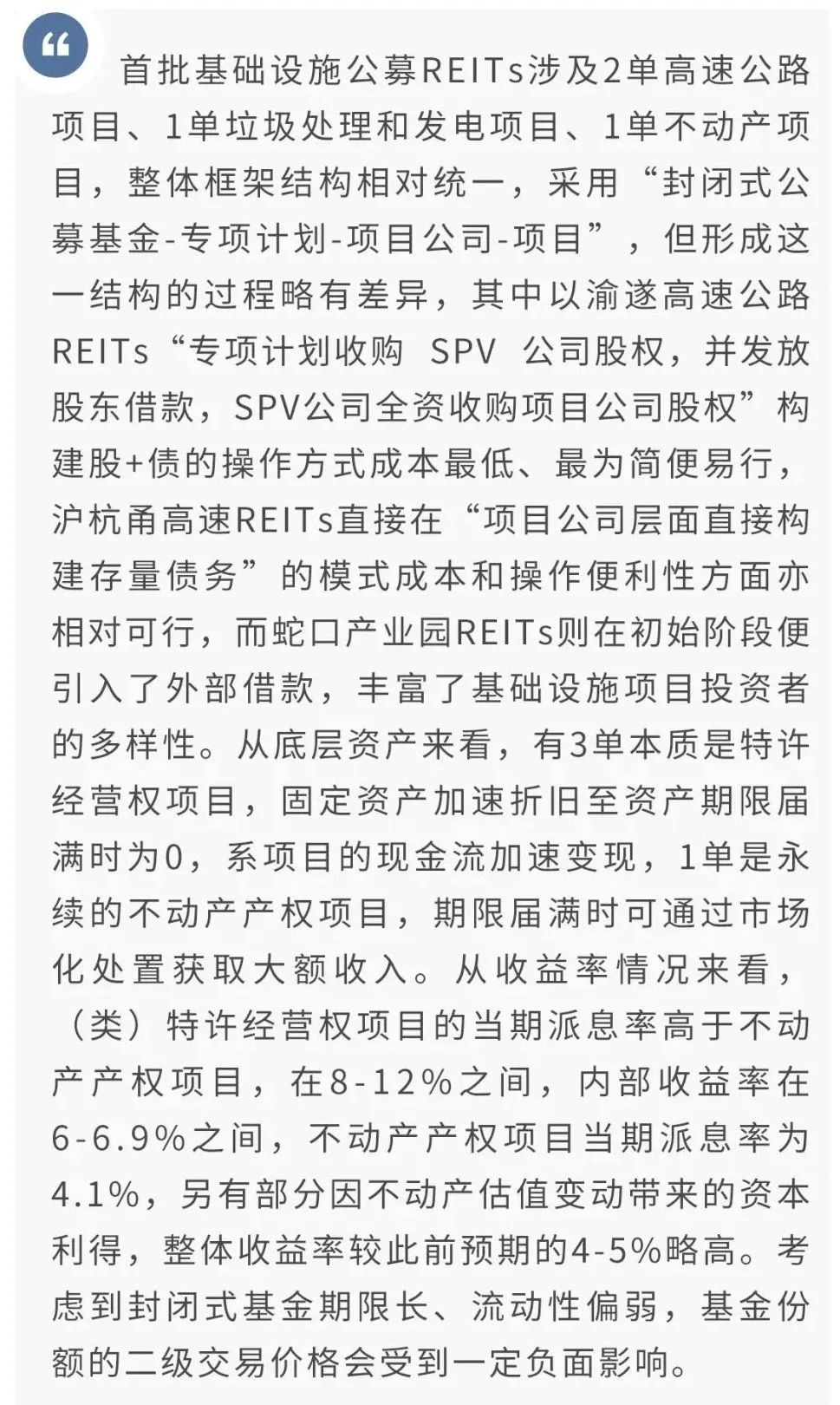

穿透来看,首批公募REITs的底层资产分别是2单特许经营权项目、1单类特许经营权项目、1单不动产产权项目。

沪杭甬高速REITs、渝遂高速公路REITs的底层资产均为高速公路的特许经营权,该类项目公司的业务模式是对标的路段进行养护、维修、路政及交通安全管理以保证高速公路的通行质量,并按照行业监管部门制定的收费标准对过往车辆收取通行费。项目公司通过与当地政府部门签订《特许经营权协议》享有标的路段的特许经营权,即通行费的收费权,并沿线范围内公路服务设施的经营权、广告经营权。《特许经营权协议》中均会约定特许经营期限,期限届满后,项目公司便不再拥有对标的路段通行费的收费权、运营权、广告经营权等。会计上,特许经营权通常计入项目公司的固定资产科目,初始以成本法入账,并逐步计提固定资产折旧至账面价值为0。因此,特许经营权期限届满后,在可供分配现金流被分配后,基金估值理论上接近于0。该类REITs的未来现金流模式是(a1,a2…an),特许经营权期限届满后,不存在项目资产的处置收入。沪杭甬高速REITs和渝遂高速公路REITs标的路段收费期限最长分别至 2031 年12月25日和2034年12月8日,基金合同期限分别为20年和15年,若不扩募,上述基金均预计于收费权到期后提前终止。

首钢生物质REITs的底层资产为包括生物质能源项目、残渣暂存场项目、餐厨项目三个项目在内的首钢生物质项目,均含不动产产权,土地性质为划拨用地。项目公司拥有电力业务许可证、排污许可证、从事生活垃圾(含粪便)及餐厨垃圾(含粪便)经营性处理服务行政许可、从事生活垃圾(含粪便)经营性清扫、收集、运输服务许可,其收入来源包括垃圾处理服务费、发电收入(含可再生能源补助资金)、餐厨项目收入。该项目所涉及经营业务的进入壁垒较高,包括垃圾焚烧发电项目的特许经营壁垒、技术壁垒以及运营管理壁垒,该REITs目前由首钢集团下属子公司北京首钢生态科技有限公司担任运营管理机构,运营管理机构第三方化难度依然较大,这也限制了该类REITs未来大规模扩展。由于该REITs约定首钢集团或其指定关联方有权优先无偿受让基础设施项目,因此在期限届满之时,该项目的账面价值亦为0,与特许经营权资产类似,因此其未来现金流模式亦是(a1,a2…an)。

蛇口产业园REITs的底层资产是位于蛇口网谷产业园的万融大厦和万海大厦,土地性质为工业用地,可租赁面积分别为4.16万平米和5.26万平米,估值合计25.28亿元,按照公允对价的转让原则,最终的募集规模应为25.28亿元左右。该不动产的运用模式极其类似于商业地产,营业收入主要来源于物业租赁、物业管理、车位管理。相比于垃圾处理和生物质发电项目来说,这种运营模式相对简单,便于第三方专业化管理,规模效应明显,后期扩募可能性更大。相较特许经营权,不动产的永续资产属性使得REITs到期后仍有一定的市场价值,可进行市场化处置获取收益。因此该类REITs的未来现金流是(a1,a2…an+A),其中at是以物业租金、物业费、停车费为主的可供分配现金流,A是不动产处置收入。该类不动产最大的风险来源于土地使用权期限届满后申请续期审批不确定的风险,且即便审批通过,仍可能需要支付一定的土地出让金,侵蚀一定规模的基金价值。会计方面,以出租模式为主的不动产上通常计入投资性房地产科目,可通过公允价值评估进行增值或减值,项目公司的总资产和净资本相应变化,并影响利润表的净利润,项目公司对股东的应付股利相应变化,导致专项计划对项目公司股权+债权的变化,进而影响基金估值。

三、收益率

沪杭甬高速REITs、渝遂高速公路REITs、首钢生物质REITs由于存在特许经营权期限届满后项目资产为0或无偿出让的情况,因此未来可供分配现金流呈现(a1,a2…an)模式,各阶段现金流相对均衡,系未来现金流加速折现所致,因此当期派息率要高于蛇口产业园REITs,但期限届满无资产处置期分配收入,基金净值逐步递减至0,而蛇口产业园REITs会存在大额的资产处置分配收入,基金净值围绕不动产估值存在一定幅度波动。前三单(类)特许经营权REITs的当期派息率分别为12%、8.2%、8%,全周期内部收益率分别为不低于6%、6.26%、6.91%。而蛇口产业园REITs的当期派息率为4.1%,整体收益率还需考虑不动产公允价值变动带来的资本利得。首批公募REITs的收益率较此前预期的4-5%略高,整体水平尚可。但上述收益率基于当前及历史运营情况下的预测,实际现金流仍会存在一定不确定性。考虑到封闭式基金期限较长、而流动性偏弱,对其基金额分的二级市场交易价格有一定负面影响。