中,我们将策略A结合估值因子组合,做了一系列回测。数据显示,结合PE因子能大幅降低回撤,但收益并未显著提升。而结合PEG、PEG1因子后能改善收益且能降低回撤,且均出现高值的最差组,所以在最终策略的形成时,可以引用去尾部组的方式改善策略组合收益。下面我们就从主观投资逻辑出发,通过量化业绩增速的稳定性,用业绩稳定性指标结合策略A,以检验业绩增速稳定性逻辑是否有效。下文将以策略A为股票池,通过业绩增速稳定性因子进行3分位持仓,观察其收益变化情况。

ZHIYUKEJI

壹

估值因子的因子数据选择

从主观投资逻辑出发,我们在观察一家公司的增速情况时,仅仅只看他的绝对增速高低是不够的。因为今年增速100%,但过去几年可能业绩的稳定性很差。如果明年倒退50%,就又回到了零增长的水平。所以我们在观察业绩增速的同时,还需要观察其业绩增速的稳定性。基于以上思考,我们引入业绩增速稳定性因子。它能刻画过去一段时间内业绩增速的稳定性。当指标值比较高的时候,表示过去一段时间内上市公司的业绩增速的波动较大。

ZHIYUKEJI

贰

高护城河结合业绩稳定性因子3分位回测情况

关于高护城河结合业绩稳定性因子策略,我们选定了净利润增速这个指标。我们用过去3年的净利润TTM增速标准差来衡量业绩的稳定性。通过将策略A的股票持仓按业绩稳定性因子从小到大进行3分位持仓,形成的3组策略。调仓频率为每日调仓,手续费设定为双边万分之16,以及每笔滑点万分之20。测试时间为2013-01-01到2019-07-31,具体收益曲线如下:

从策略的回测曲线看,策略A叠加业绩稳定性因子的三分位收益曲线差异较为显著。策略A结合业绩增速低波动策略的近几年收益显著高于其他两组策略。在大盘牛市见顶以后,策略A结合业绩增速低波动策略始终表现强劲。特别是2016年以来,结合业绩增速低波动的策略收益与其他两组的差距逐步拉大。综合来看,策略A+低波动策略在大盘多数阶段的表现更优。

策略的收益参数如下:

从策略的收益参数看,策略A叠加业绩稳定性因子后在策略收益上显著改善。策略回撤上也大幅改善。从策略的回撤幅度来看,策略A+低波动策略的最大回测下降至30.54%,夏普提升至0.73,而当你持有策略A+高波动策略时的最大回撤是46.50%,夏普降至0.31,这意味着当你总是持有高波动策略组时,承担了更大的风险。从策略绝对收益上来看,三组策略中的前面1组超越了基准收益策略A,其他两组策略均小于基准收益策略A,且在2016年以后存在一定的单调性。综合考虑回测结果,选定策略A+低波动策略为观察对比目标,进行进一步分析。

ZHIYUKEJI

叁

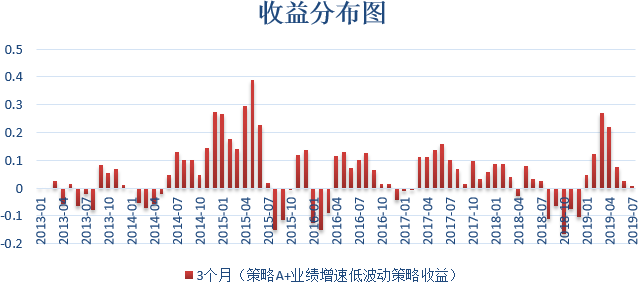

策略绝对收益分布情况(过去3个月的累计收益)

过去3个月的收益图,反映的是该策略在过去3个月的累计收益情况。例如2019年3月,即统计了以2019年1月到3月的累计收益情况。当大部分时间都是正值时,说明该策略按3个月的投资时间统计,盈利概率较大。上图为2012年以来策略在时间序列上的收益分布情况。

从收益分布看,策略A+低波动策略前后收益分布情况相对均衡,更能适应多种市场风格,在更多的时间内保持了较为稳定的收益水平。

ZHIYUKEJI

肆

策略A+业绩增速低波动策略收益相对于策略A的超额收益分布情况

月度超额收益即策略A+中PEG1策略的月度收益减去策略A的月度收益。差额代表了前后策略收益的变化情况。上图月度超额的统计时间为3个月。

从月度超额分布图上观察,加入业绩稳定性因子后对策略A的收益改善显著,特别是近几年的超额收益相对稳定。

ZHIYUKEJI

伍

策略A结合业绩稳定性因子总结

策略A结合业绩稳定性因子后的回测数据显示,策略A叠加业绩稳定性因子后在策略收益上显著改善,策略回撤也大幅改善。其超额收益在时间轴上分布更为均衡,特别是近几年超额收益显著。

ZHIYUKEJI

陆

进一步思考