【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

亏懵了!一季度基金巨亏2100亿!抢钱行情结束,明星基金卧倒,张坤旗下基金缩水86亿!防御或比赚钱更重要

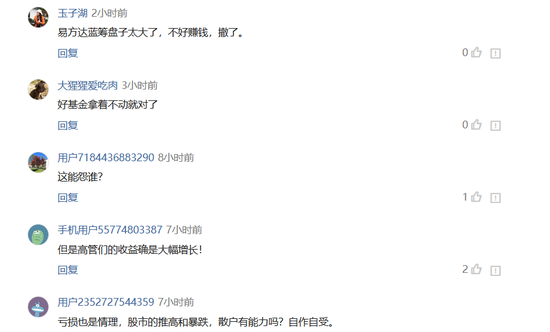

2021年一季度,公募基金出现了2100亿元的大亏损。

正是权益类基金带崩了总体业绩。

根据 21金融圈记者统计,一季度有56%的基金的规模出现缩水,但仍有44%的基金规模上升。

总体来看,出现了明显分化现象:一些公募基金获得投资者青睐,规模暴涨;另一些基金却出现了大规模资金出逃,规模暴跌。

为什么有的基金一季度获得投资者认可?有的却让投资者畏之如虎?

规模暴涨TOP10

数据显示,一季度规模上涨的基金(不同份额分算)有5213只,占总量的44%。

其中一季度规模暴涨TOP10是:

财通资管鸿福短债(李杰,邹舟)251.40亿元、

富国两年期理财(俞晓斌)207.12亿元、

易方达蓝筹精选(张坤)203.15亿元、

中欧医疗健康(葛兰)167.43亿元、

易方达裕丰回报(张清华,张雅君)117.17 亿元、

前海开源沪港深优势精选A(曲扬,范洁)113.03亿元、

易方达中盘成长(冯波)107.28亿元、

广发高端制造(孙迪,郑澄然)106.30亿元、

景顺长城新兴成长(刘彦春)103.50亿元、

易方达裕祥回报(张清华,林森)101.45亿元。

尽管总体来看一季度权益类基金收益业绩不太好,但规模暴增TOP10中,仍有6只是主动权益基金。

此外,有4只债券基金,债券基金中有2只属于“固收+”基金。

明星基金经理管理的基金最受青睐,比如,张坤的易方达蓝筹精选,一季度暴增203亿元,是主动权益类基金中规模增长最多的基金。

2020年第四季度末,张坤管理基金规模最先突破千亿大关,在2020年底达1255.07亿元,登顶“公募一哥”;到2021年一季度末,张坤管理的基金规模增长至1331.09亿元。

其中对张坤管理基金规模贡献最大的是易方达蓝筹精选,它是目前市场上规模最大的权益类基金。

截至一季度末,易方达蓝筹精选的规模为880.16亿元,份额升至309.33亿份,较2020年末分别增加203.15亿元、73.12亿份。

易方达蓝筹精是市场上最著名的基金之一,它成立于2018年9月,成立以来收益197.22%,年化收益50.73%。2020年收益95.09%,2019年收益55.12%。

但是值得一提的是,今年以来易方达蓝筹精选的收益并不理想。截至一季度末,今年收益为-0.73%。

但就算是业绩不好的时候,仍有大量资金在大回撤时冲进去申购易方达蓝筹精选。这还是易方达蓝筹精选在今年连续三次限购的情况下出现的规模暴涨。

1月7日,易方达基金公告称,自2021年1月8日起,易方达蓝筹精选混合单日单个基金账户累计大额申购额度从原来的100万元调整为10万元;1月28日起,易方达蓝筹精选申购额度上限从10万元调整为5000元;2月18日起,易方达蓝筹精选申购金额再度降至不超过2000元。

然而,作为顶流基金经理,张坤名不虚传,限购之下,一季度管理规模再创历史新高,其中易方达蓝筹精选也以880亿元再创主动权益基金新高。

除了张坤之外,一季度规模暴涨TOP10的权益基金几乎全部出自于明星基金经理之手。

包括:

另一位千亿顶流基金经理刘彦春管理的景顺长城新兴成长103.50 亿元,

“医药女王”葛兰管理的中欧医疗健康暴涨167.43亿元;

创出单日新基金认购2400亿历史纪录的冯波管理的易方达中盘成长暴涨107.28亿元;

2020年基金收益翻倍的孙迪、郑澄然管理的广发高端制造暴涨106.30亿元;

明星基金经理曲扬管理的前海开源沪港深优势精选暴涨113.03 亿元。

这些基金历史业绩领衔。

比如有5年业绩的刘彦春管理的景顺长城新兴成长、曲扬管理的前海开源沪港深优势精选A,截至4月底,它们近5年回报分别为357%、349%,在全市场上万只基金中业绩排名前10。

而成立时间未满5年,已有3年业绩的葛兰管理的中欧医疗健康,以及孙迪、郑澄然管理的广发高端制造,它们近3年回报分别为175%、191%。

而2020年全年,上述6只主动权益基金的收益在79%-134%之间。

但这些基金在今年一季业绩皆出现比较大的回撤,业绩有所分化,大多收益为负:

易方达蓝筹精选-0.73%、中欧医疗健康A-1.26%、前海开源沪港深优势精选A3.76%、易方达中盘成长-0.54%、广发高端制造A7.35%、景顺长城新兴成长-4.54%。

其中,跌幅较大的是景顺长城新兴成长,一季度收益为-4.54%;不过,也有表现很不错的,比如广发高端制造A,收益高达7.35%,前海开源沪港深优势精选A收益达3.76%。其余规模增长较多的权益类基金大多录得略微下跌。

“我们统计了今年一季度基金申购赎回情况,发现资金流入较多的基金主要是市场认可度高、长期业绩非常优秀,同时在今年出现较大回调的基金。”格上旗下金樟投资研究员王祎表示。

王祎说:“不难发现,基金规模的变化来源于资金对基金的认可程度、资金对基金的预期把握。当投资者对基金的认可程度高,能够对基金未来业绩表现有合理预期的时候,就能够更加成熟地应对短期波动、敢于逆向布局。”

而对于基金规模的变化,前海开源基金首席经济学家杨德龙进一步表示,

“一季度基金规模变化比较大和行情波动有关。一季度整个股票市场出现下跌,使得基金净值波动比较大,如果净值下降比较厉害可能就会遭遇资金的赎回,而有些基金则比较抗跌,甚至逆势上涨,吸引了一部分资金的流入,基金规模的分化的话还是和基金净值表现有关,另外一个原因是和这个基金经理的投资能力有一定的关系。”

除了权益类基金之外,在A股市场大回调之下,债券基金也比较容易获得资金大规模流入,TOP10中有4只债券基金,其中,一季度规模增长最多的财通资管鸿福短债,去年年底规模45.8亿元,2021年一季末规模为297.2亿元,一个季度增加251.4亿,日净增规模2.8亿元。

事实上,短债基金相当于货币基金的代替品,在股票市场大动荡时,不少资金会流入货币基金、短债基金中等待投资机会。

而大量的货币基金今年一季度规模也都出现了大幅增长。近期不少基金公司陆续推出短债基金,就是为了适应震荡的市场。

一季度全市场基金规模增加排名第二的是富国两年期理财207.12 亿,它有两年锁定期,2020年底该基金的机构持有人占比近100%,属机构基金。

另外两只一季度规模增长TOP10基金属“固收+”基金,是张清华管理的易方达裕丰回报、易方达裕祥回报,一季度规模增长都超过100亿元。

张清华堪称“固收+”一哥,其管理规模超1000亿元,是绝对收益顶尖的基金大佬。无论熊市牛市都能取得不错的收益,比较受机构推崇。最近两年正是“固收+”大发展的时候,除张清华名声之外,也有“天时”的助力。

规模暴跌TOP10

一季度,对部分基金来说是蜜月,对另一部分基金来说,则是艰难时光。

数据显示,一季度规模下跌的基金6587只,占总量的56%。

基金规模一季度萎缩最大的TOP10(除货币基金外,下同)分别是:

上证50ETF-121.92亿元、

汇添富开放视野中国优势-89.16亿元、

建信恒远一年定开-87.96亿元、

建信恒瑞一年定开-86.60亿元、

易方达中小盘-86.46亿元、

建信恒安一年定开-85.72亿元、

汇添富稳健收益-85.20亿元、

广发稳健优选六个月持有A-82.00亿元、

鹏华匠心精选-80.52亿元、

博时裕坤纯债3个月-76.96亿元。

其中,权益类基金占5只,债券基金和偏债混合型基金占5只。

5只权益类基金一季度的业绩都比较差,全部负收益:

上证50ETF-2.97%、

汇添富开放视野中国优势A-6.05%、

易方达中小盘-4.74%、

广发稳健优选六个月持有A-7.32%、

鹏华匠心精选A-5.94%。

无疑,今年一季度业绩不理想,净值下跌较多,是部分权益类基金规模暴跌和被大规模赎回的主要原因。

“资金流出金额较多的基金主要是在去年市场热度很高的7月、8月才成立的新产品。

当时市场刚好处于短期热度的高点,投资者认购情绪高,对未来收益预期也高,而今年以来市场宽幅震荡,大部分基金都经历了从高点较大的回撤,所以这些短期冲高入场的资金在遇到市场波动时也难以继续持有而选择了快速赎回。”王祎解释。

此外,一季度也有基金主动降规模。

比如张坤管理的易方达中小盘一季度缩水86亿元,在一季度抱团股大跌之时,张坤的易方达中小盘基金暂停申购和大比例分红。

2月23日,易方达官网发布公告,从2021年2月24日起暂停易方达中小盘混合基金在非直销销售机构、该公司网上直销系统的申购、转换转入及定期定额投资业务。

而易方达中小盘基金是一步步收紧申购的。早在2月22日起,单日单个基金账户申购、转换转入限制申购金额为1000元。而此前的申购限额为2000元。

此外,易方达中小盘每10份基金份额分红9元,权益登记日为2月25日,现金红利发放日为2月26日。即分红基金达到一成。这是易方达中小盘基金主动降规模。

业内解读这些操作是基金经理预测到风险,但是易方达中小盘的盘子太大,2020年末有400多亿,一季度散户还在疯狂买入,基金经理叫停买入,降低规模,以减少投资人短期内的损失。

值得一提的是,一季度市场赎回量最大的基金是上证50ETF,这是一只指数基金,当基金抱团股大跌时,上证50等宽基是被赎回最多的基金。

除权益基金之外,一季度规模下跌TOP10中,有4只债券基金和1只偏债券混合型基金。

其中3只是建信基金的债券基金,它们全部是一年定开,100%机构投资的基金,2020年全年的收益为1%-3%之间,2019年全年收益在3%-4%之间。尤其是在2019-2020年基金牛年中,业绩显得比较一般,没有太多吸引力,而机构定制基金受机构申赎影响较大。

值得一提的、一季度规模萎缩较多的是1只“固收+”基金——汇添富稳健收益基金,它今年一季度收益为-0.90%,它今年一季度规模下降85亿元变成“固收-”基金。

总体来看,一季度基金流量的规律是与业绩和基金经理挂钩。规模萎缩大多与基金业绩不太理想有关,此外债券基金也受机构投资较多的影响。

对于接下来的投资,王祎建议:“我们判断2021年市场仍会宽幅震荡,投资难度加大,建议投资者一方面降低短期收益预期,用长期投资来应对短期波动,另一方面不盲目追高,更多基于对基金深入的研究和认可来做投资决策,坚持研究驱动、精选优质基金。”

“5月红”还是“5月穷”?基金经理们分歧很大

“今年是最后的风险出清年,上半年盈利,下半年下跌,是今年的主基调。而5月作为重要的‘吃饭月’,是必须认真对待的。”一位私募公司负责人说。

对于“5月红”,还是“5月穷”,不少人意见相左。

有的基金经理说:“5月作为重要的‘吃饭月’,必须认真对待。”

也有基金经理说:“5月上旬将迎来调整,整体上会是一个震荡市。”

人人盼望5月“开门红”,但5月首个交易日并不给力,疫苗、医美股带崩了节奏,旅游、白酒等消费股走弱,A股“开门绿”。

5月6日,上证指数收跌0.16%;创业板指跌2.48%,退守3000点。

5月“开门绿”主要是受美国将放弃新冠肺炎疫苗专利消息影响,疫苗股全线大跌。

不过,5月首日仍留有一抹亮色,当天钢铁、煤炭、有色等资源股逆市大涨。

值得一提的是,全天两市成交仅8755亿元。而北向资金午后离场,全天小幅净买入1.84亿元,早盘一度净买入近50亿元。

对于5月,国内有一种说法是“五穷六绝七翻身”,海外有一种说法,叫“sell in may(5月卖出)”,究竟“5月红”有没有希望?

乐观派:“吃饭月”积极做多

李然表示:“今年是最后的风险出清年,上半年盈利,下半年下跌,是今年的主基调。而5月作为重要的‘吃饭月’,是必须认真对待的。”

“我们认为今年的整个市场是一个宽幅震荡,没有大涨的格局。这样的格局中,在相对低位进行布局,同时进行择时对冲是比较好的策略。”李然说。

李然表示:“四月我们完成了今年的策略池调整,4月份应当是上半年的低点,因此我们已经在四月份推高仓位,并去掉了对冲部分。”

“我们看好5月,既然我们已经认为4月份是相对低点,那么5月份的积极做多就会是主要工作内容。”李然说。

李然建议,以业绩为先。“在选择赛道的时候,我们倾向于高于今年GDP增速的行业,比如军工,新能源汽车,芯片,创新药等。”

而商品方面,李然建议重点做多农产品,和通胀逻辑,“PPI向CPI传导效应会在2季度出现,因此指数大概率在二季度见高点,同时,工业品资源品的利润同样也会在二季度见顶,所以我们目前已经开始空资源品利润来进行开多对冲了。”

“死空和死多,我们都不提倡。我们坚持以做多为主的择时对冲策略,商品,我们坚持以通胀预期为做多基调,空利润为对冲的策略。”李然说。

同样看多的还有龙赢富泽资产总经理童第轶。他表示,A股的一季报行情已经正式结束,未来的5、6月我们将迎来业绩真空期,各方概念和题材将会轮番表现。

“我对本阶段行情依然乐观。”童第轶的理由是:

首先,全球主要经济体将在下半年加速步入经济恢复和补库存周期,有实体经济的强力支撑,指数将稳中有升。

其次,好公司今年的业绩依然可以期待,同时经历今年一季度的杀估值调整后,白马股整体位置区域合理,重拾上涨动力。

悲观派:“调整月”规避大票

对于“5月红”,还是“5月穷”,不少基金经理持悲观看法。

大道兴业投资基金经理黄华艳认为,从小周期看,5月上旬将迎来调整,修正3月份以来的震荡攀升行情。

“机构抱团股经过4月份的反弹,5月连续性存疑,因而操作策略上规避大票,做中小票,近期中证500指数表现更优就是最好的解释。”黄华艳说。

冬拓投资基金经理王春秀表示:“对于5月的行情,我们认为在缺乏增量资金的背景下,指数很难有上攻的动力。也许会有结构性的行情,但整体上会是一个震荡市。”

他认为,当前的A股,以基金重仓股为代表的赛道股估值合理偏高,顺周期行业的龙头企业也得到了非常充分的挖掘,市场上不存在非常明显的低估板块。

而私募排排网基金经理胡泊表示,“对于印度疫情加重和恶性通胀的双重担忧情绪可能会对5月的整体行情产生巨大的影响,因此并不能对5月行情报以过高的预期。”

他认为,当前沪深300指数在4900-5100点之间窄幅震荡整理,5月大概率依然会在该区间内维持一个震荡整理的态势。

不过,胡泊认为,近期行业政策和各种事件的黑天鹅频出,对个股影响极大,“如果碰到被错杀的个股,反而会是一个比较好的布局时机,但这需要对个股的基本面进行深入研究挖掘”。

成恩资本董事长王璇认为,现在市场仍处于弱势震荡,后市变盘需要成交量的确认,目前可关注3525点的得失,若放量上冲,则指数周线级别调整结束,市场将向新的方向运行。

5月布局路径:应该如何应对呢?

九泰基金的基金经理袁多武表示,风格切换正在进行的过程中,或许价值总体占优于成长的风格将更加明显。两条主线或存在较好的投资机会:一条是经济复苏带来的业绩驱动,另一条是景气度高、业绩增长确定性高的板块与个股。

优美利投资总经理贺金龙表示,“5月建议在市场风格再平衡的过程中建议保持相对均衡的行业配置。”

他认为,首先,内外需求复苏共振,估值性价比和涨价的逻辑支撑下,顺周期行业仍是确定性较强的方向,包括化工、有色、机械、汽车、银行、电子等细分领域。

其次,大消费、医药以及新能源、光伏等龙头股仍具有中期投资机会。最后从政策角度来看,政府工作报告在能源电力领域方面作出总结和规划,相关板块绩优股仍具有投资机会。

华辉创富投资总经理袁华明分析,“低估值+业绩修复”逻辑,仍然是弱市情况下市场认可的一条带防御特征的投资主线。

“A股上市企业基本面有望在去年基础上进一步改善。加上年内市场调整和高估值品种的风险释放比较充分,市场底部基本夯实,市场下行空间有限。考虑到市场年内完成调整、转而上攻的可能性还是比较大,短期市场调整给投资者提供了布局的机会。”袁华明说。

童第轶则看好经济复苏传导下的上游资源品、中游制造业、我国出口优势产业等方向的龙头公司。