【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

作为家庭理财的重要构成,货币基金、银行理财等较低风险的固收类产品一向受到普通投资者的青睐,但今年开始,为对冲经济下行压力,包括我国在内的很多国家都采取了较为宽松的货币政策。

随着利率不断下降,货币基金产品、银行理财产品收益率一路走低,人们纷纷寻找理财替代品,一类以固收打底、以权益“提鲜”的固收+策略基金,逐渐走进投资者视野。

但想把“固收+”策略做好并非易事,非常考验管理人对各类资产的深入见解、多元资产配置能力、投资团队的协作能力等等。泰girl的老朋友都知道,泰康资产公募基金很早就开始布局固收+策略的产品,在去年就开始大力推广,多只产品都获得不错的成绩。

5月6日起, “双总监组合”——蒋利娟、桂跃强再次合作,发挥各自能力圈优势,打造又一只“固收+”精品基金——泰康招泰尊享一年持有期混合型基金(A类:009285 C类:009286),以期获得1+1>2的效果。

双总监组合,打好配合战

桂跃强先生、蒋利娟女士,分别是泰康资产公募的权益、固收领域的两张王牌,均有自己专注的能力圈,当他们组合在一起运作“固收+”策略,在发挥自身特长的同时打好“配合战”,力争起到“1+1>2”的作用。

桂跃强是泰康资产公募事业部权益投资负责人,具有近9年投资管理经验,在投资理念上,他坚守价值投资,坚持以中长期时间维度精选投资标的。

蒋利娟是泰康资产公募事业部固定收益投资负责人,在固收领域有近9年的投资管理经验,其投资特色是:第一,精耕细作,风格稳健;第二,注重大趋势、少做波段性交易。

两人作为泰康招泰一年持有混合的拟任基金经理,分工明确,蒋利娟主要负责“固收”部分的投资,筑好投资基础;桂跃强主要负责“+”的部分,通过精选权益资产、新股申购等策略,提升产品的收益弹性。

强强联手,最终效果如何

泰康颐年混合基金,便是桂跃强、蒋利娟联手运作的代表作品。

这是一款偏债混合基金,根据过往季报显示,该基金股票仓位一直保持在较低水平(不足10%),风险暴露较低。而从这只产品的业绩走势、最大回撤、夏普比例、季度收益等各个角度来看,自成立以来,该基金均呈现出长期业绩稳定的特点,是“固收+”策略的典范,较好的反映了该策略的预期效果。

第一,长期业绩稳扎稳打,抚平投资焦虑。

长期业绩稳定,截至4月底,泰康颐年A成立以来收益率12.18%(同期业绩比较基准收益率11.80%),走势形成一条缓缓斜线。

图:泰康颐年混合A成立以来业绩走势平稳

(数据来源:业绩数据来源泰康资产,已经托管行复核;本基金成立于2018年5月30日,统计区间:2018年5月30日至2020年4月30日)

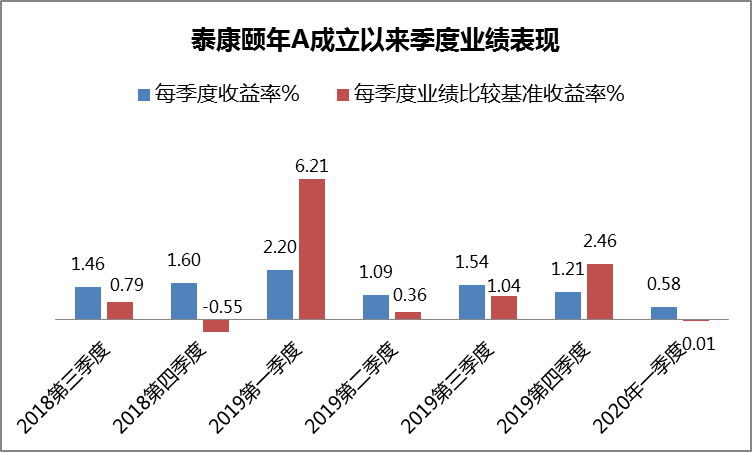

第二,成立来季季正收益。

泰康颐年A自成立来经过了完整的七个季度,季度收益分别为1.46%、1.60%、2.20%、1.09%、1.54%、1.21%、0.58%,获得了季季正收益的暖心战绩。

(数据来源:泰康颐年混合A定期报告)

注:我国证券市场成立时间较短,过往历史数据不构成对基金未来业绩的保证,基金过往业绩不代表未来表现,基金管理人/基金经理管理的其他产品业绩不代表基金未来表现,基金管理人不保证基金一定盈利,也不保证最低收益,基金净值和收益存在波动风险。

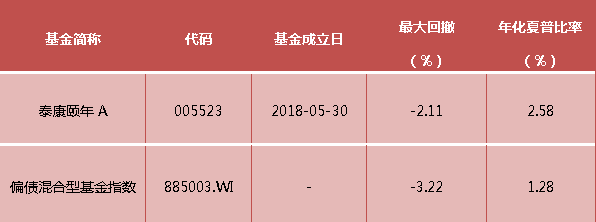

第三,成立来最大回撤仅2.11%,年化夏普比率高达2.58%。

(数据来源:Wind;统计截至2020年4月30日;偏债混合型基金指数由Wind资讯编制,成分基金数量为386只。)

最大回撤仅2.11%,意味着过往历史上持有这只基金期间投资人可能遇到的最大亏损是2.11%,在大多数人可承受范围内。夏普比率(年化)是2.58%,超过偏债混合基金指数的同期表现,说明和多数同类型基金相比,泰康颐年A在同等风险下获得的超额收益更高。

新旗舰来袭,力争再续经典

说回本次的新基金——泰康招泰尊享一年持有期混合型基金(A类:009285;C类:009286)于5月6日-5月22日正式发行,更多产品信息请参看下图:

说明:

根据泰康颐年A类2018年、2019年年报,其年度净值增长率/业绩比较基准增长率分别为3.41%/-0.89%,5.71%/10.35%。根据泰康颐年C类2018年、2019年年报,其年度净值增长率/业绩比较基准增长率分别为3.14%/-0.89%,6.17%/10.35%。

桂跃强、蒋利娟共同管理的同类基金包括泰康颐享混合、泰康宏泰回报混合、泰康兴泰回报沪港深混合。

根据泰康颐享A类2018年、2019年年报,其年度净值增长率/业绩比较基准增长率分别为3.63%/-0.91%、8.76%/10.35%。根据泰康颐享C类2018年、2019年年报,其年度净值增长率/业绩比较基准增长率分别为3.51%/-0.91%、8.26%/10.35%。

根据泰康宏泰回报2016-2019年年报,其年度净值增长率/业绩比较基准增长率分别为0.96%/1.40%、12.44%/3.30%、1.78%/2.27%、15.83%/8.84%。

根据泰康兴泰回报沪港深2017-2019年年报,其年度净值增长率/业绩比较基准增长率分别为3.02%/3.48%、2.31%/0.46%、12.38%/10.35%。

桂跃强参与管理的泰康恒泰回报混合基金,成立于2016年7月13日,根据A类2016-2019年年报,其年度净值增长率/业绩比较基准增长率分别为0.06%/0.21%、6.94%/4.32%、4.25%/0.46%、7.54%/10.35%,根据C类2016-2019年年报,其年度净值增长率/业绩比较基准增长率分别为-0.09%/0.21%、6.69%/4.32%、9.73%/0.46%、7.21%/10.35%。

蒋利娟参与管理的泰康金泰回报3月定开混合基金,成立于2017年1月22日,根据其2017-2019年年报,其年度净值增长率/业绩比较基准增长率分别为2.85%/3.20、1.83%/2.66%、10.70%/9.07%。

风险提示

以上材料仅作宣传所用,不作为任何法律文件。基金可投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,存在不对港股投资的可能。泰康招泰一年持有混合为1年持有期基金,投资人每笔认购/申购的基金份额需至少持有满1年。基金有风险,投资需谨慎。请仔细阅读《基金合同》和《招募说明书》等基金法律文件(详阅官网www.tkfunds.com.cn或客服热线400-88-95522),了解基金的具体情况,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。