一、 净值型理财发行风险偏好仍较低

随着资管新规和理财新规落地,银行业已开始打破刚兑,落实理财产品净值化转型,净值型理财产品的发行量持续高增长。但是,银行发行的净值型理财产品仍然以中低风险为主,风险等级较高的净值型产品占比较低。截至2021年3月15日,近半年来全国银行存续的净值型理财产品共计39121款,其中风险等级R4、R5的净值型理财产品仅1046款,占比约2.67%。

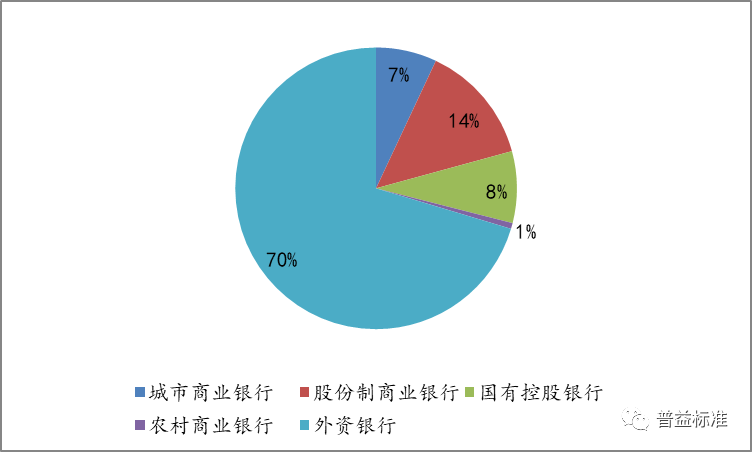

从发行机构来看,内资银行发行产品的力度较弱,70%风险等级为R4及以上的较高风险净值型理财产品为外资银行发行,且发行量前5名均为外资银行,其中,花旗银行发行量居于首位,共计166款产品。

图1:R4以上净值型理财产品发行机构

资料来源:普益标准

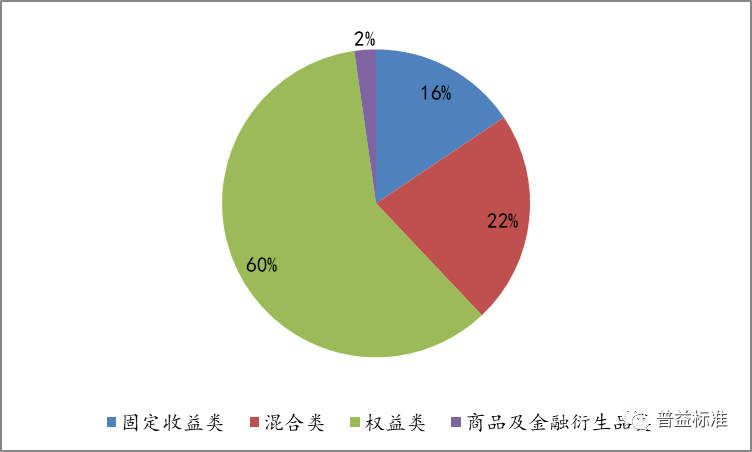

从发行的产品类型来看,R4及以上的净值型产品大多为权益类和混合类,两者占比合计达82%,其中权益类占比最大,达到60%。

图2:R4以上净值型理财产品类型

资料来源:普益标准

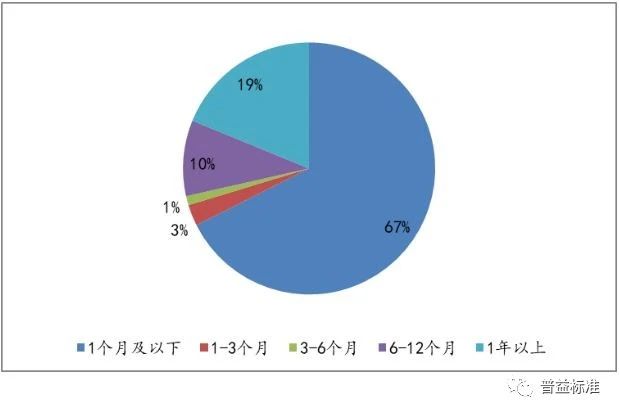

从产品的期限类型来看,呈现两头大中间小的分布现状,R4及以上的净值型产品大多产品期限为1个月以下的短期理财,其次为期限在1年以上的产品,产品期限为1-3个月和3-6个月的净值型产品占比最小。

图3:R4以上净值型理财产品期限

资料来源:普益标准

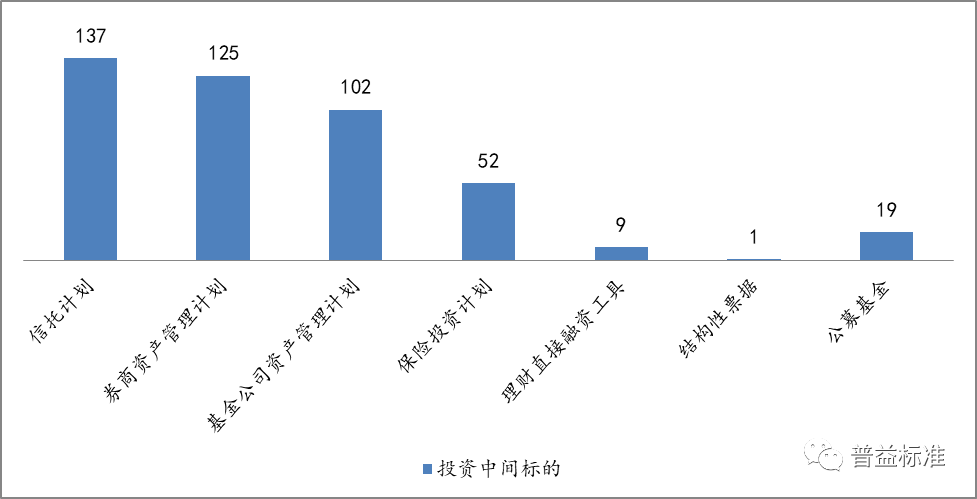

由于银行在权益类的投研实力存在一定差距,不少银行会通过间接投资其他金融机构的产品参与到权益市场中。从是否有投资中间标的来看,共158款理财产品通过信托计划、资管计划、公募基金等进行间接投资。虽然优选公募类权益产品是银行加强权益投资的重要手段之一,但在本报告统计中,借助公募基金的仅有19款。

图4:R4以上净值型理财产品投资中间标的

资料来源:普益标准

上述1046款R4及以上风险等级的净值型产品,有100款为理财子公司发行,占比不足1%。银行理财子公司新规政策拓宽了产品投资资产配置范围,允许其直接投资股市,但理财子发行产品仍需要考虑银行理财资金的风险偏好、自身对权益类资产的投研能力、客户的接受程度等因素,因此,银行理财子公司目前没有足够动力发行较高风险等级的产品,参与力度仍然不大。

二、 高风险净值型理财能获得高收益吗

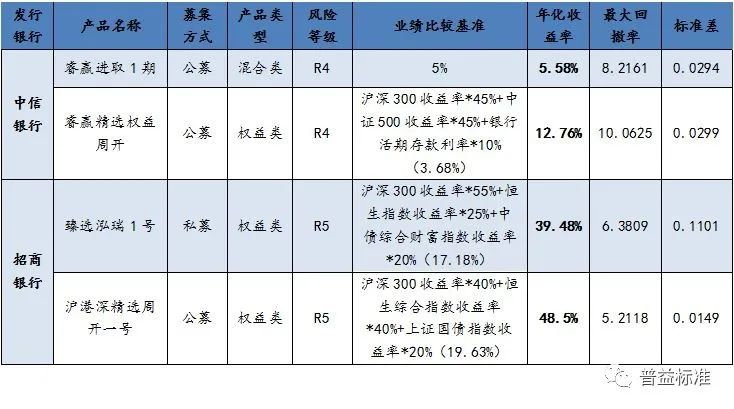

股份制商业银行是除外资银行以外,发行高风险理财产品最多的内资银行。因此,本报告仅以两家股份制商业银行发行的4款R4和R5风险等级理财产品为例,统计在近半年期间(9月15日至3月15日)的收益表现情况。

从业绩比较基准来看,四款产品中仅中信银行发行的混合类产品“睿赢进取1期”以固定数值型作为业绩比较基准,其他三款权益类产品的业绩比较基准均为指数组合型。从收益表现来看,四款产品的年化收益率均超过了业绩比较基准,获得了较好的投资回报。作为购买理财产品的投资者来说,基本都能达到预期。

但从产品的波动率来看,招商银行的两款产品明显优于中信银行。招商银行的两款产品最大回撤率和标准差相对较低,在实现更高的收益率前提下回撤控制更好,体现出产品管理人优秀的盈利能力和风控能力。因此,从理财投资者的角度,购买招商银行这两款产品的体验会更好。那些能持续向市场输出优秀理财产品的商业银行及理财子公司,未来或成为银行投资权益市场的标杆。

表1:中信银行和招商银行净值型产品对比

资料来源:中信银行、招商银行APP,普益标准

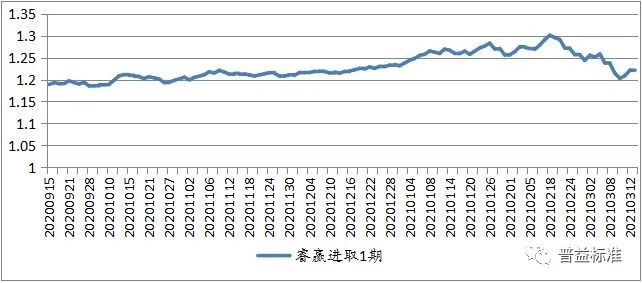

图5:中信银行睿赢进取1期净值走势

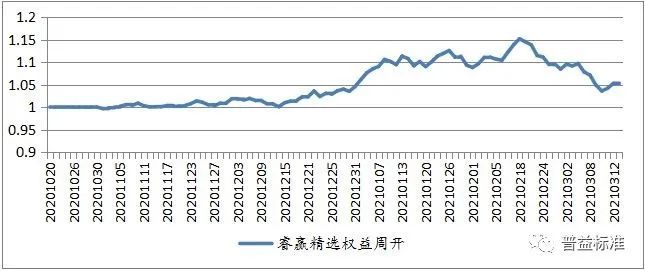

图6:中信银行睿赢精选权益周开净值走势

资料来源:中信银行APP,普益标准

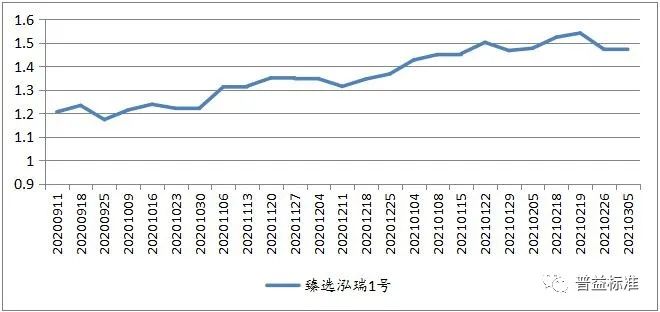

图7:招商银行臻选泓瑞1号净值走势

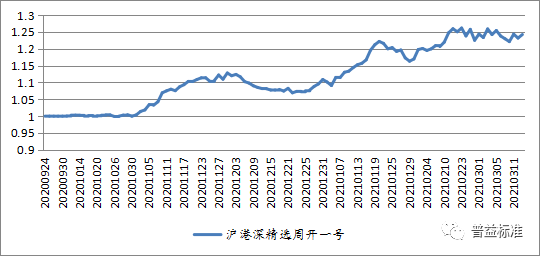

图8:招商银行沪港深精选周开一号净值走势

资料来源:招商银行APP,普益标准

银行理财的净值化转型是一场马拉松,转型压力巨大,商业银行几乎都处在同一起跑线。投资者教育是银行理财净值化转型中需要攻克的重要一方面,而更重要的是,打铁还需自身硬。尤其对于高风险等级的理财产品,只有夯实机构自身的投研根基,用优异产品的业绩和风控能力,才能在这场马拉松之中脱颖而出,赢得广大理财投资者的认同。

(文章来源:普益标准)