【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

事件

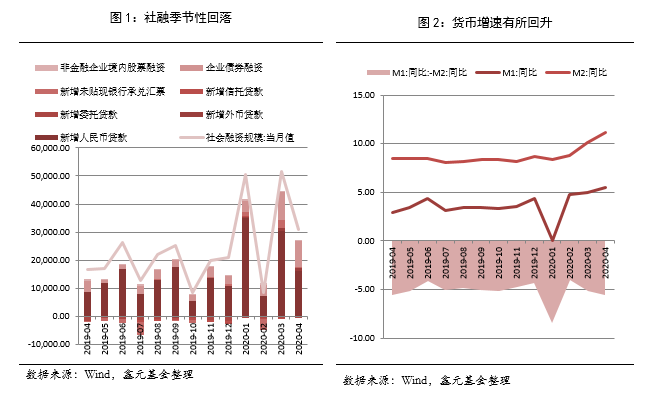

2020年5月11日,央行发布4月份货币金融数据。4月末,广义货币(M2)余额209.35万亿元,同比增长11.1%,增速分别比上月末和上年同期高1个和2.6个百分点;狭义货币(M1)余额57.02万亿元,同比增长5.5%,增速分别比上月末和上年同期高0.5个和2.6个百分点。4月末社会融资规模存量为265.22万亿元,同比增长12%。其中,对实体经济发放的人民币贷款余额为160.45万亿元,同比增长13.1%。

社融季节性回落,然仍高于历年同期

4月当月,社会融资规模增量为3.09万亿元,较上个月的历史纪录高位表现有所回落,较去年同期多14190亿,主要由新增贷款和债券融资贡献。本月数据也高于历年同期数据,疫情期间金融体系全力支持实体经济,货币金融数据继续表现良好,略超预期。

具体分项来看,本月人民币贷款为16200亿,较去年同期接近翻倍,企业贷款贡献主要的贷款增量,后面我们详细叙述。其他分项中,本月外币贷款910亿,较去年同期的-330亿大幅增加,延续上个月的高增态势,反映出外贸形势严峻背景下政策鼓励银行向外贸行业企业提供金融支持的动态。未贴现银票融资577亿,较去年同期的-357亿大幅增加,银行支持企业力度加大在非标领域也有所体现,本月委托贷款减少579亿,较去年期萎缩1197亿的幅度要小许多,信托贷款增加23亿,变动不大,去年同期增加129亿。直接融资方面,本月债券融资9015亿,较去年同期的3949亿有大幅增加,在债券市场利率大幅下滑的背景下,许多企业利用低利率窗口积极融资。股票融资与去年同期相差不大,本月政府债券融资3357亿,小于去年同期的4433亿,在上个月专项债融资大增后,本月有所回落,不过随着第三批专项债融资额度下达,预计政府债券融资仍将有所表现。4月末社会融资规模存量为265.22万亿元,同比增长12%,是去年四季度以来的增速新高(上一轮社融存量增速高点在2017年2月),结合当下内外部萎靡的经济现状以及长期的结构性问题难以消除的现实,社融增速很难持续增长。

企业中长期贷款和票据融资贡献人民币贷款主要增量

本月新增人民币贷款17000亿,较去年同期增加6800亿元。分项来看,企业贷款合计9563亿,其中短期贷款减少62亿,中长期贷款增加5547亿,较上个月的天量贷款回落,然依然高于历史同期表现(去年同期是2823亿),扩张性贷款政策继续影响着本月数据。当月居民贷款合计6669亿,略高于去年同期的5258亿,其中短期贷款增加2280亿,较去年同期增加1180亿左右,商业银行在贷款政策宽松的背景下大幅增加消费贷投资,中长期贷款增加4389亿,与去年同期大致持平,尽管购房活动较去年同期有所减弱,然而由于贷款条件的优厚,贷款需求有所释放。不过,银保监会5月9日发布的《商业银行互联网贷款管理暂行办法(征求意见稿)》提到,单户用于消费的个人信用贷贷款授信额度应当不超过20万元,到期一次性还本的,授信期限不超过一年。另外,贷款用途应当明确,合法,不得用于购房或偿还住房抵押贷款、股票、债券、期货、金融衍生品和资产管理产品投资。如果在这一块的规范性政策出台并加强相关的执法检查,可能会对贷款行为(主要是居民贷款)及金融市场造成一定负面影响。

企业融资增加,M2增速继续回升

4月末,广义货币(M2)余额209.35万亿元,较上月末增加约1.35万亿,同比增长11.1%,增速分别比上月末和上年同期高1个和2.6个百分点;狭义货币(M1)余额57.02万亿元,同比增长5.5%,增速分别比上月末和上年同期高0.5个和2.6个百分点;流通中货币(M0)余额8.15万亿元,同比增长10.2%。当月净回笼现金1537亿元。本月是缴税季,财政存款增加529亿,上个月同期减少7353亿,去年同期为5347亿,与财政部公布的财政收入下滑的事实相呼应。企业存款增加11700亿,去年同期净减少1738亿,贷款创造存款,本月企业贷款回升明显,企业存款有所表现,另外,经济低迷期经营前景并不明朗,预防性因素也会体现在企业存款上。本月非银存款增加8571亿,上个月减少14338亿,部分反映股票市场的动荡。

社融持续回升难度大

l 5月8日下午银保监会发布的《信托公司资金信托管理暂行办法(征求意见稿)》,《办法》规定:“信托公司管理的全部集合资金信托计划投资于同一融资人及其关联方的非标准化债权类资产的合计金额不得超过信托公司净资产的30%。信托公司管理的全部集合资金信托计划向他人提供贷款或者投资于其他非标准化债权类资产的合计金额在任何时点均不得超过全部集合资金信托计划合计实收信托的50%。很明显,《办法》的主要目的依然在于打破以前不同牌照之间的监管套利,在资管新规背景下统一标准,包括200人、合格投资者、可以正回购等。其次,解决刚性兑付问题,防止系统性风险。现下,信托公司积累了大量坏账,需要通过合理途径化解,如果以后主要是标准化资产,则能减轻刚性兑付压力。另外,即使目前宏观经济状况远远谈不上健康,但是昨天的货币政策执行报告里面央行依然提及了“继续打好防范重大金融风险攻坚战,确保风险总体可控、持续收敛,坚决守住不发生系统性风险的底线”,可见,无论是央行还是银保监会对于刚兑模式下的信用风险都是相当警觉的。考虑到当下的宏观经济的内外部矛盾现状以及政策导向,我们仍然认为社会信用总量持续膨胀的可能性并不高。