2021年一季度上证指数微跌0.9%,创业板指则下跌7%,沪深300指数下跌3.13%,以春节为分界点,节前抱团白马股和新能源产业链等板块演绎了跨年行情,春节后抱团白马股和新能源板块则大幅调整,顺周期和低估值板块顺势崛起。展望2021年二季度,盈利、流动性的组合将共同主导市场。由于去年同期新冠疫情原因基数较低,从盈利角度看对市场是利多的。中美关系、全球流动性变动和国内政策仍是影响风险偏好的核心因素,流动性角度面临收紧,尤其是美国十年期美债收益率不断上行,可能刺破美股连续上涨了12年的泡沫,大宗商品上涨导致的通胀也对资本市场不利。A股市场微观结构恶化,以及从上涨时间周期来看,A股上涨周期近尾声,叠加抱团白马股基金面临赎回导致的负反馈效应,二季度整体A股市场不乐观,尤其是五一长假之后,二季度如果有机会大概率就是在五一假前。我们对于投资者建议是回避白马防风险,逐步有序布局低估值板块。从投资主题看,碳中和题材可以继续关注。

一季度回顾与二季度展望

2021年一季度首先开始演绎了跨年行情,是去年四季度行情的延续,白马股继续高歌猛进,春节成为分水岭,节后白马股出现大幅回调,A股市场从跨年行情回归基本面,顺周期低估值个股出现了明显的超额收益。

2021年一季度市场流动性和风险偏好共同推动市场演绎跨年行情。盈利和风险偏好是年初以来驱动市场行情的主要因素。一方面一季度各类大宗商品持续涨价,海内外疫情防控得力,市场盈利预期改善,另一方面2019年和2020年是公募基金的大年,散户投资者发现个人投资收益率远低于基金的收益率,从而大量申购公募基金,按照基金成立日期统计,截至3月31日,2021年以来共成立422只新基金,合计募集资金1.07万亿元。对比历史数据来看,仅2015年、2019年和2020年这3年新发基金规模超过了1万亿元,而2021年仅用一个季度就超过了1万亿募集规模。去年12月中旬退市新规征求意见稿后,新募集的天量机构资金进一步集中于白马权重股,从而使市场演绎出机构白马为主线的跨年行情。春节后,铜和原油等核心大类资产在春节期间的暴涨催化了节后大量资金布局顺周期板块,同时由于十年期美债收益率大幅上升,刺破了白马股的估值泡沫,此消彼长,资金大量从白马股撤出而流入顺周期低估值板块。从行业来看,春节前是跨年行情的延续,领涨的食品饮料、电力新能源均为去年表现最好的机构重仓行业,春节后则是顺周期低估值板块脱颖而出。

表一:2021年一季度成立的较大规模基金

展望2021年二季度,盈利和流动性的组合将共同主导市场。2021年一季度风险偏好提升成为推动市场主要因素之一,基金仓位时值全年最高,且2020年的牛市行情带动散户直接或间接入市意愿较强,但春节后市场风格扩散以及核心资产的连续调整使得后续进一步风险偏好的推升难度较大。展望二季度,疫苗接种顺利下海内外经济修复预期正在走强,较高的通胀预期以及OPEC限产超预期使中短期商品价格有保障,海外生产端恢复节奏上预计使得上半年出口仍维持高位,去年低基数下4月份披露的一季报预计同比较好,因此宏微观层面二季度的盈利对市场大概率正贡献。流动性方面,美联储自1月起就不断释放允许长端利率上行的预期,市场已在演绎,目前疫苗接种较为顺利,后续美债利率或进一步上行。国内方面,2020四季度货币政策执行报告再提“不急转弯”,但信用回落已在缓慢进行中,整体海内外流动性都将较前期走弱。同时由于春节后基金回撤较大,如果基民赎回,会导致基金的负反馈效应。因此,对于二季度我们认为市场行情先扬后抑,操作上整体应该保存实力,等待更好的买入时机。

A股市场微观结构恶化

这里引用广发证券的数据,成交额排名前5%的个股的成交额占全部A股占比是观测市场微观结构是否恶化的指标。这一指标揭示的是当前市场交易筹码的集中度。根据广发证券测算,当成交额排名前5%的个股的成交额占全部A股占比超过45%的时候,往往意味着市场交易集中度大幅提升,理性投资者和噪音投资者在交易上发生了趋同,微观结构呈现急剧的恶化。

而当前成交额排名前5%的个股的成交额占全部A股比重超过45%,并且在2月达到历史极值50%后3月份下滑到46%,市场微观结构恶化。从图一可以看到,历史有四次这一指标曾超过45%,分别是2007年11月、2008年10月、2015年1月和2018年2月,其中三次发生了牛熊的切换,一次发生了风格切换。

图一:前5%个股成交额占全部A股比重

来源:广发证券

这里面2007年11月和2018年2月发生了牛到熊的转换,2008年10月发生了熊到牛的转换,2015年1月发生了风格切换。2007年11月是所有股票都极度高估状态,随后是牛转熊,其后的2008年是A股历史上跌幅最大的年份,2008年10月份是所有股票都低,所以其后发生了熊转牛。2015年1月份是在2014年四季度大盘股大幅上涨后,风格继续切换到创业板为代表的中小盘股票。本次市场微观结构再次恶化,大概率上来说抱团白马股的行情结束了,A股市场接下来最好的结局可能就是风格切换,能否切换到低估值板块并不确定。如果抱团白马股良性调整,资金有序撤出到低估值板块,那么这是最佳结局。如果抱团白马股崩掉带动整个市场崩掉,那么本次就是牛到熊的转换。

涨跌时间周期看,上涨周期近尾声

再看一张上证指数月线走势图,一轮长周期上涨行情持续的时间多数都在2年附近,2000年以来,第一次长周期上涨发生在2005年6月份到2007年10月份,上证指数上涨2年4个月,第二次长周期上涨从发生钱荒的2013年6月份到2015年6月份,持续时间2年整,第三次长周期上涨发生在2019年1月份到2021年2月份,持续2年1个月。可以看出这三次长周期上涨,一次幅度比一次小,那么相对应的此后的调整幅度理论上也应该是一次比一次小。同时考虑到2007年10月份和2015年6月份都是普涨行情,而2019年1月份到2021年2月份属于结构化行情,更可以说明本次调整幅度可能比较小。

图二:上证指数大幅上涨时间周期图

综合考虑A股市场的微观结构恶化,以及涨跌时间周期来看,目前A股市场发生阶段性调整的概率更大,同时考虑到抱团白马股基金可能存在赎回的负反馈效应,那么抱团白马股二季度应该继续回避。

二季度盈利持续改善

二季度预计上市公司盈利将持续改善。新冠疫情后海内外宏观经济修复的趋势不变。宏观层面,海内外疫情防控取得较好进展后需求进一步恢复,美国通过1.9万亿美元财政刺激政策,目前海外主要经济体工业生产距离完全恢复尚远,预计出口二季度仍将维持高景气。微观层面,高频数据显示近期白卡纸、涤纶等化工品仍在涨价,挖机、工业机器人产销继续走高,这也与去年下半年来的国内生产企稳、出口高景气保持一致。整体来看海内外经济修复的趋势不变。

目前A股上市公司的年报业绩快报和一季度业绩预告仍在持续披露过程中。从2020年三季报来看,全部A股2020年三季报累计净利润同比增速为-6.14%,较中报的增速回升超过10个百分点,盈利改善较中报进一步加速。若剔除金融(剔除金融两油),全部A股三季报累计净利润同比增速分别为4.79%(-1.91%)。分板块来看,主板、中小企业板、创业板、科创板2020年三季报累计净利润同比增速分别为-9.37%、16.69%、21.43%、38.84%。结合目前已经披露年报(或业绩预告)公司的可比口径盈利增速来看,盈利改善趋势仍在持续。

流动性不再宽裕,美债收益率上行

二季度经济修复下流动性或不再宽裕。海外方面,美债收益率上行主要源于新冠疫苗进展顺利下,市场对于后续海外经济复苏的预期较强,美国制造业PMI和Sentix投资信心指数的不断修复已经反映了这一现象,结合当下铜库存仍低,对价格制约较小,OPEC超预期限产下油价在中短期有保障,预计后续通胀预期仍大概率维持高位。此外,美联储主席鲍威尔虽宣布通胀仍远低于目标的2%,宽松货币政策会继续存在,但美联储自1月以来已向市场不断释放允许名义利率走高的预期,十年期美债收益率不断上行,目前已经突破1.7%。美债收益率上行压制以DCF模型定价的核心资产估值,这将对A股市场中的抱团白马股估值继续产生杀伤力。

公募基金负反馈效应

春节后以白酒股为代表的抱团白马股大幅下跌,导致大批抱团白马股的基金净值回撤超过20%,昔日坤哥已经沦为坤狗,投资者变脸就是这么快。基民因为基金净值下跌而赎回基金导致基金经理继续卖股应对赎回,卖股导致抱团白马股进一步下跌,进而导致基金净值继续下跌,从而再次导致基民因为净值下跌而赎回基金,这就是基金的负反馈。

近期抱团白马股在一波大幅杀跌后,没有迎来强劲的反弹,反弹非常弱,后续大概率会继续下跌,另外从估值角度看,目前抱团白马股普遍估值还在50倍PE以上,估值上还处于泡沫状态。目前还没有观察到公募基金大规模赎回现象,这预示着抱团白马的基金后续为了应对赎回也不敢贸然加仓,这可能是导致抱团白马股反弹较弱的原因。公募基金抱团取暖的后遗症就是一旦散伙容易踩踏。第一波踩踏已经发生,第二波踩踏已经在路上。

回避白马股:交易拥挤估值仍贵

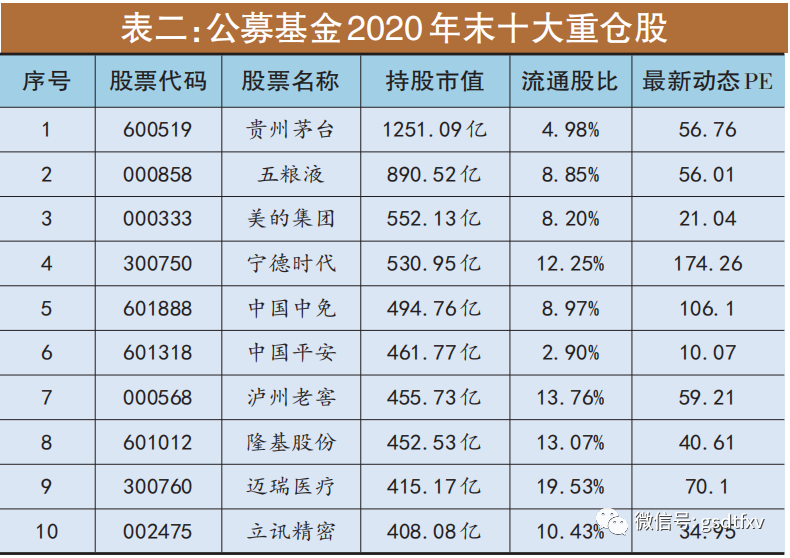

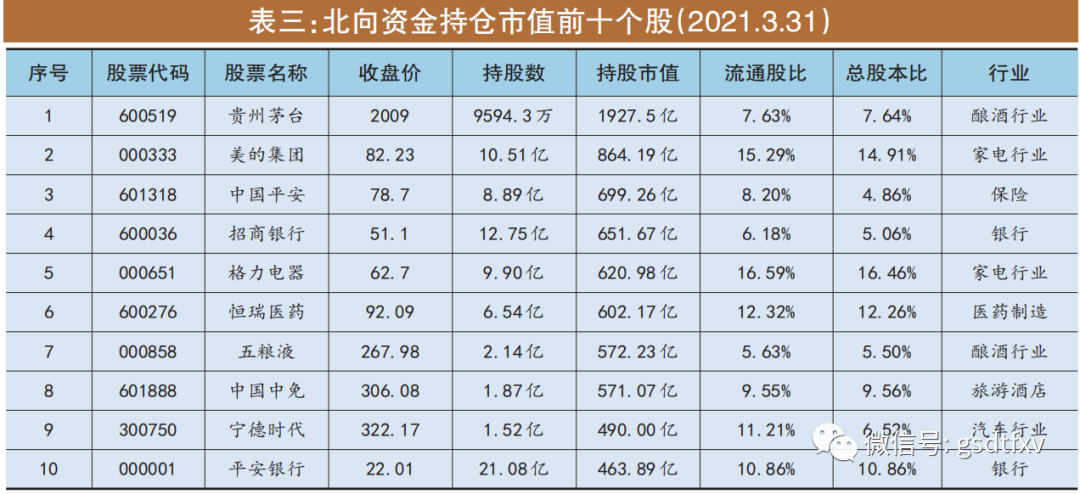

从公募基金和北上资金最重仓的十大股票来看,二者投资方向趋同,前十大重仓股有六家出现重合,分别是贵州茅台、五粮液、美的集团、中国中免、中国平安和宁德时代。重仓股的高度重合导致出现明显的交易拥挤局面,一旦估值泡沫被刺破,非常容易出现多杀多的局面,春节后高估值的白马股的一波大幅杀跌就是这一局面的生动演示。美国十年期美债收益率大幅上升,更大可能刺破长牛了12年的美股的估值泡沫,一旦美股出现大幅调整,外资主导的北上资金大概率会减持相对边缘的A股去救核心持仓的美股,到时又会出现一波多杀多的局面。目前高估值白马股的第一波杀跌结束,反弹比较疲弱,很大可能未来会有第二波的杀跌。

白马股即使经过前期第一波杀跌,估值仍然十分高昂,以公募基金十大持仓为例,贵州茅台、五粮液喝泸州老窖动态PE仍超过55倍,宁德时代和中国中免更是超过百倍PE,周期性明显的隆基股份动态PE超过40倍,苹果产业链上的立讯精密在35倍PE附近。目前的估值仍然处于高位。所以建议投资者不要抢白马股的反弹,建议回避白马股防风险。

二季度投资方向:共同拥抱低估值

景气度和估值性价比上,顺周期与低估值成长更占优。一方面,低估值成长板块中如顺周期中机械、化工、轻工,TMT中计算机、通信等行业估值分位数基本都在30-70%之间,食品饮料、消费者服务、电新估值分位数多超80%,中小市值的低估值成长板块性价比更优。另一方面从盈利增速来看,根据年报已披露数据,化工、有色、机械、轻工的可比盈利增速相对领先,达到200%以上,其披露率(含业绩预告)也超过50%,有一定的参考意义。从商品价格来看,较高通胀预期下工业金属持续涨价,OPEC超预期限产下中短期油价有保障,动力煤供需缺口仍处于历史高位。产业政策上,政府工作报告再提碳中和,后续将有效减小上述行业新增投资,优化供需格局,利好行业龙头集中度的进一步提高。外资自2019年来趋势性配置周期制造业,2020年下半年北上资金虽然暂时结束了对大消费板块的单边净流入,但仍对中游制造业中的机械、基础化工、汽车等保持净流入。

顺周期和低估值成长板块是二季度配置的主线。站在成长、价值两个角度从估值性价比上来挑选行业。成长角度,性价比较高的主要有机械、化工、轻工、有色、建材、钢铁、电子、通信等;价值角度,性价比较高的主要有银行、房地产、建筑、公用事业、煤炭、石化等。

主题推荐

碳中和:高碳排放行业聚焦龙头,新能源替代逻辑再强化

今年的政府工作报告明确指出要制定2030年前碳排放达峰行动方案,推动煤炭清洁高效利用,大力发展新能源,加快建设碳排放权交易市场。一方面,我国目前的能源结构亟需改善,能源结构改革势在必行。另一方面,海外碳中和进程快于我国,积极推进可以提前占据有利阵地。火电、化工、钢铁和交运等行业是当下碳排放的主要来源,供需两端需共同发力才能实现碳中和。目前能源、工业和交运是我国碳排放的主要来源,碳排放量中占比超80%。

高碳排放行业或迎新一轮“供给侧改革”,聚焦相关龙头。高碳排放行业正处于盈利恢复带动投资上行的阶段,但当下碳中和的实施可能会改变这一进程。参考“供给侧改革”期间周期资源品行业一度出现产能集中度上行,带动龙头公司毛利改善,股票涨幅显著,本轮碳中和带来的影响或类似。一方面,资源品和原材料如煤炭、石油、钢铁、火电等行业作为受到碳中和直接约束的行业,后续的下游需求空间将受到限制,因此只有产业内的龙头公司依靠较好的成本控制能力才能继续立足,龙头溢价将更为明显。另一方面,化工、机械、交运、汽车等行业主要作为需求方参与到碳中和框架,其投资周期受到影响小于资源品,但产业升级、节能技术、新能源替代等或成为后续的趋势。

碳中和下光伏、风电等新能源对传统能源的替代逻辑进一步得到强化,海内外共振下需求端的新能源车景气度得到保障。过去十年可再生能源成本快速下降,新能源替代传统能源的经济效益基础得到保障。风电光伏的扩容也将带动储能设施的发展空间。交通运输的碳排放控制只能通过增加新能源车渗透率的方式实现,国内新能源车补贴延长至2022年,海外方面欧洲各国政策补贴加大,且碳排放新规趋于严格,海内外共振下新能源汽车作为碳中和背景下需求端的重要产业,景气度持续提升。但需要注意的是新能源板块目前已经存在较大的泡沫。

(文章来源:股市动态分析周刊)