今年2月5日开始启动的深市主板和中小板合并(以下简称“深市两板合并”)准备工作现已就绪,3月31日,深交所公告将于4月6日正式实施两板合并。我们认为深市两板合并的意义主要体现在以下几个方面:

1)板块定位更加清晰,优化多层次资本市场体系建设;

2)便利十四五期间注册制改革的全面推进;

3)有助于推动资本要素市场化配置,进一步提高资本市场服务实体经济能力。

考虑到投资者对本次合并预期可能已经较为充分,且本次合并仅对部分事项进行适应性调整,不会对上市公司上市与运营、投资者交易习惯与行为、市场产品构建与运作产生实质影响,对固定收益类、期货期权类产品和深港通业务等也基本没有影响。板块合并不会对深主板和中小板指数的编制方法作实质性变更。因此我们预计深市两板合并有望平稳实施,对市场运行、市场情绪和股市表现影响有限。

深交所主板与中小板将正式合并

深主板与中小板4月6日正式合并。今年2月5日开始启动的深市主板和中小板合并(以下简称“深市两板合并”)准备工作现已就绪,3月31日,深交所公告将于4月6日正式实施两板合并。对此我们简评如下:

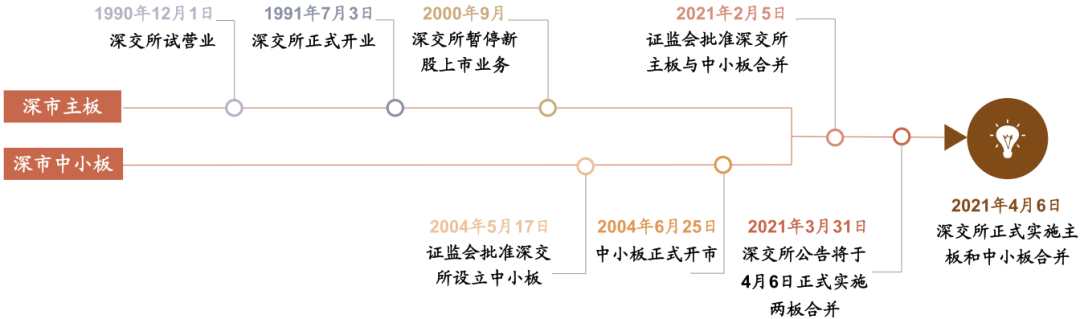

1) 深市主板与中小板的前世今生。1990年12月深交所试营业。之后的10年时间内,深交所上市447家公司。2000年,为了集中精力筹建创业板,深交所在此后的四年时间里暂停了新股上市业务。2004年5月,为拓宽中小企业直接融资渠道、分步推进创业板建设,深交所在主板内计划设立中小板。2004年6月,中小板正式开板,在随后的5年时间内,中小板承担起深市为中小企业提供融资渠道的主要责任。2009年创业板设立后,中小板和创业板并行至今。截止4月2日,深主板/中小板上市公司分别为461/1002家。4月6日合并后,深主板合计为1463家上市公司,总市值23.5万亿元。

图表: 深交所主板与中小板改革发展历程

资料来源:中金公司研究部

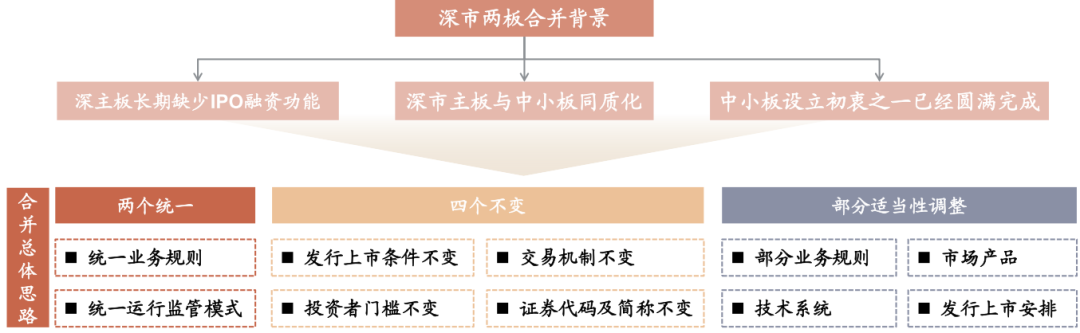

2) 深市主板与中小板合并的必要性,中小板的历史意义划上圆满句号。深市各板块在发展过程中凸显出的现象使得深主板与中小板的合并势在必行。具体表现为:

a)深主板长期缺少IPO融资功能。2000年9月起,深市主板IPO发行已经停滞20余年。期间仅少量公司通过B股增发A股或换股等方式登陆主板;

b)深市主板与中小板同质化。证监会在2月5日批复深主板和中小板合并时提及了两板同质化现象,中小板自设立起定位于主板内设的板块,在主板制度框架下运行。据深交所介绍,中小板在发行上市、信息披露、交易机制、投资者适当性要求等主要制度安排上与主板基本保持一致。中小板经历多年发展,在部分板块特征上也与主板趋同;

c)中小板设立初衷之一已经圆满完成。中小板的设立初衷之一为推进创业板建设,且在创业板尚未开通的背景下为中小企业提供融资平台。2009年设立的创业板经历十余年发展,已经形成了具有926家上市公司,总市值超过10万亿元的较为成熟的投融资平台。

图表: 深市主板与中小板合并的背景与总体思路

资料来源:中金公司研究部

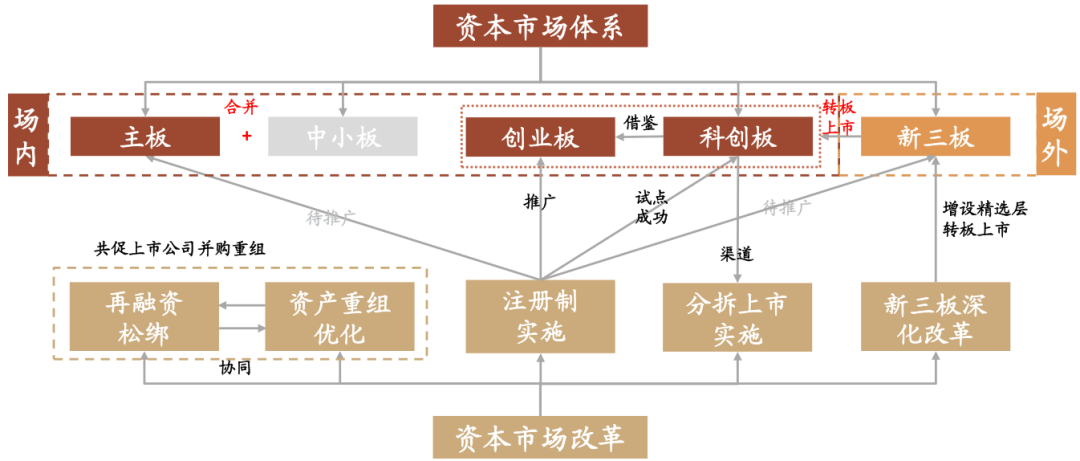

图表: 深市主板与中小板合并是推动资本市场全面深化改革的一项重要举措

资料来源:中金公司研究部

图表: 资本市场深化改革举措系统效应

资料来源:中金公司研究部

3) 深市两板合并中的“变”与“不变”。根据深交所公告,深市两板合并遵从“两个统一、四个不变”原则(统一业务规则,统一运行监管模式,保持发行上市条件不变,投资者门槛不变,交易机制不变,证券代码及简称不变),仅对部分业务规则、市场产品、技术系统、发行上市安排等方面进行适应性调整,确保市场安全稳定运行。

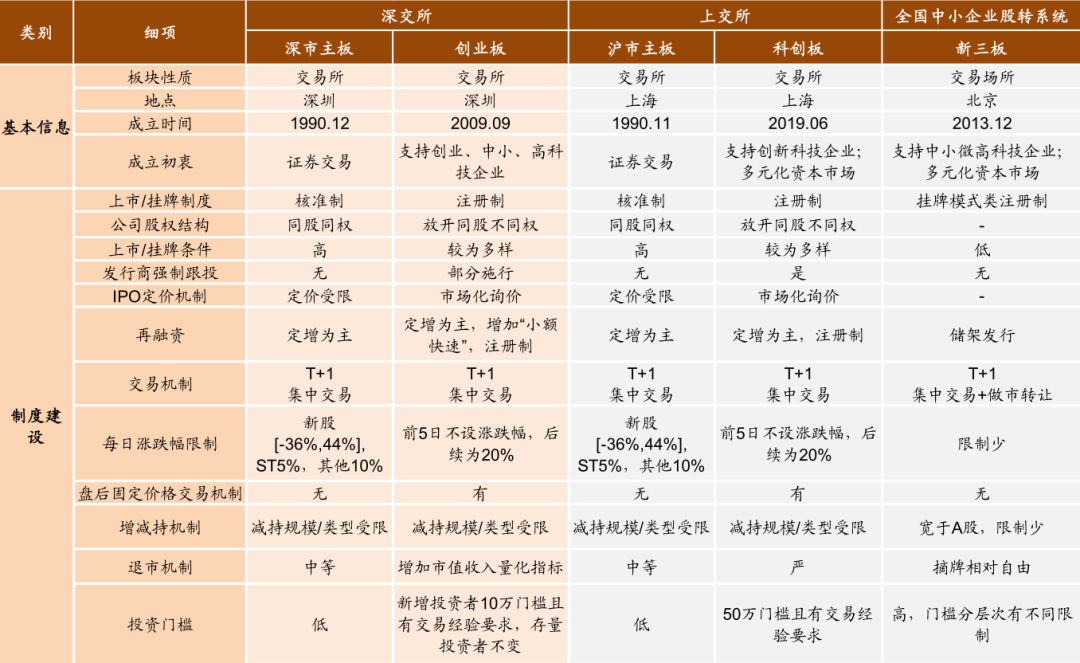

图表: 沪深两市各板块基本信息与核心制度情况

资料来源:上交所,深交所,证监会,中金公司研究部

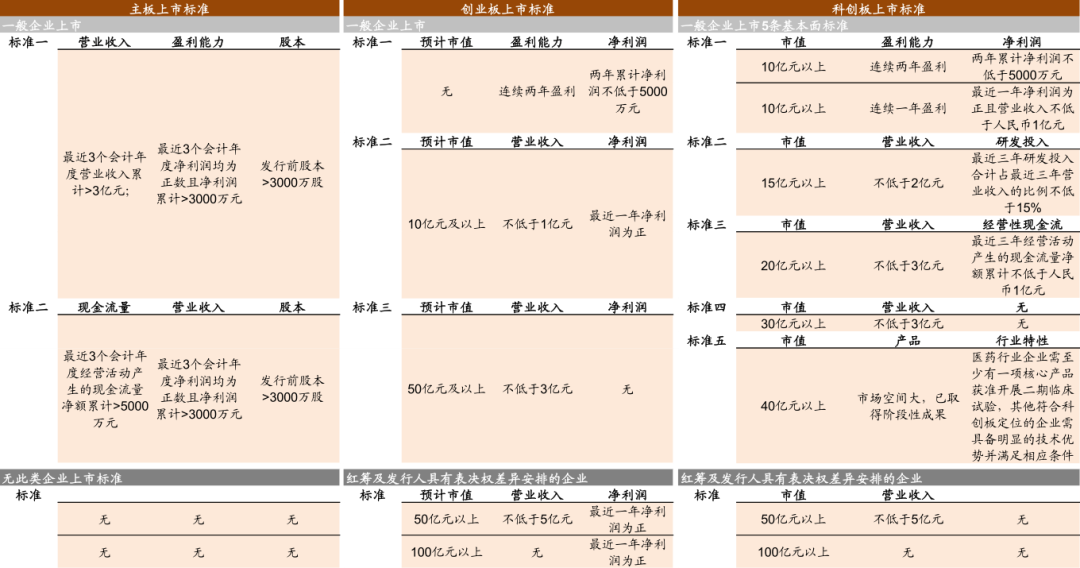

图表: 沪深两市各板块上市标准

资料来源:中金公司研究部

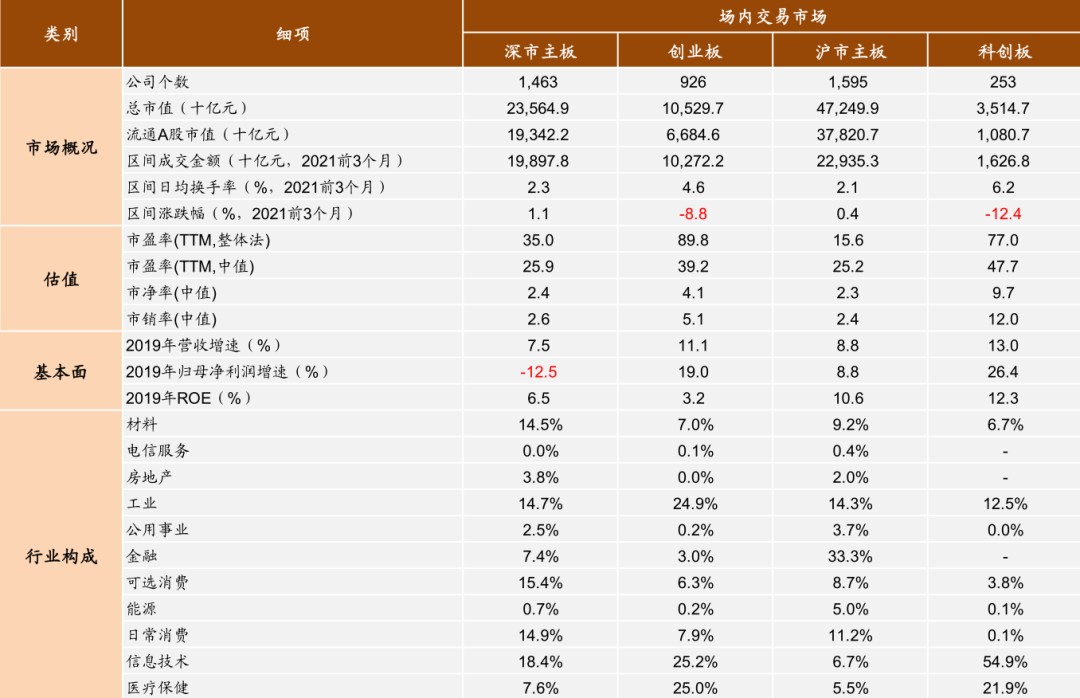

图表: 沪深两市各板块交易概况、估值、基本面、行业构成综合对比

资料来源:中金公司研究部 (注:数据截止2021年4月2日)

合并实施后的主要变化包括:

a)证券类别。原中小板公司的证券类别变更为“主板A股”,在原中小板申请上市的企业已提交的发行申请文件的“中小板”字样视同为“主板”。

b)证券代码区间。原中小板“002001-004999”证券代码区间由主板使用,主板A股代码区间调整为“000001-004999”。

c)指数调整。本次合并仅须对相关指数全称、简称和选样空间描述作适当修订,即删除指数全称和简称中的“板”字,相关指数选样空间描述涉及的“中小板”变更为“原中小板”(如“中小板指”简称改为“中小100”,“中小板综”改为“中小综指”)。上述指数调整安排不会对指数编制方法作实质性变更,不会导致跟踪相关指数的基金产品投资标的调整。

d)行情展示。相关单位在技术系统的交易、行情展示等前端界面不再设置中小板股票专区。

e)业务规则。本次合并仅须对主板、中小板少数差异化规定作适应性调整,如高送转业务指引关于高送转定义的统一等。深港通等业务基本不受影响。

图表: 1990年以来沪深两市各板块上市企业数量情况

资料来源:中金公司研究部 (注:数据截止2021年4月2日)

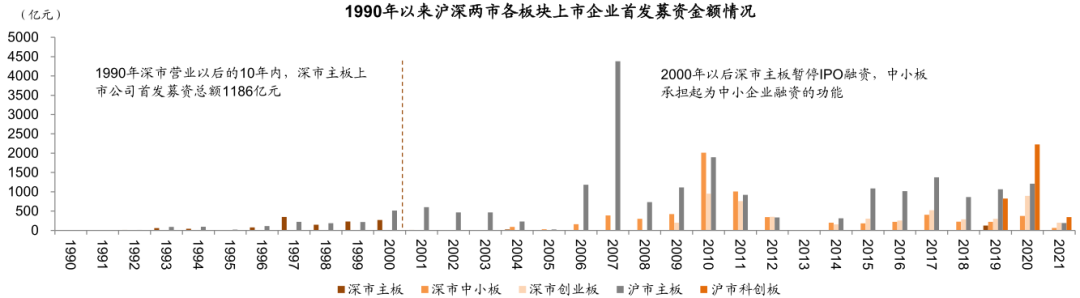

图表: 1990年以来沪深两市各板块上市企业募资额情况

资料来源:中金公司研究部 (注:数据截止2021年4月2日)

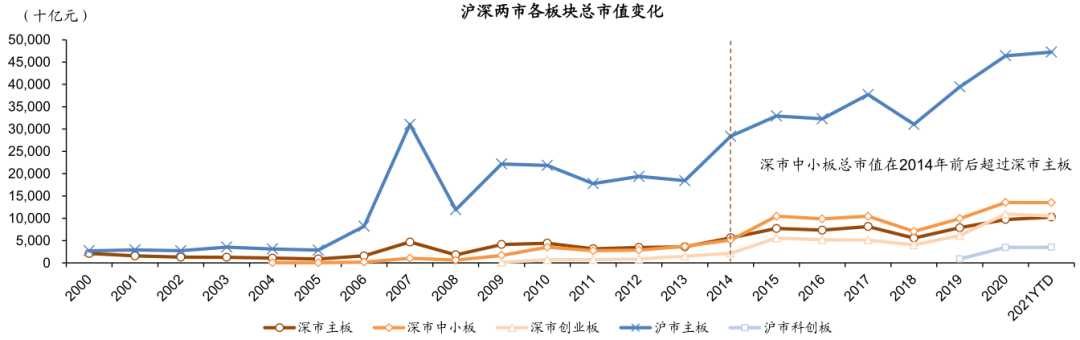

图表: 1990年以来沪深两市各板块总市值变化情况

资料来源:中金公司研究部 (注:数据截止2021年4月2日)

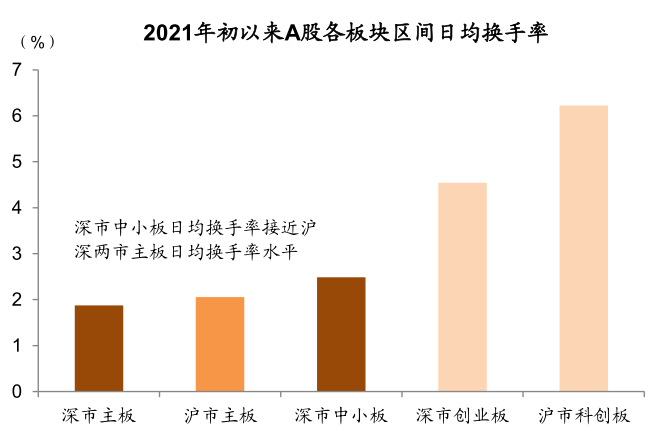

图表: 2021年初以来深市中小板日均换手率接近沪深两市主板日均换手率水平

资料来源:中金公司研究部(注:数据截止2021年4月2日)

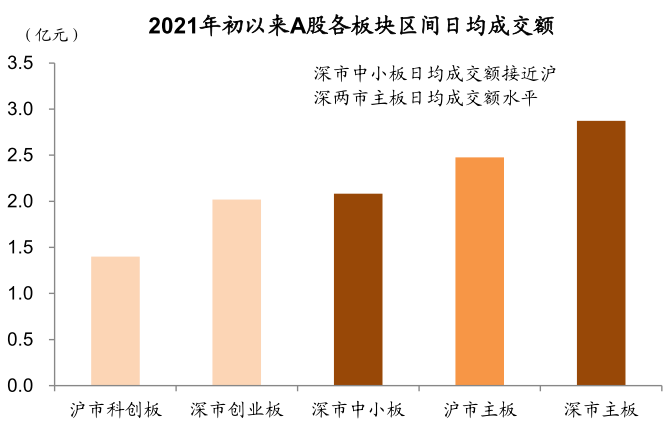

图表: 2021年初以来深市中小板日均成交额接近沪深两市主板日均成交额水平

资料来源:中金公司研究部(注:数据截止2021年4月2日)

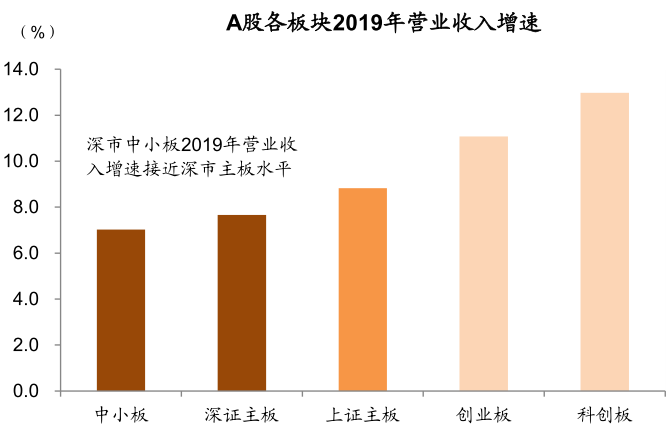

图表: 深市中小板2019年营业收入增速接近深市主板

资料来源:中金公司研究部

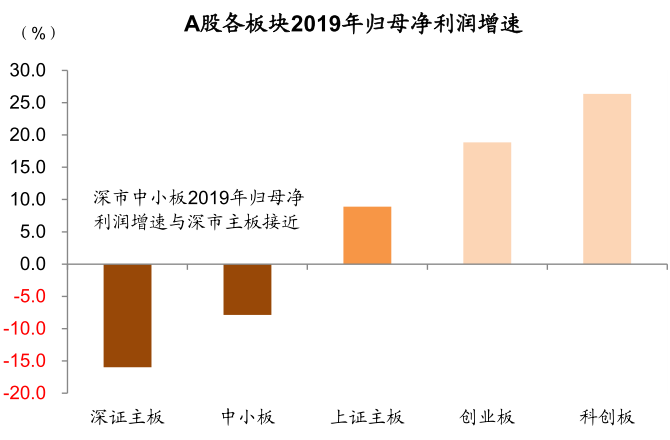

图表: 深市中小板2019年净利润增速接近深市主板

资料来源:中金公司研究部

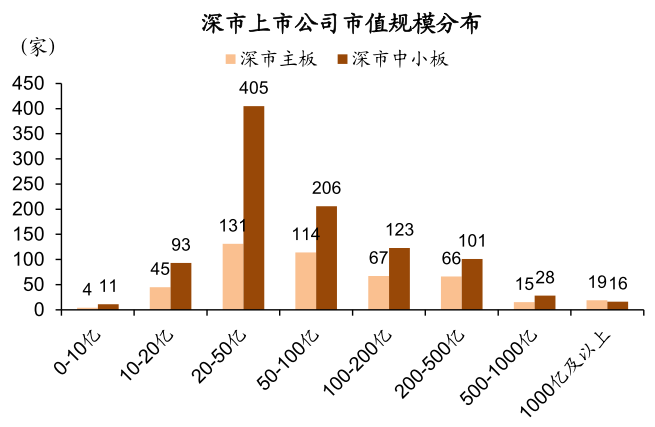

图表: 深市主板和中小板的企业市值分布

资料来源:中金公司研究部(注:数据截止2021年4月2日)

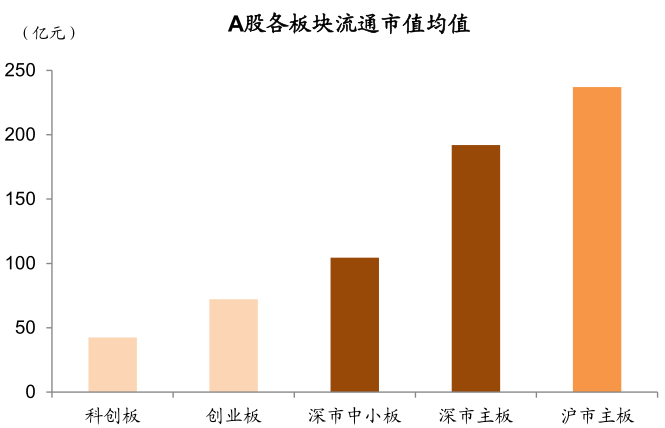

图表: 深市中小板流通市值均值次于深市主板

资料来源:中金公司研究部(注:数据截止2021年4月2日)

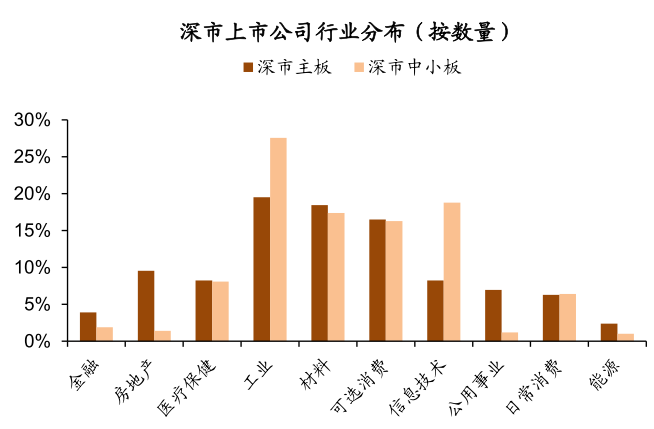

图表: 深市主板和中小板行业分布(按数量)

资料来源:中金公司研究部(注:数据截止2021年4月2日)

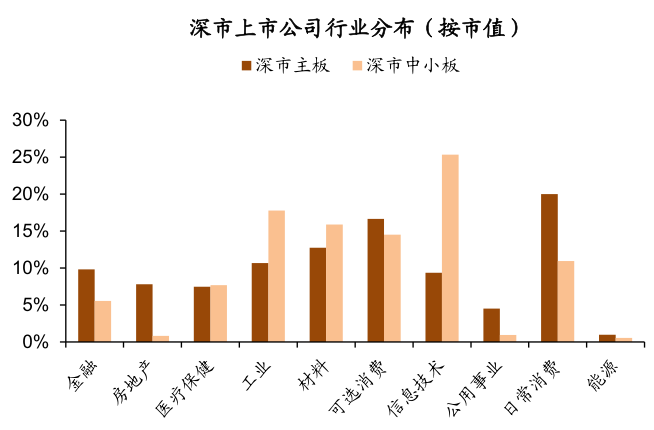

图表: 深市主板和中小板在行业分布(按市值)

资料来源:中金公司研究部(注:数据截止2021年4月2日)

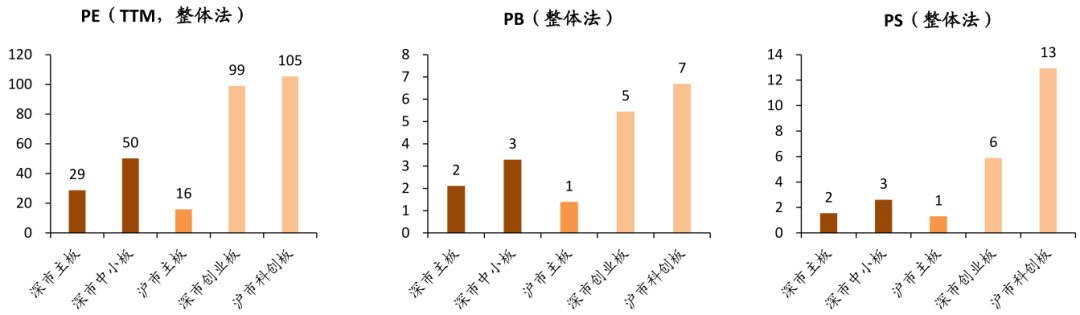

图表: 各板块当前估值对比情况

资料来源:中金公司研究部 (注:因合并后中小板估值数据缺失,最新数据截止2020年12月31日)

深市两板合并意义及对资本市场影响

深市两板合并对我国资本市场建设与实体经济发展具有积极意义。我们认为深市两板合并的意义主要体现在以下几个方面:1)板块定位更加清晰,优化多层次资本市场体系建设。深市两板合并后,深交所将形成以主板、创业板为主体的市场格局,主板定位于支持相对成熟企业,创业板主要服务于成长型创新创业企业。深主板和中小板合并使得深市板块结构更加简洁鲜明,主板和创业板的分层定位更加清晰;2)便利十四五期间注册制改革的全面推进。有助于简化发行监管的分工架构,未来注册制的问询和审议环节主体将由证监会下放至交易所,期间不必再对中小板做差异化安排或另行规定;3)有助于推动资本要素市场化配置,进一步提高资本市场服务实体经济能力。

深市两板合并有望平稳施行,对市场中短期影响可能有限。2月5日深主板和中小板宣布计划合并后3个交易日内中小板指上涨7.4%,略好于同期沪深300表现(同期涨幅5.9%)。3月31日宣布即将合并至今中小板指上涨2.5%,同样略好于同期市场表现(沪深300涨幅2.2%)。考虑到投资者对本次合并预期可能已经较为充分,且本次合并仅对部分事项进行适应性调整,不会对上市公司上市与运营、投资者交易习惯与行为、市场产品构建与运作产生实质影响,对固定收益类、期货期权类产品和深港通业务等也基本没有影响。板块合并不会对深主板和中小板指数的编制方法作实质性变更。因此我们预计深市两板合并有望平稳实施,对市场运行、市场情绪和股市表现影响有限。

图表: 深市两板合并对市场中短期影响可能有限

资料来源:中金公司研究部 (注:数据截止2021年4月2日)

(文章来源:中金点睛)