【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

基金圈炸锅!暴赚375.52%,超越刘彦春、张坤两大顶流,首位五年期女冠军基金经理来了!又一次见证历史

中国基金报记者 方丽

这个5月A股市场又启动调整模式,激烈市场变化也让基金业绩排名生变。

基金君发现,备受市场关注的五年期主动权益基金业绩排名发生极大变化。原本在4月底,工银瑞信前沿医疗距离刘彦春管理的五年冠军景顺长城鼎益只有2.29个百分点的差距。就随着5月份医药股震荡反弹行情之下,主动偏股基金冠军正式易主,赵蓓成为首位权益基金五年期女冠军基金经理。

需要指出的是,在市场震荡过程中,投资者需要理性看待波动,不要盲目追涨杀跌。

主动权益近五年业绩超105%

投资是一场长跑,越来越多的投资者和银行渠道等重视基金长期业绩,往往五年一轮牛熊市场,用五年期业绩高低备受市场重视。

从最近 5年市场来看,起伏波动,经历了2015年大牛市戛然而止之后,2016年至2018年可以说是上一波牛市的调整期。直到2019年之后出现了一波追求企业内生价值的结构性牛市,2019年和2020年基本是这一风格的映照,以贵州茅台等为首的核心资产成为市场宠儿,也带动了一批基金业绩领先。

不过到了2021年,春节之后市场风格又发生变化,波动明显加大,尤其是核心资产一度受到重挫、各大行业走势之间差异较大,因此也影响了主动权益基金近五年的业绩排名情况。

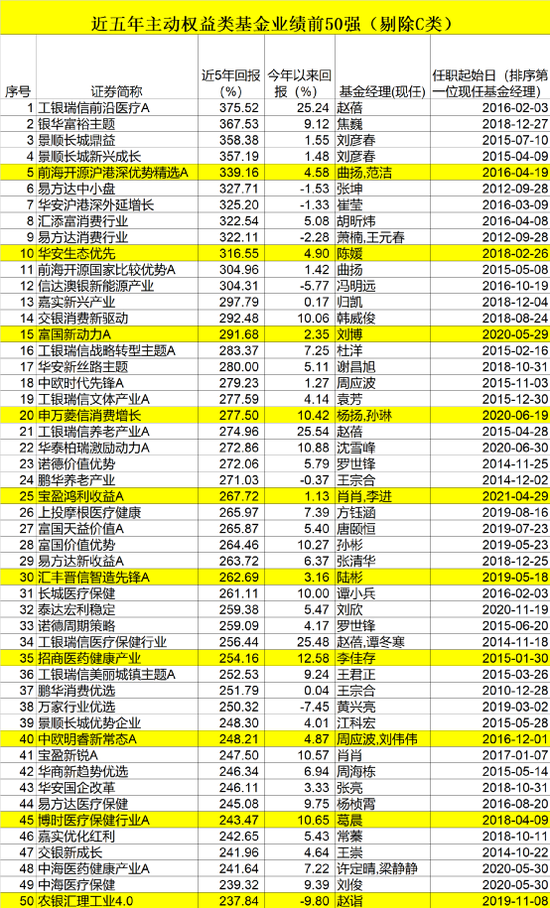

WIND资讯数据显示,截至5月14日,主动权益基金近五年平均收益达到105.62%,相较同期上证指数、沪深300、创业板指23.46%、66.2%、88.48%的涨幅,显示出公募基金仍具有较强的获得超额收益能力。

赵蓓管理的工银瑞信前沿医疗

成为主动权益五年期冠军

令市场比较关注的是,一度近五年最强的是刘彦春管理的景顺长城鼎益,然而此次被后来者赶上。目前位居五年期主动权益基金管理的是赵蓓管理的工银瑞信前沿医疗A,截至5月14日,最近五年收益高达375.52%,和目前第二名差距差不多8个百分点。赵蓓也成为首位主动权益基金五年期女冠军基金经理。

公开信息显示,赵蓓曾在中再资产管理股份有限公司担任投资经理助理。2010 年加入工银瑞信基金,现任研究部副总监,目前管理工银瑞信旗下多只偏股基金的基金经理。

赵蓓之所以能“异军突起”,和医药领域今年走势较强有关。受到一季报业绩报喜以及印度疫情刺激影响,医药股在4月份表现突出,曾一度医药行业出现超10%的涨幅。数据也显示,近20个交易日内,医药(中信)行业涨幅高达12.82%,也带动了一批医药基金走强,目前在近五年业绩前50强中不少是医药行业主题基金。

从工银瑞信前沿医疗A的收益率来看,今年以来获得了25.24%的收益,在最近一个月的收益也达到15.16%,显然是较好抓住了今年的行情。

从工银瑞信前沿医疗的前十大重仓股来看,均是布局生物医药领域,重仓了智飞生物、博腾股份、长春高新、九州药业、药明康德等。

赵蓓在一季报写到,一季度市场波动较大,春节前在流动性宽松的背景下市场火热,春节后在疫苗加速注射、美债利率上升的背景下,市场出现了快速大幅调整,前期龙头股大幅上涨带来的估值压力得到了部分释放。

展望后市,今年无论是国际还是国内,流动性都会相较去年大幅宽松状态有明显收缩,所以今年预计估值难以再有明显扩张;但考虑到经济复苏的背景,以及全球长期看仍将继续维持低利率环境,估值预计也不会出现大幅收缩。所以我们今年在持仓上会更加注重估值和业绩的匹配度,从自下而上的角度精选个股,获取超额收益。医药行业结构性看好创新药及CXO产业链、疫苗、医疗服务、医疗器械等。

而此前持续位居最近五年主动权益业绩冠军的刘彦春所管理的景顺长城鼎益,以358.38%的收益位居第三。整体来看,该基金近一个月净值涨幅达到6.17%,以这只基金规模已经逼近200亿,其实整体表现是非常稳健。

景顺长城基金 刘彦春

同样是刘彦春管理的景顺长城新兴成长的收益也达到357.19%,在五年业绩回报中位列第四。

景顺长城鼎益一季末十大重仓股

此外,曲扬和范洁管理的海开源沪港深优势精选A、张坤的易方达中小盘、崔莹的华安沪港深外延增长最近五年回报也超过325%,表现出色。此外,汇添富消费行业、易方达消费行业、华安生态优先、前海开源国家比较优势A、信达澳银新能源产业近五年的收益率也超过300%。

此前,张坤管理的易方达中小盘五年期业绩也一度领先。不多,今年以来排名出现下滑。

易方达中小盘一季末十大重仓股

业内人士表示,市场震荡背景下,对基金业绩是造成一定波动,从而影响基金业绩排名,这也是正常情况。投资者理性看待排名,不要盲目跟随,理性投资,从自己风险偏好和资金使用周期来选择基金品种。

再看看“顶流”们的观点

一季报展示了刘彦春、张坤、赵蓓、焦巍等顶流基金经理的观点,也值得投资者看看。

刘彦春在景顺长城鼎益的一季报中写道:一季度股票市场大幅波动,美债收益率快速上行对全球各大类资产都造成了较大影响,A股波动尤为剧烈,高市盈率板块回撤幅度较大。

无风险收益率上行对股票定价影响显而易见,难度在于对估值拐点的判断。国内的市场利率在去年的二季度见底,信用拐点发生在去年四季度,市场估值变动以及风格演变与过去每一轮周期波动基本一致。美债收益率从去年8月开始触底回升,之后盈利增长预期推动股票市场估值继续扩张,直到近期通胀预期和实际利率快速上行,市场估值迅速收缩。

国内信用收缩叠加美债收益率上行引发估值收缩潜在风险在几个月以前就能看得到,但风险发生时点难以把握。这一轮市场快速调整发生的时间点比我们预期的要早。此前我们认为美国仍然需要较长时间实现充分就业,1年内看不到联储缩减QE以及利率调整。但预期非常超前,新冠确诊人数大幅下降,疫苗快速接种,大宗商品价格持续回升,全球经济正常化似乎近在眼前,实际利率快速上行戳破了膨胀中的资产泡沫。

解释市场总是简单,但实际操作很难,哪怕对这个风险已经思考了很久,很难在享受前期盈利、估值双升的同时,又及时在估值收缩前迅速离场。现阶段我们继续依靠优秀企业穿越周期能力来应对市场波动,追求长期较好的复合回报水平。

风险释放对未来的投资总是好事。资产定价也不是由利率或者货币政策单一因素决定。我们今年会面对一个高波动市场,但大概率不会是单边熊市。我国经济结构转型,资本市场发展空间广阔。低风险、高回报的大类资产非常稀缺,居民财富向权益类资产再配置才刚刚开始。经济发展前景乐观,估值下一个台阶之后自然会重新起步。我们会继续沿着效率提升方向寻找投资机会,工程师红利、全球化、消费升级仍然是我们最为看好的投资方向。

赵蓓在工银瑞信前沿医疗一季报中写道:一季度市场波动较大,春节前在流动性宽松的背景下市场火热,春节后在疫苗加速注射、美债利率上升的背景下,市场出现了快速大幅调整,前期龙头股大幅上涨带来的估值压力得到了部分释放。

展望后市,赵蓓表示今年无论是国际还是国内,流动性都会相较去年大幅宽松状态有明显收缩,所以今年预计估值难以再有明显扩张;但考虑到经济复苏的背景,以及全球长期看仍将继续维持低利率环境,估值预计也不会出现大幅收缩。所以我们今年在持仓上会更加注重估值和业绩的匹配度,从自下而上的角度精选个股,获取超额收益。医药行业结构性看好创新药及CXO产业链、疫苗、医疗服务、医疗器械等。

张坤在他所管理基金中写道:我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。那样的话,相当于企业的价值每天都以很小的幅度提升。但实际上,股价的波动幅度远超于此。

原因在于,第一,不同投资者会对企业价值积累的速度甚至方向产生分歧,比如企业遇到经营困难时, 有投资人认为是短期困难能够克服,而有投资者认为是长期衰落的开始;第二, 不同投资者的机会成本不同,因此对未来收益率的要求不同,当预期 20%收益率的投资者认为股价太高收益率不够时,预期10%收益率的投资者或许认为股价仍然是有吸引力的;第三,情绪会放大影响。

而市场的魅力在于,一旦价格远离了企业的内在价值,迟早会激发出负反馈机制,产生对冲的买卖力量,把价格重新拉回企业的内在价值线,甚至经常会阶段性拉过头,股价就在周而复始中波动运行。

判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提 升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。

而股价的波动是剧烈的,有时一天都能达到 20%,如果心中没有企业内在价值的 “锚”,投资就很容易陷入追涨杀跌中。长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事 先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成 本金的永久性损失。而作为管理人,我们唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。

焦巍在银华富裕的季报中更是认真写出了自己的感受,总结了疑惑和未来看法。

我们的组合在一季度经受了大幅冲击和回撤。这一情景的到来与否在情理之中,到来的方式和节奏则完全在意料之外。市场再一次展示了自身的风云莫测和估值过高的风险。其实不妨将这次冲击视作一次检验组合抗击黑天鹅事件的良好机会。同时对自己的投资理念进行再梳理和强化。现将本基金管理人的具体操作、疑惑和思考汇报如下:

一、本季度的主要操作:

在年初确实感受到了组合过热的风险,做出的主要调整是精简个股,寄希望于把仓位集中在最有基本面的公司上去,同时希望能用时间换空间的方式完成调整。

但事实证明面包掉下来永远是有果酱的那一面朝下:最被认可的公司在群体效应下最为脆弱,被减持的一些小公司反倒表现的更为抗跌。我们再一次见识到了中国市场巨大的羊群效应和非洲草原大迁徙的壮观。这是本基金回撤较大的一次短期波动,在回撤中管理人更一步加强了对优势公司的持股集中度,同时增加了对新消费领域如智能服务、草本植物药妆等行业龙头的配置。

二、存在的疑惑:

到底在持有的优质公司估值明显过高;并判断有一些性价比投资存在机会的时刻,要不要减持优质公司?我们参阅了很多优秀投资人的心得,却并没有得到答案。其实这在本质上是应对危机和波动的问题。对于优质的公司,主要的投资机会就在于等待危机。大盘的危机、行业的危机、公司的经营危机三种形式中,第一种最不需要担心。第二和第三种则需要加以研究和判断,并决定是否为战略机会。对于波动,我们则确实无奈。权益类资产相对于其他大类资产,优势的核心竞争力就在于长周期视角下优异公司收益率远超其他资产。但硬币的另一面则是其伴生的波动率较大。在估值过高时减持会有效降低波动率,但拉长看则很可能是对收益率的损失。比如我们敬佩的一些个人投资者长期持有的公司,在持有期内都出现过多次四十以上回撤的波动,但拉长看则收益惊人,令我们汗颜。基于这一特征,我们更倾向于让持有人和我们一起,通过长期持有,低位加仓的方式化解波动。其实只要有了足够的安全边际,波动是可以承受的。但我们坦承对如何自身来降低波动率存在疑惑和能力不足。

三、经历一轮反脆弱后更坚定的思路和逻辑:

1、我们对优质公司的坚定长期持有不动摇,不会因为价格和安全边际因上涨减弱而考虑有性价比的二线资产。在实践中,质量和价格往往不可兼得。在我们观察的同行中,有善于从好价格的交易中赚钱的厉害投资人,但我们不属其类。主张价格回归的投资者相信长高的一定会跌,树不可能摆脱地心引力。而本基金管理人倾向于认为自己不具备把握这种边际交易的能力,更相信持有优质公司是长期做多企业的长远增值能力。对于波动的套利无能为力。我们认为,市场上卓越的企业凤毛麟角,对于这种企业相对较高的价格是可以也应当接受的。同时拉长维度看,估值对收益的影响远远小于企业的自身增长。

2、我们较少做主动的仓位选择,更绝不参与所谓的风格轮动。本管理人认为如果不能对优秀公司长期持有,往往是因为投资者自身巨大的心理陷阱。这主要表现为套现思维下的搬砖逻辑。这一逻辑主导下,标的物资产都可以低买高卖,循环往复。所有资产都有其自身价格,可以以此为标的进行交易。对于本基金管理人来说,一旦陷入这种搬砖思维,投资人则需要不停的从稀缺资产搬到性价比资产,然后再不停地向更具性价比的低维度资产迁移。在经过三轮搬砖以后,手里只会剩下一堆平庸甚至垃圾资产。而我们的思维认为,投资在本质上是一个永续游戏,套现思维会带来巨大的心理锚定效应。因此,对于本基金管理人,卖出优秀资产的唯一原因是因其自身基本面的改变,或者出现了更为优秀的资产需要腾挪仓位。每当我们面对诱惑想阶段性卖出优秀公司之时,世界主要经济体央行的资产负债表是对我们最好的提醒。

3、对于当下当前市场关注的所谓抱团分化,风格转换,核心资产泡沫这些简单词汇,我们认为自己需要警惕。这种给复杂的投资打上简单化标签的运动,不适用于我们的商业模式角度投资。在前者的投资视角下,投资世界需要简化。就像世间只有好人坏人,投资对象非黑即白,可以瞬间转换。正如《乌合之众》里所指,“做出简洁有力的断言,不理睬任何推理和证据,是让某种观念进入群众头脑最可靠的办法之一”。美联储缩表、白酒泡沫、经济周期这些简单的五个字以下的标语,也最容易打动市场的羊群投资者。而群体总是急于行动,懒于思考。我们倾向于不断提醒自己,不要通过这种蜜蜂忙碌式的投资,在最好的时代里,不停地抛弃核心资产。当然,就像魔杖选择主人一样,每种投资思维都会找到适合它的投资人。在《巴菲特给儿女的一生忠告》里,巴老指出,我们选择的这种投资思维需要对三种事情无情:对不感兴趣的事情无情,对碰运气的事情无情,以及对攀比无情。我们在一季度组合回撤的魔鬼试炼中看到了需要继续完善自己,迭代学习,以及更加心理强大。同时我们提醒自己,投资对象不是永恒不变的。基金管理人需要永远对新生事物保持兴趣和观察力,对新兴行业的优秀公司保持接纳和研究能力。我们将继续努力发掘新的能够长期持有并不断创造价值的伟大公司,并以此为对持有人的回报。

优秀的基金经理的观点,值得每一位投资者多读一次。从这些文字中可以看出基金经理的思路和品质,目前不少顶流的基金经理都拥有成熟的投资理念、良好的心态,和穿越市场牛熊的优秀业绩。对于普通投资者来说,选择一位或者多位优秀的基金经理“同行”是不错的理财方式,最好不要太过在意短期的波动,目前也可以通过定期定投的方式来布局,以平滑波动。