为实现“2030年碳达峰、2060年碳中和”的承诺,能源减排以及低碳转型势必会对能源结构进行实质性的重塑。

尽管“碳中和”会加速能源结构的调整,但煤炭作为国内能源压舱石,短期内地位仍然无法被替代。长期来看,“碳中和”政策势必将推动供改政策持续深化,行业集中度加速提升,产能将进一步向资源禀赋好、开采条件好的西部地区集中。

“碳中和”带给煤炭龙头企业的除了挑战,还有机遇。面对短期内供给收紧,长期内需求收缩的局面,龙头企业将如何在存量竞争中突围呢?未来又有哪些龙头企业值得我们关注?

动力煤行业:“碳中和”重塑能源结构,存量竞争助力龙头煤企突围

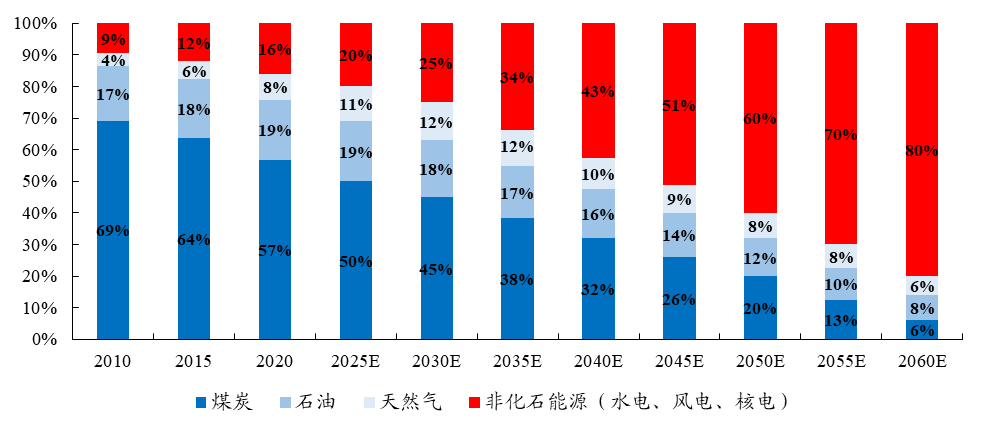

我国是世界上最大的能源生产国与消费国,同时也是最大的碳排放国,根据英国石油公司BP数据,2019年我国二氧化碳排放量为98.26亿吨,全球占比28.8%,位列第一。对煤炭的大规模利用是我国碳排放的主要来源,从能源结构来看,2019年我国一次能源消费中,煤炭消费占比为57.7%。因此,为实现“2030年碳达峰、2060年碳中和”的承诺,能源减排以及低碳转型势必会对能源结构进行重塑。根据总书记在气候雄心峰会上的承诺,我国2030年非化石能源占一次能源消费比重将达到25%左右,风电、太阳能发电总装机容量将达到12亿千瓦以上;根据国家发改委发布的《“十四五”规划和2035年远景目标纲要》,2025年非化石能源消费占比提高到20%左右,单位GDP能源消耗降低13.5%,单位GDP二氧化碳排放降低18%。

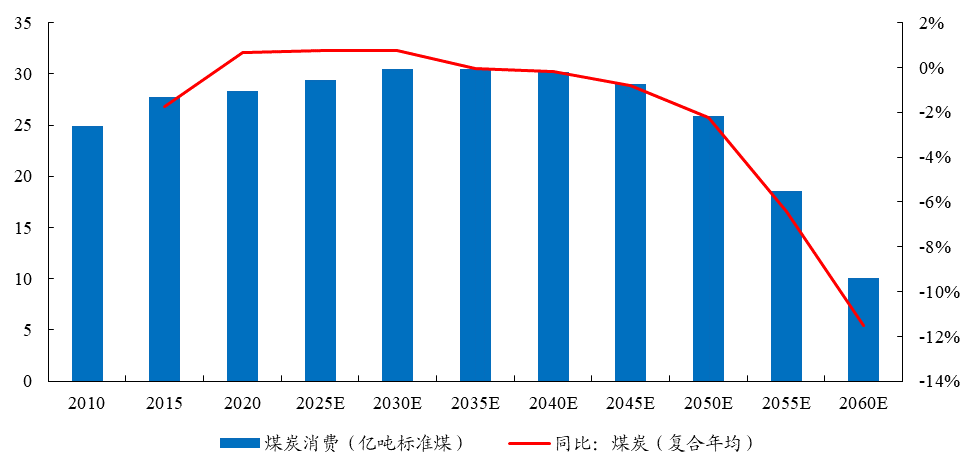

煤炭需求或于2030年触及天花板,但短期内能源支柱地位不会动摇。根据国家统计局数据,2020年全国能源消费总量为49.8亿吨标准煤,其中56.8%为煤炭消费,约为28.3亿吨标准煤。在“碳中和”背景下,我们认为煤炭消费量或将呈先增后降趋势:短期内煤炭作为能源支柱仍有增长,但增速或持续放缓,预计于2030年前后伴随“碳达峰”而触及需求天花板,其后伴随风光电等非化石能源机组装机量的提升,火电占比下降,煤炭作为能源的消费量将持续下滑。短期来看(2035年之前)根据国家发改委发布的“十四五”规划和2035年远景目标纲要,煤炭仍起到能源兜底的作用。短期内,风光电等清洁能源仍面临消纳、储能的问题,尚无法稳定供应电力,“富煤、贫油、少气”的能源结构也决定了在国家积极降低能源对外依赖的战略背景下,在保障国家能源的安全稳定供应方面,煤炭作为国内能源压舱石的地位短期内无法替代。

预计到2025、2030、2060年,非化石能源消费占比分别达到20%、25%、80%

数据来源:开源证券研究所

预计到2030年前后,煤炭能源消费将到达峰值,其后开始下滑

数据来源:开源证券研究所

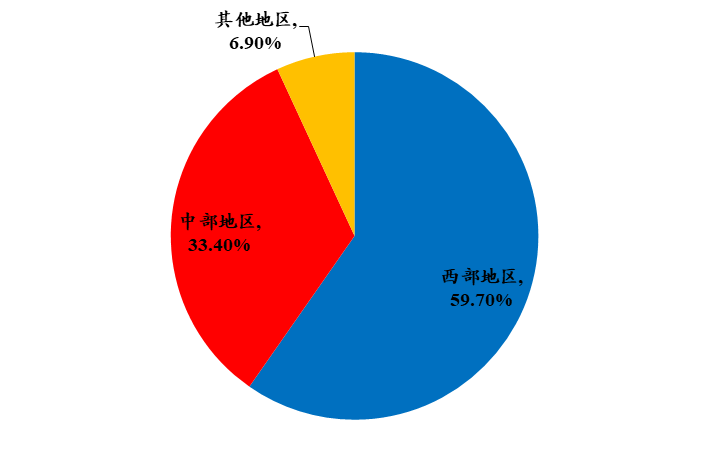

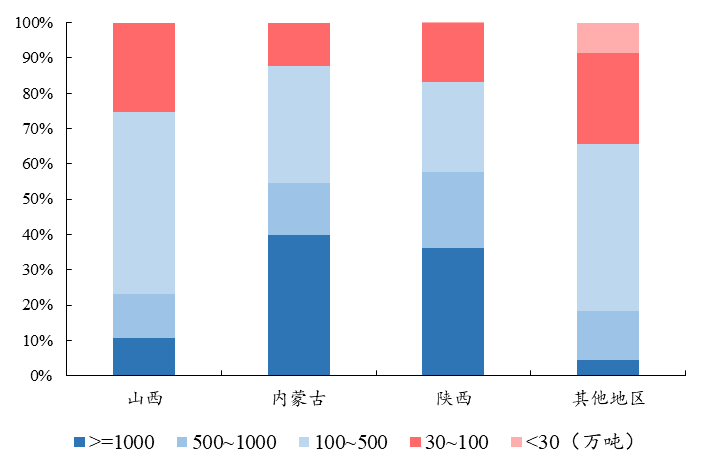

供改政策持续深化,行业集中度加速提升。根据中煤协制定的煤炭行业“十四五”发展规划,化解过剩产能、淘汰落后产能仍是下一阶段推动行业转型升级的重点任务,到“十四五”末,全国煤矿数量将减少到4000处左右。具体来看,煤炭产能将更多的集中在大型煤企手中,行业集中度仍有提升空间,并且伴随小产能加速退出单矿产能规模将进一步提升。2020年,全国煤矿数量约4700处;国内前8家大型企业原煤产量为18.55亿吨,以产量计算CR8为47.6%;平均单矿产能为110万吨。另一方面,产能将进一步向资源禀赋好、开采条件好的西部地区集中,不具备大规模资源赋存、开采效率较差的东部、中部地区将持续发力退出落后产能。2020年西部地区产量占比为59.7%,中部地区占比为33.4%,其余地区占比为6.9%,由此可见,在“碳中和”背景下,全国产能供给仍有优化调整的空间。

2020年全国煤炭产量集中在西部地区

数据来源:中煤协、开源证券研究所

2019年中小产能主要集中在晋陕蒙以外其他地区

数据来源:国家煤炭安监局、开源证券研究所

短期来看,供给收紧,龙头煤企受益定价优势。在2030年碳达峰前,煤炭需求仍有增长空间,而煤炭供给端在经历“十三五”供给侧改革之后产能增量受到政策约束,2018年以来产量同比增速持续放缓,随着“十四五”加快推进中小产能退出,供给弹性相对难以释放,相比之下,需求增速或快于供给增速,因此会导致煤炭供需处于紧平衡状态。作为供给端的主要存量,龙头煤企的定价能力将得到提升,在优势煤价作用下获益。

长期来看,需求收缩,龙头煤企具备防御优势。在2030年碳达峰之后,由于非化石能源的加速替代作用,煤炭消费量或逐步下滑。需求端的持续收缩将会对煤价形成打压,势必会引起煤炭行业的竞争与变革。在这个阶段,龙头煤企通过资源禀赋,优质的开采条件,规模效应,以及高度机械化、智能化、信息化装备,所打造出的低成本优势将更能对冲煤价下行所带来的影响,从而保障盈利能力的稳定性和持续性。

双焦行业:冶金刚需较难替代,碳中和或收紧供给

双焦之于钢铁短期较难替代。不同于动力煤消费可被清洁能源替代,炼焦煤与焦炭需求则与钢铁生产息息相关,焦炭作为还原剂仍是冶金刚需,较难通过其他技术工艺实现大范围替代。目前具备替代传统长流程炼钢潜力的技术工艺主要有短流程电炉钢和氢能炼钢技术,但均存在一定发展障碍,如电炉钢所需的废钢供应仍无法廉价获得,且电力成本较高经济性不足;氢能炼钢则面临氢气成本高昂,储氢较难等困境。长期来看,在“碳中和”政策背景下,传统炼钢的碳排放成本或将提升,而替代技术的突破降低成本或使传统炼钢失去成本优势,从而促使双焦需求下滑。但短期内,双焦在炼钢流程中仍较难替代。

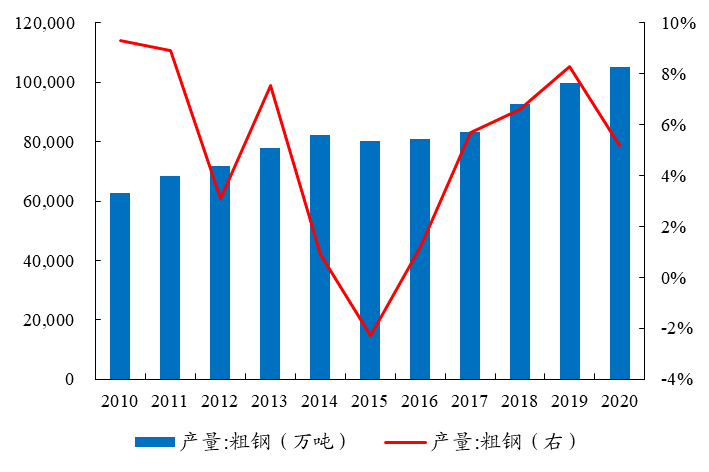

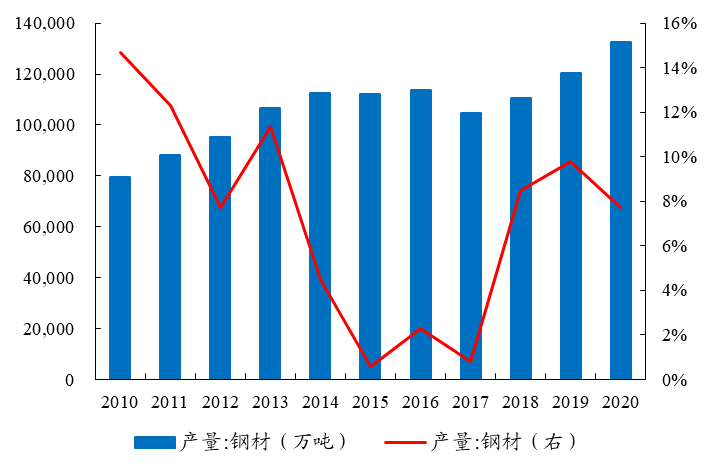

“碳中和”背景下,钢材需求仍具备增长潜力。2016年以来,钢铁行业不断深化供给侧改革,落后产能持续出清,供给端结构的优化,伴随经济稳定增长,基建力度加大,国内粗钢及钢材产量重新进入持续增长通道。2020年即使在新冠疫情冲击影响下,国内钢铁行业仍然实现了明显的产量正增长,钢铁消费量创下历史新高,全年新增钢铁消费高达1亿吨。“十四五”期间“两新一重”指引下新老基建共同发力,同时“碳中和”背景下特高压电网布局、风光电等清洁能源建设、新能源汽车普及等多方面贡献需求增长点,钢铁需求仍有增长潜力。虽然近期政策端提出控制钢产量以达到环保及减排的目的,但我们认为市场化原则应是主要手段,限产仅是手段而不是目的,控制钢产量应是长期目标,在需求具备增长潜力的基础上,对于产量的控制重心更多是在供给端过快增长以及产能结构优化调整等方面,高质量的供需匹配或是未来主要方向。

2016年以来全国粗钢产量持续稳定增长

数据来源:开源证券研究所

2016年以来全国钢材产量持续稳定增长

数据来源:开源证券研究所

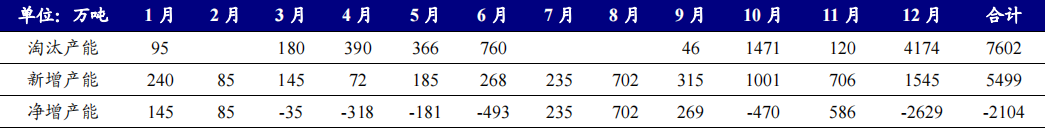

“碳中和”推动焦炭行业再度供改,供给收紧预期增强。2020年焦炭行业去产能力度加大,多地政府出台相应政策,推进焦化环保改造规划任务按期完成,各主产地省份均加大了去产能力度,河北、山东、河南、江苏四省同比减产明显。2020年全国焦炭累计产量为4.71亿吨,同比持平。根据Mysteel数据,2020年或共计淘汰产能达7600万吨,实现产能净减少2100万吨左右,约占2019年总产能的4%。“碳中和”背景下,政策对于新增产能的批复愈发严格。例如2021年2月内蒙古发布能耗“双控”规划,其中提到对新上焦炭项目实行能耗量等量或减量置换,不得突破现有能耗上限。可以预见,焦炭行业将面临存量减少、增量受限的供给格局,供给端收紧的预期增强。

2020年焦化产能新增淘汰时间表:全年净退出产能达2000余万吨

数据来源:Mysteel、开源证券研究所

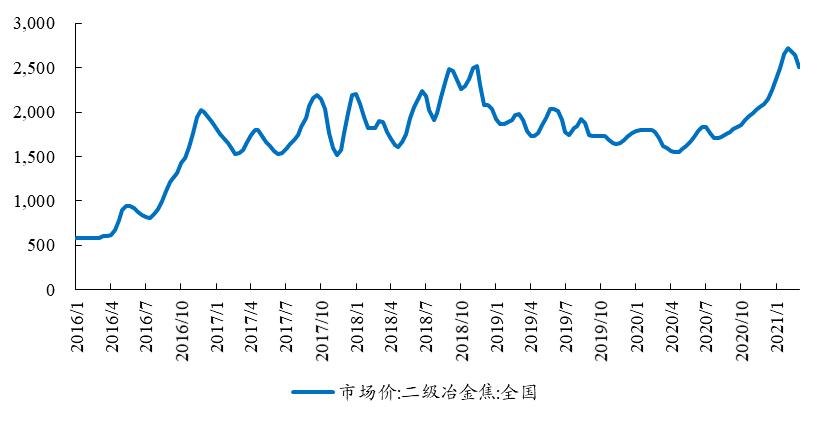

紧供给格局铸就焦炭高盈利性。中长期来看,焦炭供给将处于收紧趋势,基本面利好焦价中枢上移。从2020年去产能过程中来看,焦炭价格在去产能收紧供给后快速上涨,焦企盈利性在供需改善过程中达到历史新高。“碳中和”背景下,焦化行业壁垒提升,将有利于巩固供给侧改革所带来的盈利改善。

2020年下半年焦炭价格快速上涨(元/吨)

数据来源:开源证券研究所

焦煤集中度提升,或受益产业链价格传导。与动力煤供改逻辑同理,炼焦煤供给结构伴随去产能及产业整合也将得到优化,集中度得到提升。不同的是,炼焦煤由于其资源分布相对分散、产业链上下游联系紧密,主要呈区域性集中,主要为山西、安徽、贵州等地。由于焦炭价格中枢上移,在产业链价格传导作用下,焦煤价格或预期向好。

投资建议:布局龙头,“剩”者为王

动力煤:短期煤炭需求仍处于增长阶段,“碳中和”背景下供给弹性难以释放,煤炭供需处于紧平衡状态,龙头煤企可在优势煤价作用下获益;长期来看,由于非化石能源加速替代,煤炭消费或逐步下滑,对煤价形成打压,龙头煤企通过资源禀赋,优质开采条件,规模效应,以及高度机械化、智能化、信息化装备,所打造出的低成本优势将更能对冲煤价下行所带来的影响,从而保障盈利能力的稳定性和持续性,中国神华、陕西煤业或将受益。另外,兖州煤业发展出海外扩张的独特路线,对澳洲煤炭资源的布局可助力其走出国内“碳中和”对煤炭的限制。

炼焦煤:“碳中和”将加速行业供给侧改革,炼焦煤由于其资源分布相对分散、产业链上下游联系紧密,主要呈区域性集中,主要为山西、安徽、河南、贵州等地。由于焦炭价格中枢上移,在产业链价格传导作用下,焦煤价格或预期向好。山西焦煤在山西国改深化背景下,有望凭借集团力量整合省内优质焦煤资源,进一步巩固焦煤龙头地位。盘江股份作为区域性龙头,在西南独立市场中的影响力将愈发凸显。

焦炭:“碳中和”背景下,焦炭存量减少、增量受限,供给将处于收紧趋势,行业壁垒提升,利好焦价中枢上移,将有利于巩固供改带来的盈利改善,存量中龙头焦企将具备更高盈利弹性。同时,龙头焦化企业在炼焦基础上积极延伸下游煤化工及精细化工产业,综合利用副产焦炉煤气发展氢能产业,顺应了“碳中和”背景下固碳减排以及清洁能源利用的趋势,可有效对冲焦化环节的碳排放,中国旭阳集团、美锦能源或将受益。另外,金能科技转型布局低碳低能耗的丙烷脱氢业务,开辟第二增长曲线,顺应“碳中和”趋势。

风险提示:非化石能源加速替代;供改政策执行不及预期;碳排放成本超预期。

行业研报:

国泰君安:市场格局持续向好 优质煤炭股进入价值重估时刻

银河证券:碳中和背景下煤炭板块机遇与挑战并存 供给收缩促龙头经营壁垒提升

(文章来源:开源证券研究所)