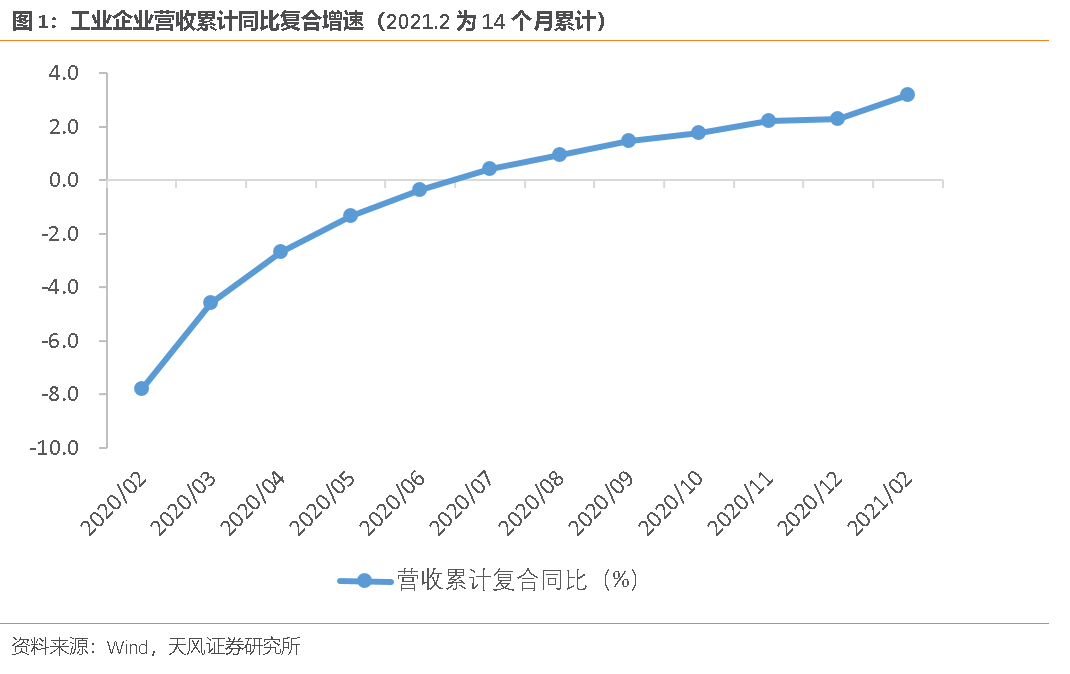

2021年初经济出现了进一步复苏,1-2月PPI同比上行0.3%、1.7%,规上工业企业库存同比增长8.6%,主动补库趋势延续。受商品价格上涨和海外生产商补库的推动,1-2月规上工业企业营收同比增长45.5%,以2019年为基数两年复合增速9.4%,增速水平较高;累计复合增速3.2%,和年前相比略有提速;去除疫情和春节因素的基数影响后,工业企业盈利仍在复苏期。

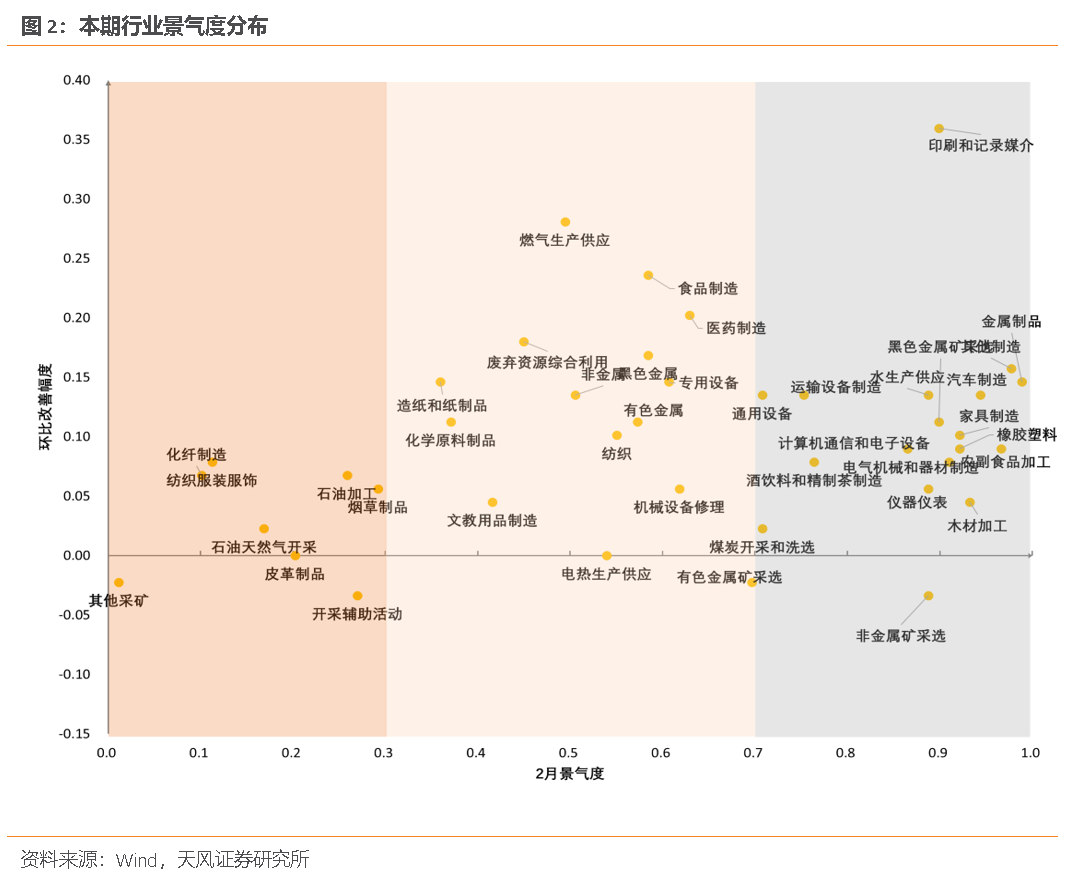

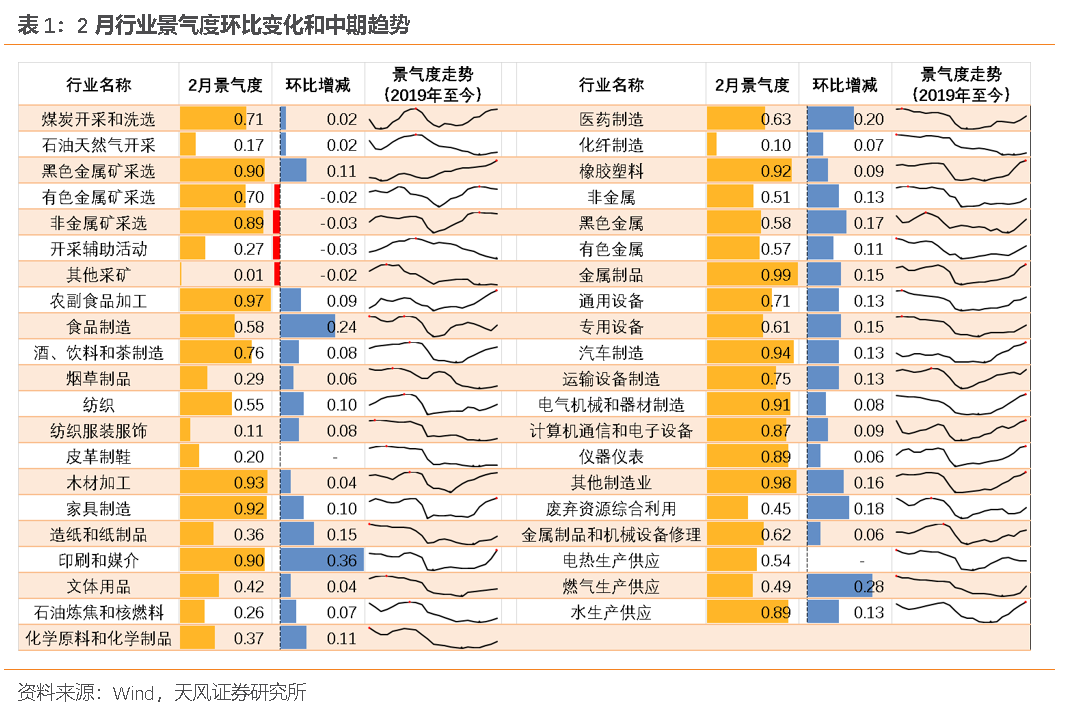

2月除个别开工受限的采掘行业外,其余37个行业景气度出现环比改善。目前46%的行业已经位于高景气区间,但较多中下游行业仍有改善余地。

上游行业方面,黑色金属矿采选、非金属矿采选、煤炭开采洗选、有色金属矿采选等行业已经来到高景气度区间;黑色金属冶炼、有色金属冶炼、非金属生产处在中景气度区间;石油天然气开采、石油炼焦、开采辅助活动、其他采矿等行业改善较晚,景气度仍然偏低。

中游行业方面,有需求逻辑支撑的行业如金属制品、橡胶塑料、电气机械、仪器仪表、通用设备位于高景气区间;与工业生产整体情况关联较大的设备修理、专用设备、化学原料和受益于环保政策的废弃资源综合利用位于中景气区间;化学纤维和服装有关,改善较晚,位于低景气区间。

下游行业方面,位于高景气区间的行业主要包括必选消费(其他制造、农副食品),地产后周期(木材加工、家具制造),高技术制造(计算机通信和其他电子设备、运输设备)以及需求充分释放的汽车,前期复苏偏慢的印刷媒介和酒饮料精制茶也在本期进入了高景气区间;位于中景气区间的行业有医药制造、食品制造、纺织、文教娱乐和造纸;位于低景气区间的行业有烟草、皮革制鞋和纺织服装,但这些行业拐点已经出现,未来可能有更强的复苏动力。

我们在年度展望中指出,行业景气的错位修复将成为2021年的主线之一。尽管疫情、严寒、财政节奏等短期因素对1-2月结果产生了一定扰动,但行业修复的错位特征已经比较明显,景气度映射出的几个变化值得关注:

第一,本期景气度改善幅度最大的行业是印刷媒介,景气度上升0.36,主要的推动因素是消费尤其是线下消费的逐步复苏。由于居民收入状态、消费倾向和生活习惯的转变需要一定时间,疫情后消费的复苏呈现出低斜率且偏滞后的特点,其中交互程度较高的线下消费服务表现更为明显。线下到线上的场景转移对印刷品需求产生了较大冲击,印刷媒介行业被动去库,景气度持续低位震荡。但随着消费尤其是线下消费的逐步复苏,行业需求开始释放;就地过年又使得线下活动较为密集的城市实体消费需求加速改善。在此推动下,印刷媒介行业转入主动补库状态,景气度有了明显提升。

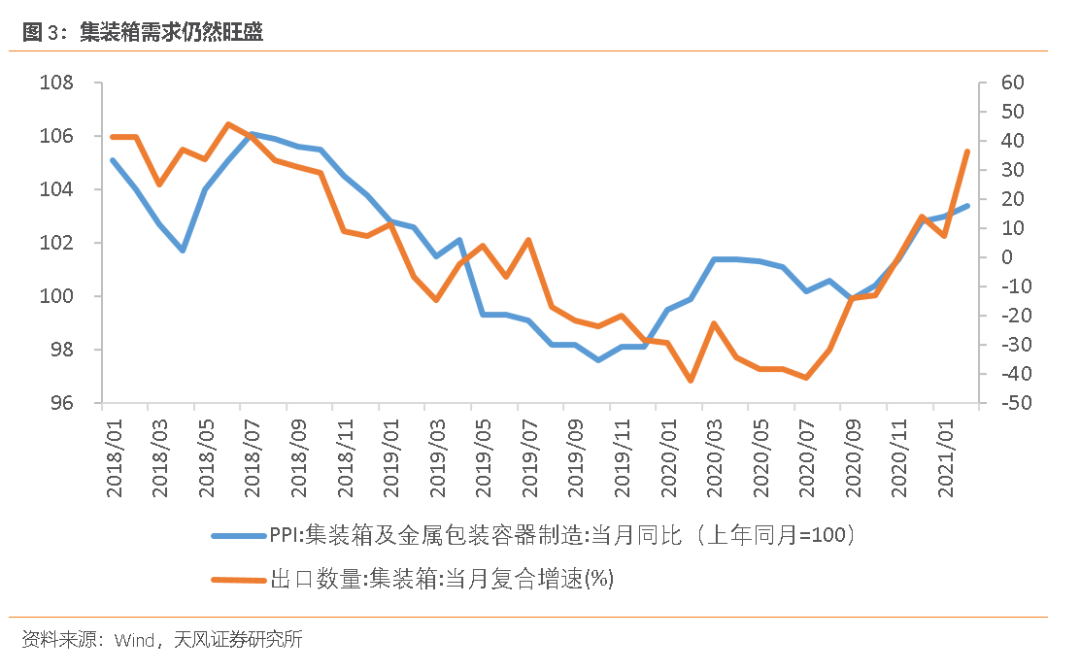

第二,年后外需仍然较强,集装箱的旺盛需求推动金属制品景气度环比上升0.15,达到绝对高位;内需有所分化,需求较为刚性的食品制造、医药制造、受益于环保替代的造纸景气度改善明显,前期表现较弱的烟草制品、纺织服装、皮革制鞋、文教娱乐等可选消费类行业复苏斜率仍然偏低。开年内需的走弱可能受到了国内就地过年和疫情反复的影响,未来随着短期因素的逐渐消退,修复尚不充分的内需型消费行业有望迎来业绩的加速反弹。

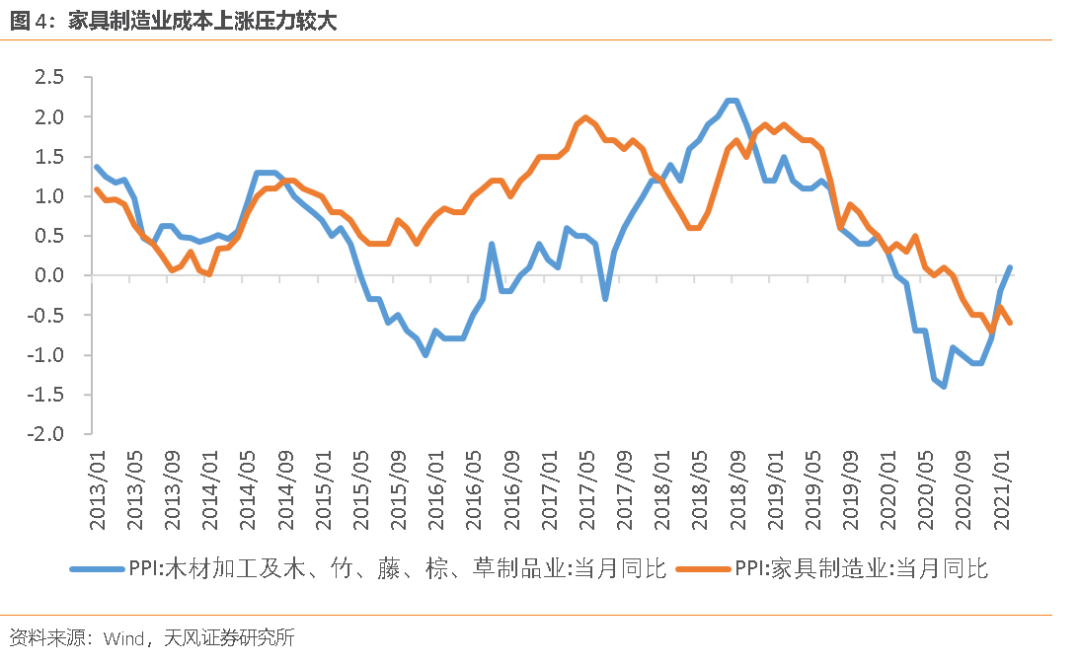

家具制造业同时受益于中美房地产销售后周期,但行业成本上涨压力较大,景气度改善斜率已经开始走平。2020年7月之后,木材价格出现较大上涨,但家具价格仍在不断回落,价格传导不畅使得家具厂商承受了很大压力。据央视财经报道,一些小家具厂已经被迫关门停业。

第三,年后发达国家生产加速复苏,大宗商品供求错配程度加剧、价格出现明显上涨,顺周期的黑色金属冶炼(+0.17)、非金属(+0.13)、黑色金属矿采选(+0.11)和有色金属冶炼(+0.11)等行业景气度出现较大改善。从高频数据看,3月南华螺纹钢、热轧板卷指数环比分别上涨5.5%、10.2%;水泥价格环比上涨2.3%;有色方面铜价环比下跌3.2%,铝价小幅上涨。预计后续唐山钢铁企业减排限产的落实将继续利好钢铁价格,专项债发行和建筑业施工旺季到来将在短期内支撑水泥价格,但铜价难有进一步上涨动力,相关行业景气度走势可能出现分化。

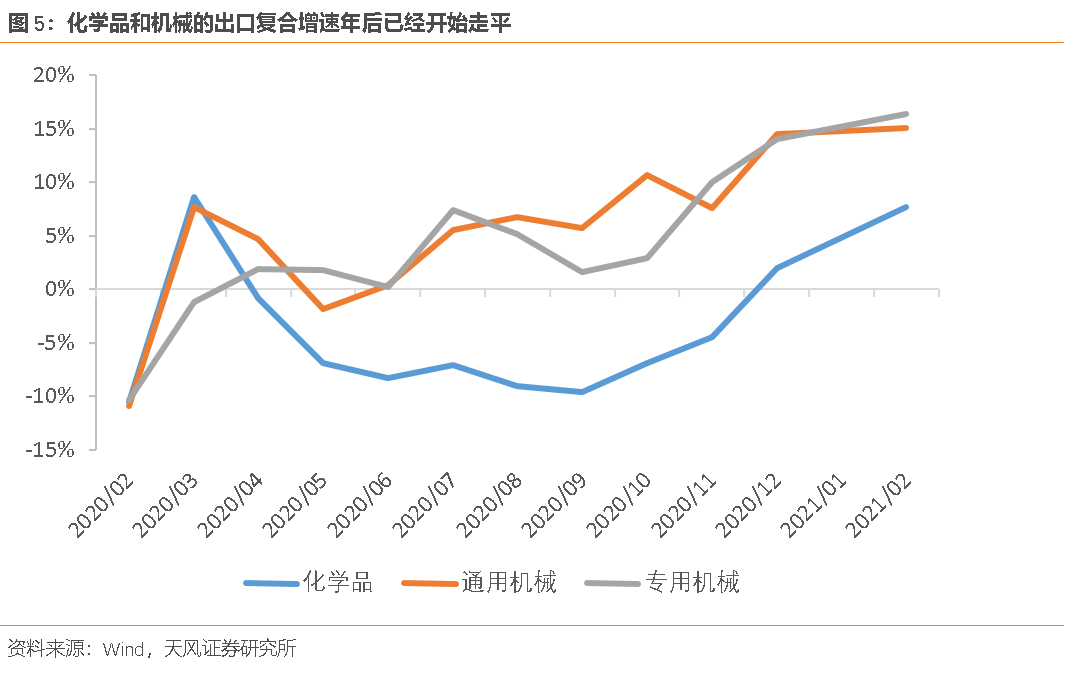

第四,年初制造业投资超预期回落,但专用设备(+0.15)、通用设备(+0.13)、化学原料(+0.11)等相关行业主动补库存趋势持续,景气度回升斜率未见放缓。考虑到化学品和机械的出口复合增速年后已经开始走平,行业景气度走高的背后有内需的支撑作用。年初制造业投资的回落只是疫情反复的短期扰动,并不构成长期趋势,未来仍能支撑相关行业继续复苏。

风险提示

国内疫情防控压力超预期;新冠病毒变异导致疫苗效果低于预期;中美关系变化超预期

(文章来源:天风证券)