2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

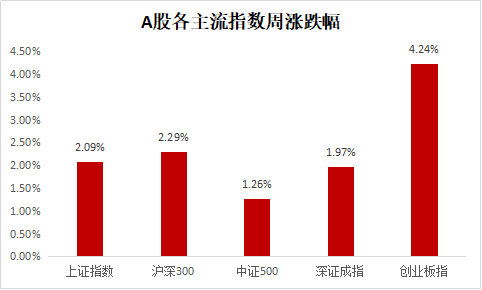

回顾上周,沪深300上涨2.29%,上证指数上涨2.09%,深证成指上涨1.97%,创业板指上涨4.24%。分行业来看,医药生物(+7.58%)、休闲服务(+5.69%)和非银金融(+5.48%)涨幅前三;钢铁(-4.16%)、有色金属(-2.62%)、轻工制造(-1.80%)跌幅前三(数据来源wind,统计区间:2021/5/10-2021/5/16,申万一级行业指数分类)。

(数据来源wind,统计区间:2021/5/10-2021/5/16)

重点板块分析

医药生物涨幅第一,主要因为疫情发展出现变数及相关赛道利好频传;休闲服务涨幅第二,主要因为免税行业数据有所好转;非银金融涨幅第三,主要因为券商板块出现大幅上涨。

(数据来源wind,统计区间:2021/5/10-2021/5/16,申万一级行业指数分类)

重点关注成长股中业绩增长确定性较强的医疗、服务消费、新能源等领域。

中欧基金观点

全球通胀预期升温带动大宗商品价格持续上涨,引发市场对国内通胀的担忧,加之二季度开启的货币政策“正常化”进程,市场对年内行情普遍偏悲观。然而上周出炉的4月CPI涨幅0.9%并未大幅超出市场预期,同时由于CPI仍维持低位,央行不太可能收紧政策应对PPI的上行。同时4月仅8.1%的M2增速虽弱于预期,但因央行需确保信贷增速与名义GDP的匹配,在PPI上行的背景下央行的信贷增速目标反而可能进行必要的上调。在中国经济处于复苏后期和海外仍处货币宽松环境的背景下,经济基本面的表现并未走弱,且下游企业受到原材料涨价压力的持续性仍有争议。

在此前的调整后,A股市场对信贷、经济基本面和热门公司估值的看法可能过度悲观。上周金融数据的公布有利于悲观预期的修正,但市场的情绪面存在一定惯性,悲观预期的修正过程可能将伴随市场的震荡,因此或较为缓慢。

配置建议

在前期的剧烈风格切换后,对短期市场偏中性的观点下,建议维持成长与价值行业相对均衡的配置策略,其中重点关注成长股中业绩增长确定性较强的医疗、服务消费、新能源等领域;以及价值股中供需错配现象可能会持续的铜、钢铁、化工、农产品,和防御性凸显的金融与地产行业龙头。

对于债券市场,5月以来资金面依旧持续宽松,这超出了我们的预期以及市场的预期,这可能是由于利率债供给、政策呵护、机构欠配、股债对比等多方面因素共同造成的,而不是单独某一个因素,这可能也告诉我们,资金面难以预测,而只能适应。而当前基本面短期来看还是对债券偏利空的,我们仍旧维持5月利率震荡偏上行的观点,尤其是当资金利率回归历史均值时。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。