2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

我理想中的基金均衡投资风格指的是基金(或一组基金整体)与多数基金整体的表现相关性强,在下跌中与整体相仿,在经历了震荡市以及上涨周期后,相较多数基金整体有超额收益,在股票型基金中,能拿到良好的四分位业绩评价。

1.从行业、风格、市值上看均衡

要实现基金的均衡投资,我们就要容纳尽可能多的行业、风格与策略,坚持寻找投资理念差异化,但投资都长期可靠、业绩在未来有持续性的基金经理。

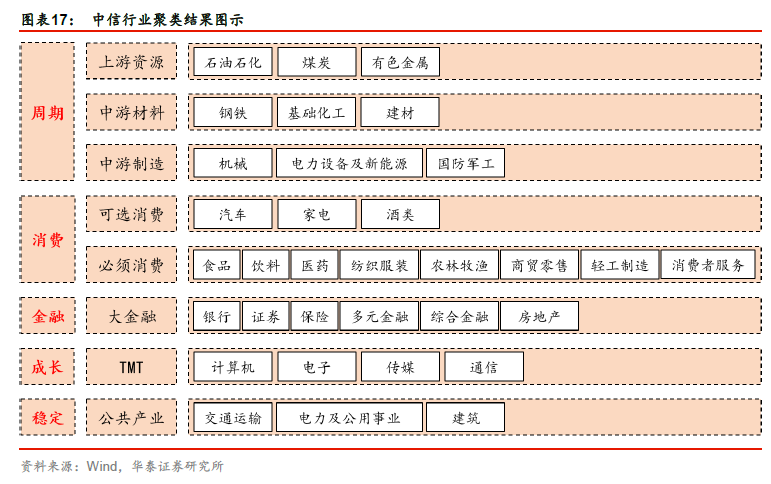

在具体的分类上,细分行业可能还有出入,比如畜牧养殖有时周期性强于消费属性

容纳较多的行业,并不是说28个申万一级行业都要无差别纳入。从行业的划分来看,大致可分为医药消费、金融地产、工业周期、科技成长、稳定综合等五大风格。在不同的经济周期、产业周期、科技周期以及财政货币政策的影响下,五大行业都各自会有阶段性的表现。

过去一年半的三大风格轮动

如果对上述五大行业从市盈率、市净率、预期净利润增速、净资产收益率、分红率等定量指标来进行划分,则大致又可以分为价值风格、成长风格、质量风格。其中,价值风格突出低市盈率、市净率、高股息率的特征;成长风格突出高净利润增速、高市盈率;质量风格则突出高而稳定的净资产收益率。

上市公司的市值有大有小,根据市值还可以划分为超大盘、大盘、中盘、小盘。从规模指数来看,超大盘大致在中证100指数成分股中,大盘有时可以与超大盘一道,用沪深300指数成分股来概括。中盘大致以中证500指数成分股来界定比较合适,小盘则包含了中证1000以及其他没有被规模指数收录的公司。

当然,以上的划分并不十分严谨。中证500指数的成分股会有一些进入到沪深300,沪深300的尾部成分股也会退回中证500。伴随着时间的推移,上市公司自身有成长,市值的起落变化,也会影响相关的判定。总之,大盘与中盘之间,中盘与小盘之间是存在一个模糊边界的。

2.从基金经理的风格上看均衡

我们在选择主动型基金时,仅仅知道了股票的各种风格还不够,还得考察基金经理的投资风格。基金经理的投资风格就更多了,每一位基金经理都是与众不同的,即便是持股高度相似的基金经理,对于一些投资问题的回答也会不一样。

持股集中度、换手率、仓位变化、行业与市值偏好等变量,都可以用来刻画基金经理的投资风格。

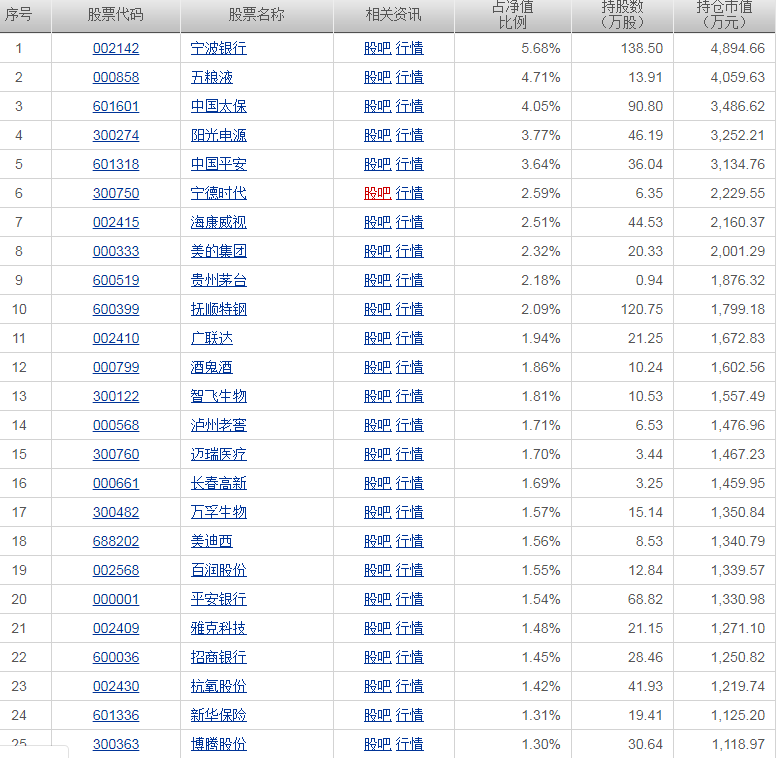

一份相对均衡的基金重仓股名单

适中的持股集中度X适中的行业配置数量X中低换手率,大致最符合我们对行业均衡投资风格的期待。比如,在中低换手率的前提下,组合当中金融地产配置20%,医药消费配置35%,工业周期配置20%,TMT科技成长配置配置15%,其他不便于归类的公司配置10%,我们则可以认为这大致是一个行业配置均衡的基金。

最新一期基金定期报告呈现出均衡风格的基金,其背后的投资逻辑不一定相同。比如,有的基金经理是长期行业布局均衡且基本不换,依靠出色的个股选择能力来获得超额收益;有的基金经理长期布局均衡但喜欢做性价比投资,对于估值显著变贵的行业与公司或进行减持,会不断换入新的上涨潜力股与潜力行业;还有的基金经理看起来当前的布局也算均衡,但他上个季度的风格可能不是如此,他可能做了风格或行业的轮动投资。这些投资上的差异,需要基金投资者去自行甄别。

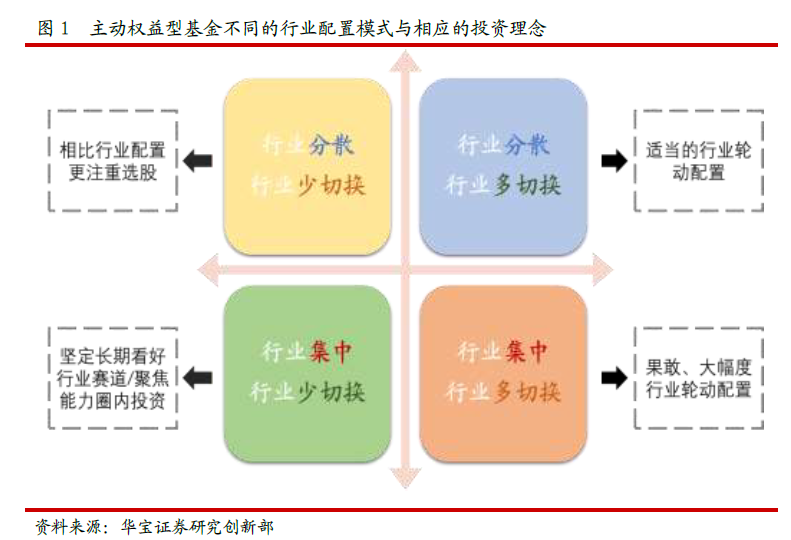

行业集中度X切换度视角下的基金经理分类

如果要概括更多的基金经理投资风格,我们可以先从持股周期上,将其划分为长期持股,享受公司发展成长型的基金经理;短期持股,交易频繁,主要收割估值提升的镰刀型基金经理。从公司估值、景气度情况、ROE高低等组合的角度,可以划分深度价值且逆向投资型的基金经理、坚守优质公司岿然不动型的基金经理、埋伏冷门黑马股等待业绩反转的基金经理、专注景气度趋势的价值投机型基金经理……

能够刻画基金经理投资风格、策略的标准有很多,想进一步细致地了解基金经理的投资风格、策略,需要结合基金定期报告、媒体访谈来做定性分析。每个人有稳定的性格,但每个人也都有多面性的特征,有的青年基金经理随着投资阅历的增长,未来还会有投资上的变化,这些都需要我们去时时动态追踪。

谈了上市公司的一些风格划分,谈了基金经理的投资理念、投资策略划分,我们在构建基金组合时,参照自己对标的基准,在保证组合构建完成后,组合持股整体均衡的前提下,让组合内的基金经理也各有特色,这样就能大致构建起一个相对均衡化的基金组合了。

3.均衡投资,千人千面

基金投资的均衡化不等于我全都要,不等于能把握市场上的所有行情与投资主题。从后视镜里看,如果对标沪深300指数,均衡风格的基金投资,能够保持很高的沪深300季度胜率,在投资回撤的控制上,也不应该极大偏离沪深300指数。

一个后视镜里的均衡化组合

每一位投资者对于心中的均衡都可以有自己的答案,一旦找到了均衡的基金投资方式,投资者应该具有各种行情的全天候适应能力。在进行增量资金的安排时,愿意按照组合原定的设计来随时买入,而不必纠结于市场的短期风格。在面对投资回撤时,能够坦然接受,不会因为一时间的回撤就惶惶不安,动摇对基金经理的信心。

公募基金的数量如此之多,做一个自己愿意长期跟随的均衡化基金组合,我相信一千位读者有一千个哈姆雷特。放下一个月、一个季度的投资比较,不过度追求最优解,与自己研究过且信赖的人同行,以实现自己的目标收益率为出发点,很多眼前看起来次优的选择,长期看也是很棒的选择。

我们很容易把眼前的极其优秀外推为长期的优秀,而对真正长期的优秀重视不够,因为很多长期的优秀都在前20-30%的区间里,永不极致化。投资是短期争先更重要还是争长期的绵延不绝更重要呢?从人生和家庭的高度看,显然是后者更重要。