2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

记者|齐永超

受盐湖提锂、汽车产业格局变化带来锂电池高景气周期等多个因素驱动,锂电池板块近期强势上涨。研究机构认为,目前锂电材料各环节的龙头企业基本都处于满产状态,“全产业链需求高速增长的确定性越来越强,下半年景气度将进一步提升。”而在“锂电池”产业链景气持续高涨下,市场资金也在积极布局,除了公募基金在大量持仓外,风险偏好较高的杠杆资金也在积极加仓。

新能源汽车行业景气高涨

锂电池产业空间提升

5月19日,锂电池板块大涨近3%,其中,板块内有逾10只股涨停,如沧州明珠、天际股份、长园集团、中国长城等,另有多股涨幅超过10%,如合纵科技、星源材质、科恒股份等(见图1)。

图1 锂电池涨幅榜

数据来源:Wind

锂电池板块19日的强势表现,既有短期消息的刺激,也有产业格局变化带来的锂电池中长期高景气度的提振。特别是《建设世界级盐湖产业基地行动方案》初稿近日出炉,成为盐湖提锂相关公司强势爆发的导火索,在盐湖提锂概念股中,蓝晓科技、久吾高科、西藏城投等公司近两个交易日涨幅均超过了15%。

锂电池概念股表现强势不仅仅是在近期,其二季度以来一直处在领跑梯队。据中信锂电池行业指数显示,该指数4月1日还报收3317点,目前已上涨至3755点,累计涨幅达13%,而同期上证指数只上涨了2%。统计数据还显示,在Wind逾70只锂电池概念股中,包括蓝晓科技、天际股份、天赐材料等在内的16只标的公司二季度以来涨幅均超过了30%,特别是蓝晓科技、天际股份、天赐材料、中伟股份的涨幅甚至超过了50%。在锂电池概念股强势表现的背后,应与该板块相关公司基本面的大幅向好不无关系的,统计数据显示,在70只锂电池概念股中,有67家公司今年一季度业绩实现了同比增长,占比达90%(见表1)。

表1 部分锂电池概念股一季度业绩和二季度表现情况

数据来源:Wind

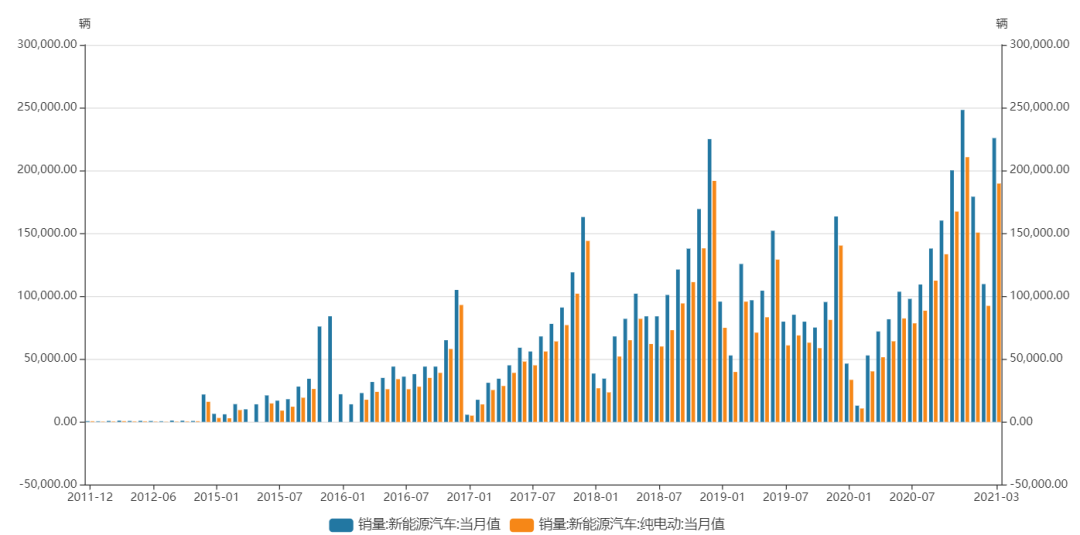

除了基本面因素,锂电池概念股强势的原因还离不开行业景气度向好的助力。从新能源汽车以及锂电池行业格局来看,随着新能源汽车销量不断增加、行业渗透率不断提升,动力电池装机量得到显著增长。而事实上,近年以来,新能源汽车销量确实保持了强劲增长势头。Wind数据统计显示,今年4月份,新能源车实现销量为20.6万辆,纯电动车销量为17.1万辆,两者继续创出近年以来月度销量高位(见图2)。

图2 新能源汽车月度销量

数据来源:Wind

在新能源汽车销量增长下,动力电池装机量也得到了大幅增长。数据显示,今年4月,动力电池装机量达8.4GWh,同比增长134%;1~4月累计装机量31.6GWh,同比增长241%。兴业证券认为,“2021年是国内、海外新能源汽车市场需求共振的大年,优质车型快速集中上市,驱动私人消费持续放量。预计国内新能源汽车销量达245万辆,对应动力锂电需求量超140Gwh,同比增长120%。”在该行业景气背景下,其表示将“持续看好新能源汽车放量带动中游锂电需求强劲增长。”

开源证券刘强也认为,受多重因素驱动,新能源车以及产业链在下半年均将呈现出较好的投资机会。其表示,“下半年行业供需格局持续向好,优质龙头及相关产业链价值凸显:需求端:新能车、电动自行车、储能共振向上。全球“碳中和”背景下,新能源车渗透率加速提升、风光上网标配储能等成为锂电池需求的重磅主力……2021年半年锂电材料各环节的龙头企业基本都处于满产状态,全产业链需求高速增长的确定性越来越强,下半年景气度将进一步提升。”

在具体细分领域,刘强圈定了以下具体的投资方向,磷酸铁锂正极、电解液环节在2019~2020年上半年已经经历行业洗牌,集中度已明显提升,龙头企业深度绑定锂电厂,竞争力不断加强。三元正极方面,高镍化趋势越来越明显,龙头企业将享受技术溢价,可关注周期性环节尤其是上游原料景气度持续提升带来的弹性机会。负极方面,在当前头部企业供不应求的状态下,扩产速度及产业链配套能力成为负极企业的短期核心竞争力,可关注二线负极厂加速扩产带来的业绩弹性。

顶流基金经理刘格菘多只产品长期重仓亿纬锂能

在目前多国已经明确禁售传统燃油车的背景下,新能源汽车行业正在迎来巨大发展空间,部分基金经理早已“前瞻性”的对相关公司进行了布局,如广发基金的顶流基金经理刘格菘就是典型代表之一。

据亿纬锂能今年一季度披露的前十大流通股股东名单显示,刘格菘掌舵(或参与管理)多只基金现身其中,如广发科技先锋混合型证券投资基金一季度持仓亿纬锂能2474.5513万股,位列第四大流通股东;广发双擎升级混合型证券投资基金位列亿纬锂能第六大流通股东,持股数量为1855.297万股。另外,广发小盘成长混合型证券投资基金(LOF)、广发创新升级灵活配置混合基金分别持仓1557.9103万股、1442.3558万股,位居第七、第八大流通股股东。

《红周刊》记者注意到,刘格菘早在此前就已进入亿纬锂能前十大流通股股东队列。如广发科技先锋曾在2020一季度新进成为其前十大流通股股东;广发双擎升级进入亿纬锂能前十大流通股股东的时间则为2019年四季度。另外,广发小盘成长、广发创新升级新进入亿纬锂能前十大流通股股东的时间均为2019年三季度。2019年四季度以来,亿纬锂能股价至今涨幅已超过5倍,这让刘格菘的持仓实现了巨大浮盈。

值得一提的是,今年一季度,以上4只基金均有一定减仓动作,但从这4只基金一季度的“前十大重仓股”来看,亿纬锂能依然位列其中。在持仓股数最多的广发科技先锋基金前十大重仓股中,亿纬锂能还位列第三位。

表2 广发科技先锋基金一季度十大重仓股

数据来源:Wind

数据来源:Wind杠杆资金持续加仓

宁德时代、赣锋锂业等多股被买超10亿元

除了机构资金的看好,风险偏好较高的杠杆资金也在加仓锂电池公司。统计数据显示,二季度以来,杠杆资金净买入锂电板块金额近70亿元,占据杠杆资金二季度以来总净买入金额达3成。截至5月18日最新披露的融资盘数据显示,杠杆资金二季度以来净买入赣锋锂业、华友钴业、宁德时代均超过10亿元,净买入格林美、天齐锂业、比亚迪均超过5亿元。此外,西部矿业、天赐材料等多股获杠杆资金净买入金额也均超过亿元(见表3)。

表3 二季度以来杠杆资金加持金额居前公司

数据来源:Wind

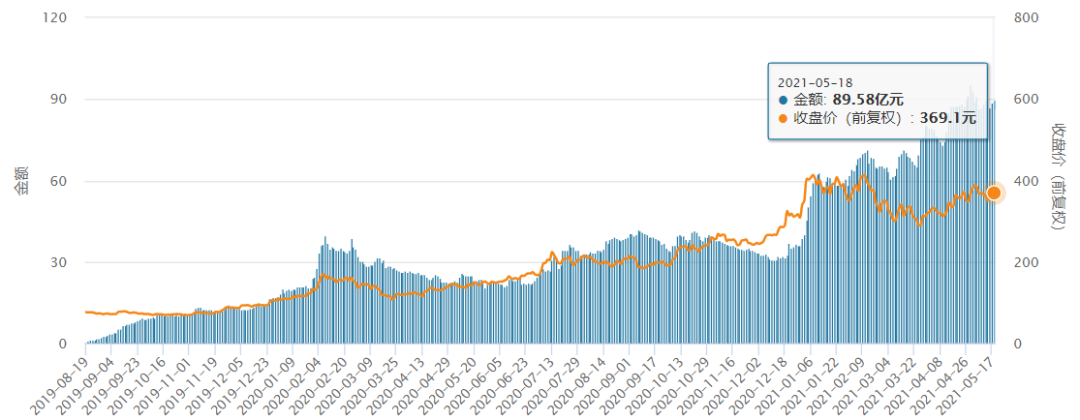

若从杠杆资金“抱团持仓”角度看,杠杆资金持仓宁德时代、比亚迪、天齐锂业居前,三者最新融资余额分别为89.58亿元、77.25亿元与45.52亿元。值得一提的是,对于宁德时代,杠杆资金近年来一直保持着持续加仓状态,尤其在今年,加仓速度有明显提升。去年年底时,宁德时代融资余额仅为40亿元,而如今已增至90亿元,增幅超过100%(见图3)。

图3 宁德时代融资余额

数据来源:Wind

整体来看,在锂电池公司中,杠杆资金对大市值、抱团股更为聚焦,这意味着或许在锂电池未来的行情演绎中,锂电池板块的核心资产将会继续保持相对明显的竞争优势。