【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

五月的资本市场似乎缺少一点方向。

前期市场整体的估值修复已经接近尾声,然而下一阶段的投资主线依然并不清晰。市场对疫情防控和流动性宽松较为乐观,却对A股的供需平衡恶化和海外经济衰退风险定价不足。

那么,在整体市场难以出现大行情的情况下,哪些行业能够脱颖而出,自然就与其景气度,尤其是可以持续的景气度息息相关。

从近期市场关注度较高的二十个行业中,国泰君安策略团队分别用行业景气的改善程度以及板块的性价比两个维度进行比较,最终筛选出十个景气度改善趋势明显、性价比也比较高的行业供投资者参考。

01

受益于刺激政策

水泥、基建建设

受益于刺激政策的高景气行业包括工程机械、水泥、基建建设和券商。

# 工程机械

基建产业链回暖,4月挖机销量同比增长60%,部分地区水泥出货率超过100%。

▼ 4月挖掘机增速反弹至60%

数据来源:Wind,国泰君安证券研究

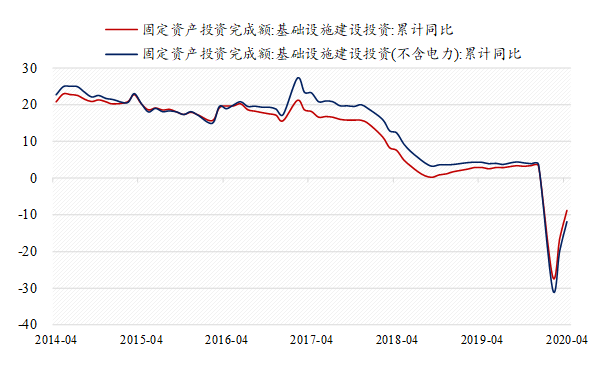

1-4月基建投资增速较1-3月回升8个百分点。

▼ 4月基建投资增速显著回暖

数据来源:Wind,国泰君安证券研究

数据来源:Wind,国泰君安证券研究展望全年,当前一线龙头三一、恒立PE、PB分位数不低(周期行业景气时PE分位数往往较低),估值溢价已经充分,全年上行空间有限,但考虑行业集中度高且仍在提升、ROE维持高位的工程机械板块具有稀缺性,安全边际较高。

▼ 工程机械行业重点标的盈利普遍上修

数据来源:Wind,国泰君安证券研究,一致预期上修为5月15日较2019年12月31日的近90日一致预期变化幅度

# 水泥

4月水泥产量同比增长3.8%,价格企稳回升,实现量价齐升。

▼ 4月水泥产量增速转正

数据来源:Wind,国泰君安证券研究

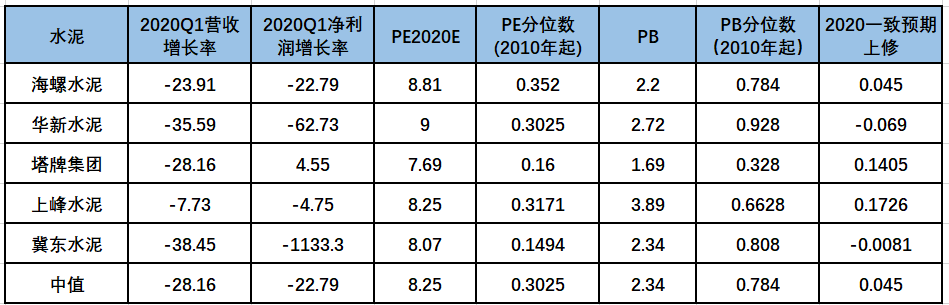

展望2季度,水泥有望保持强势,全年仍有较大向上空间。

▼ 水泥行业重点标的盈利普遍上修

数据来源:Wind,国泰君安证券研究

# 基建建设

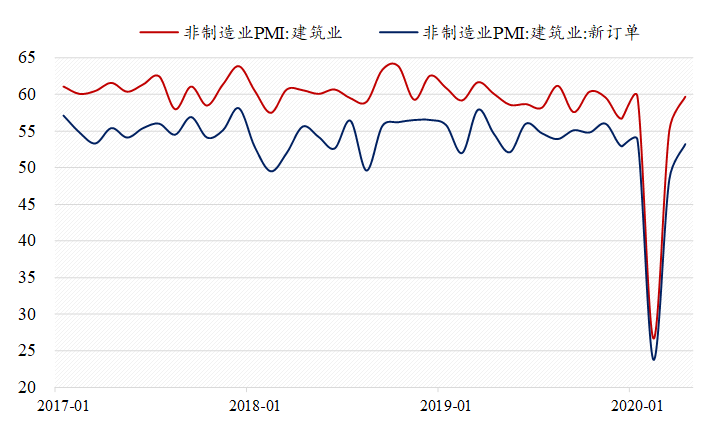

4月建筑业PMI回升至59.7,连续2个月高于55。

▼ 4月建筑业PMI升至59.7

数据来源:Wind,国泰君安证券研究

三大建筑央企中国建筑、中国电建、中国中冶4月国内基建订单同比增长35%、36%和19%,增速均连续2个月环比显著回升。

▼ 4月建筑央企国内基建订单增速显著回升

从估值性价比来看,基建和基建设计PE和PB分位数均较低,PE绝对水平也较低,较工程机械和水泥具有一定优势。

▼ 基建和基建设计行业

重点标的估值处于历史底部

数据来源:Wind,国泰君安证券研究

# 券商

证券行业景气回升,4月证券市场融资回暖,5月A股交易量回升。

▼ 5月日均成交额同比增速显著回升

数据来源:Wind,国泰君安证券研究

政策支持叠加低利率环境下,券商2020年景气度有望维持较高水平。

▼ 证券行业重点标的盈利普遍上修

数据来源:Wind,国泰君安证券研究

综合行业景气趋势和估值吸引力,建议关注水泥、基建建设。

02

受益于疫情带来的变化

游戏、数据中心

受益于疫情带来的诸多变化的行业包括血液制品、游戏、数据中心、大众食品。

# 血液制品

尽管血液制品重点标的估值水平不低,但考虑到行业壁垒较高,且成长空间较大,估值溢价合理。结构上看,二线龙头估值提升空间更大。

▼ 血液制品行业重点标的盈利小幅下修

数据来源:Wind,国泰君安证券研究

# 游戏

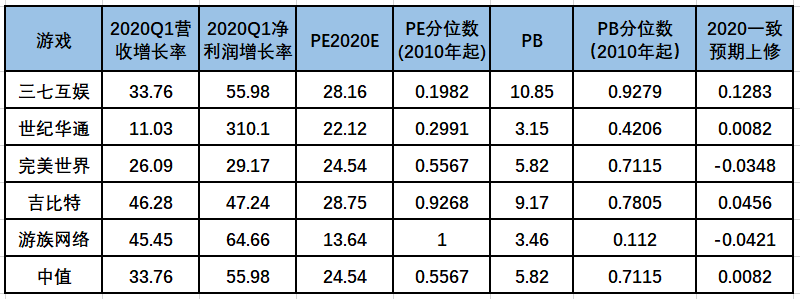

游戏行业估值性价比较高,全年看仍有向上空间。

从行业景气周期看,5G在2020-2021年处于加速建设期,5G手机渗透率提升将对游戏行业景气度有正面影响。

▼ 游戏行业重点标的Q1盈利大幅增长

数据来源:Wind,国泰君安证券研究

# 数据中心

作为同时受益于疫情(流量爆发)与新基建(数据中心+5G)的板块,数据中心产业链是2020年以来,科技板块中最抗跌的领域。

长期看,流量提升具有持续性。OVUM预计到2023年,数据中心光模块总体市场规模将近48亿美元,2019-2023年复合增长率达17.7%。

▼ 2020年以来移动流量继续高速增长

数据来源:Wind,工信部,国泰君安证券研究

估值上看,当前数据中心板块PE分位数处于中枢附近,但PE绝对水平较高,存在一定调整压力。

▼ 数据中心相关行业

重点标的盈利小幅下修

数据来源:Wind,国泰君安证券研究

# 大众食品

短期高景气的长期优质赛道。

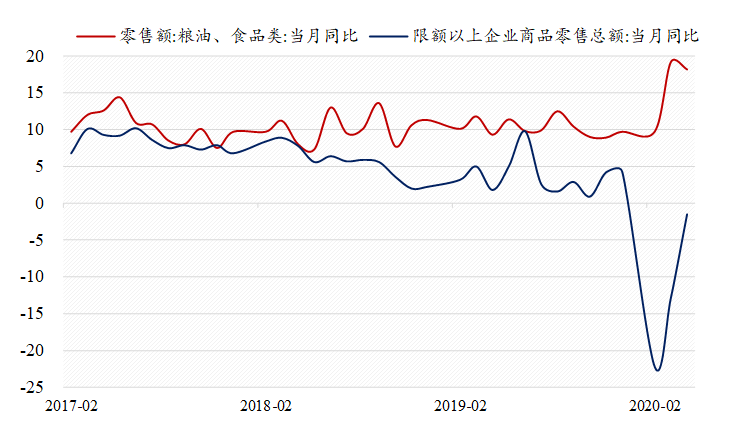

▼ 2020年以来食品销售额

增速显著提升

数据来源:Wind,国泰君安证券研究

从估值看,大众食品行业估值处于历史高位。

短期看,北上资金流入可能放缓,大众食品龙头涨幅较大,存在一定调整压力。全年看估值切换下,绝对收益确定性较强。

▼ 大众食品行业重点标的估值

处于历史高位

数据来源:Wind,国泰君安证券研究

综合行业景气趋势和估值吸引力,建议关注游戏、数据中心。

03

疫情冲击最大

家电、消费电子

疫情冲击大的行业包括家电、白酒、汽车、消费电子。

# 家电

行业二季度显著复苏。考虑到各地方积极推出促进消费政策,国内居民存款增加,消费者信心较好,家电行业快速改善具有较高确定性。

估值方面,家电龙头的PB分位数明显低于食品饮料、机械等龙头,而行业格局上家电龙头优势并不弱,因此长期性价比较高。

▼ 家电行业重点标的盈利下修明显

数据来源:Wind,国泰君安证券研究

# 白酒

龙头表现显著领先于行业。全行业看,二季度盈利有望明显复苏。但全年一致预期仍较年初下修近10%。在可选消费一季度受较大冲击的情况下,白酒龙头盈利仍稳健增长。

尽管估值上看,白酒PB分位数较高,向上空间有限。但考虑到白酒龙头的稀缺性及增长确定性,估值切换下全年绝对收益较确定。

▼ 白酒行业重点标的盈利普遍下修

数据来源:Wind,国泰君安证券研究

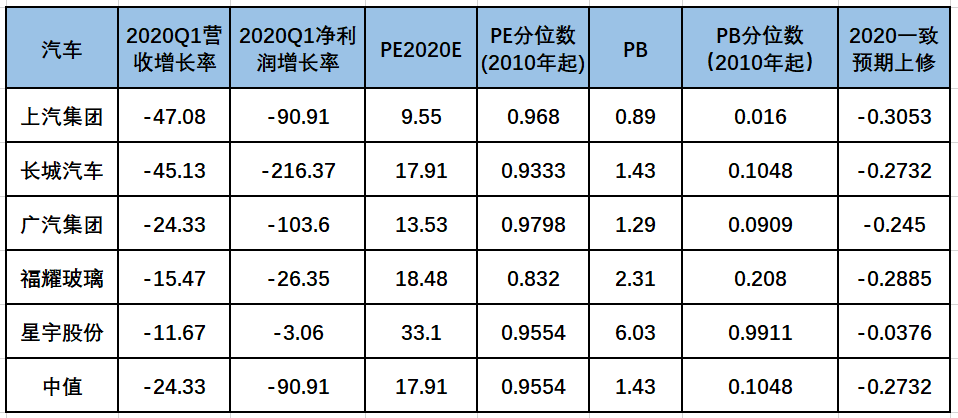

# 汽车

二季度需求显著改善,复苏有望贯穿全年。但由于汽车零部件行业对海外市场依赖程度较大,盈利仍存在不确定性。

▼ 4月汽车销量大幅回暖

数据来源:Wind,产业在线,国泰君安证券研究

性价比上看,考虑到行业PB接近历史底部,2019年行业大周期底部确立,消费促进政策效果逐步显现,需关注新产品周期较强的整车龙头,以及竞争优势显著的零部件龙头。

▼ 汽车行业重点标的盈利大幅下修

数据来源:Wind,国泰君安证券研究

# 消费电子

二季度国内需求显著改善,但海外不确定性仍大。

▼ 4月国内智能手机出货量

增速显著回暖

数据来源:Wind,国泰君安证券研究

更长视角来看,国内5G建设速度有望超预期,换机潮预期有望升温,海外疫情影响上半年有望充分体现,全球换机潮只会迟到不会缺席。

板块PB分位数仍低于50%,性价比在科技板块中具有优势。

▼ 消费电子行业重点标的Q1盈利表现较好

数据来源:Wind,国泰君安证券研究

综合行业景气趋势和估值吸引力,建议关注家电、消费电子。

04

高景气

新能源、信息安全

高景气的行业包括新能源、半导体、信息安全、养殖。

# 新能源

光伏行业海外占比高,盈利下行压力大,但风电受益于抢装潮,确定性较强。

▼ 新能源行业重点标的

Q1盈利表现较好

数据来源:Wind,国泰君安证券研究

# 半导体

2020年3月全球半导体销售额同比增长6.9%,增速继续提升,反映半导体行业处于复苏周期早期。

▼ 2020年以来全球半导体销售额

增速快速回升

数据来源:Wind,国泰君安证券研究

数据来源:Wind,国泰君安证券研究国内方面,在美国对华为限制加剧下,半导体行业国产化进度有望加快,提升国内行业景气度。

性价比上来看,半导体整体估值较高,但考虑到全行业处于发展红利期,可关注估值相对合理的细分龙头。

▼ 半导体行业重点标的估值

处于历史高位

数据来源:Wind,国泰君安证券研究

# 信息安全

从盈利节奏看,尽管信息安全一季度盈利下滑显著,但当前对2020年盈利下修幅度有限,全年业绩有望稳健增长。

性价比上看,虽然信息安全龙头估值处于中枢以上,但信息安全龙头较医疗信息化、金融信息化、SaaS等细分龙头性价比仍有优势。

▼ 信息安全行业重点标的

盈利修正幅度较小

数据来源:Wind,国泰君安证券研究

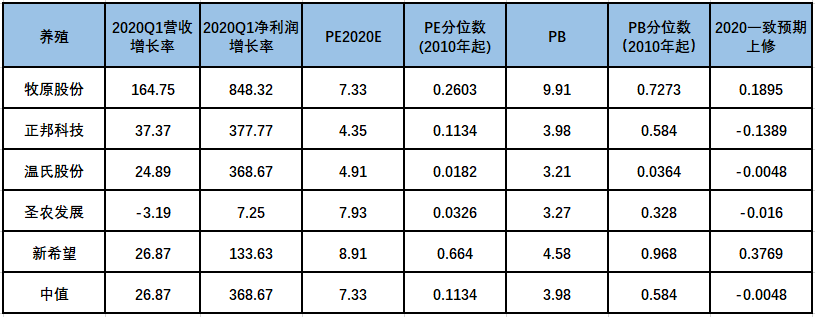

# 养殖业

产品价格快速下滑,截止5月中旬,生猪价格较2月中旬下跌约25%,白羽肉苗鸡价格从4月初下跌78%。

▼ 3月以来生猪价格快速下跌

数据来源:Wind,国泰君安证券研究

考虑到非洲猪瘟和新冠疫情的影响,年内生猪供应仍偏紧,猪价有望维持高位震荡。

▼ 养殖行业重点标的

Q1盈利表现较好

数据来源:Wind,国泰君安证券研究

综合行业景气趋势和估值吸引力,建议关注新能源、信息安全。

05

盈利韧性强

环保、军工

盈利韧性强的行业包括电力、环保、军工、农药。

# 电力

火电盈利向上弹性大,水电盈利稳健。考虑到电力估值和股息率优势显著,2020年行业有望稳步上行。

▼ 电力行业重点标的

估值处于历史低位

数据来源:Wind,国泰君安证券研究

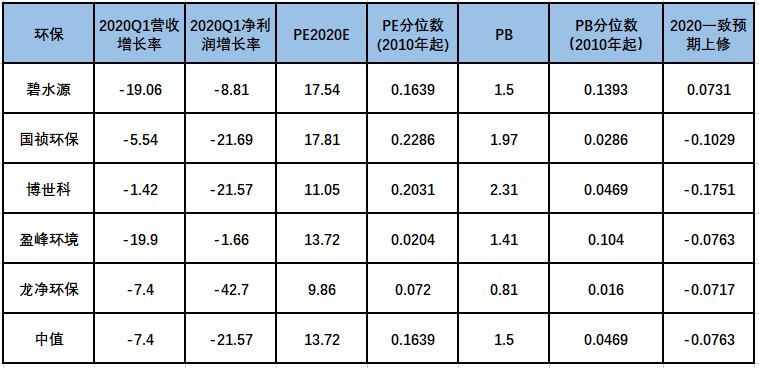

# 环保

行业景气改善明显。环保行业PB、PE处于历史低位,性价比明显,在经过连续2年跑输大盘后,环保有望出现贯穿全年的上升行情。

▼ 环保行业重点标的

估值处于历史低位

数据来源:Wind,国泰君安证券研究

# 军工

行业景气度较高。2020年为“十三五”末年,盈利增速确定性较高。估值方面,与TMT板块相比,军工板块PE较低,具有较高的性价比。

▼ 军工行业重点标的Q1盈利表现较好

数据来源:Wind,国泰君安证券研究

# 农药

农药行业一季度盈利韧性较强,盈利增速在化工板块中领先。展望二季度,全球蝗灾有望对股价形成正面催化。

估值角度,行业PE和PB低于历史中枢,性价比较高,扬农化工等一线标的的行情有望向二线龙头扩散。

▼ 农药行业重点标的

Q1盈利表现较好

数据来源:Wind,国泰君安证券研究

综合行业景气趋势和估值吸引力,建议关注环保、军工。

06

低估值+稳盈利

精选10大行业

结合上述判断,参考我们先前的深度报告。

受益于政策的行业中,选择水泥、基建建设;

受益于疫情的行业中,选择游戏、数据中心;

疫情冲击大的行业中,选择家电、消费电子;

高景气的行业中,选择新能源、信息安全;

盈利韧性强的行业中,选择环保、军工。

1、水泥:短期看景气,中期看格局。4月以来水泥行业产量和价格迅速恢复,龙头公司上半年即可实现累计同比正增长。中期看矿山治理加速,水泥龙头资源优势进一步巩固,水泥的估值、盈利确定性在周期板块具有优势。

2、基建建设:盈利弹性与安全边际兼具。基本面看,2020年基建投资增速有望达10%,基建央企4月订单同比增长较快,“十四五”初年项目落地加速(基建设计受益更明显)。估值方面,基建建设板块估值处于历史最低位,安全边际突出。

3、游戏:短期受疫情催化,中期看5G落地。2018年底版号放开后游戏行业景气进入长上行周期,疫情提高居民居家时间,游戏板块Q1盈利大幅增长。中期看,5G提升游戏体验,打开行业成长空间。估值方面,游戏在TMT板块中性价比较高。

4、数据中心:短期确定性与长期成长空间兼具。短期看,疫情加速在线教育、在线办公渗透率提升,数据中心景气度较高。中期看,5G加速建设,中外云计算巨头加快数据中心建设,新基建政策支持下,行业高成长持续性较强。

5、家电:短期基本面修复力度大,长期具有稀缺性。Q2家电需求修复明显,“618”表现超预期有望成为板块催化。长期看家电格局良好,估值较低,具有全球竞争力,对机构投资者来说稀缺性较高。

6、消费电子:需求只会迟到不会缺席,复苏节奏改变趋势不变。Q1业绩显示龙头优势进一步扩大,行业格局优化。尽管Q2业绩存在不确定性,但2020-2021年为国内5G建设高峰,海外5G同样稳步推进,换机潮不会缺席,部分零组件单机价值提升逻辑不变,疫情后行业景气上行仍将继续。

7、新能源:光伏看格局,风电看抢装。光伏产业链价格仍持续下行,考虑到行业格局清晰,价格下行加快平价上网进程(不应仅解读为利空),行业估值较低,关注战略布局机会。风电抢装潮下2020-2021年盈利确定性较高,当前行业估值较低,龙头公司性价比突出。

8、信息安全:政策打开市场空间,加速行业集中。信息安全Q1受疫情影响大,但全年看Q4盈利占比高,盈利影响有限。等保2.0政策提升行业空间约50%,且安全标准的提高有利于龙头公司提升份额。信创加快推进,信息安全高景气可持续。

9、环保:把握困境反转机会。环保行业连续2年跑输指数,估值处于历史底部。行业具有刚需属性,Q1盈利增速高于全市场平均水平,现金流改善明显,行业拐点出现。在新基建加速推进、融资环境改善、融资成本下降、垃圾分类与环保立法政策支持等影响下,基本面有望持续改善。

10、军工:短期盈利确定性高,事件催化提升长期景气。军改影响消除后,行业订单快速落地,2020年为“十三五”末年,盈利增速确定性较高。行业股权激励和资产证券化推进加快,装备列装稳步推进,大国博弈下军费有望稳健增长,行业成长空间较大。估值方面,军工行业估值与科技板块相比具有较高性价比。

以上内容节选自国泰君安证券已经发布的研究报告及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

李少君(分析师) 证书编号 S0880517030001

程越楷(分析师) 证书编号 S0880119090011

陈显顺(分析师) 证书编号 S0880519080006