2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

摘要

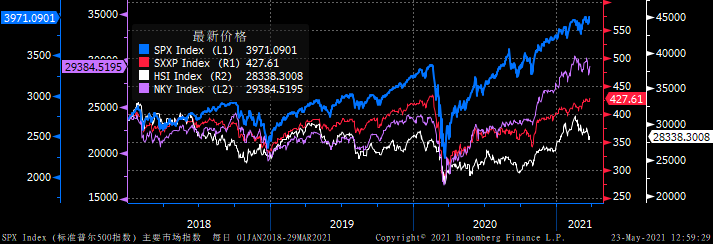

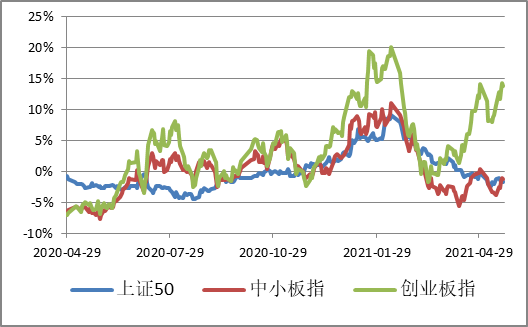

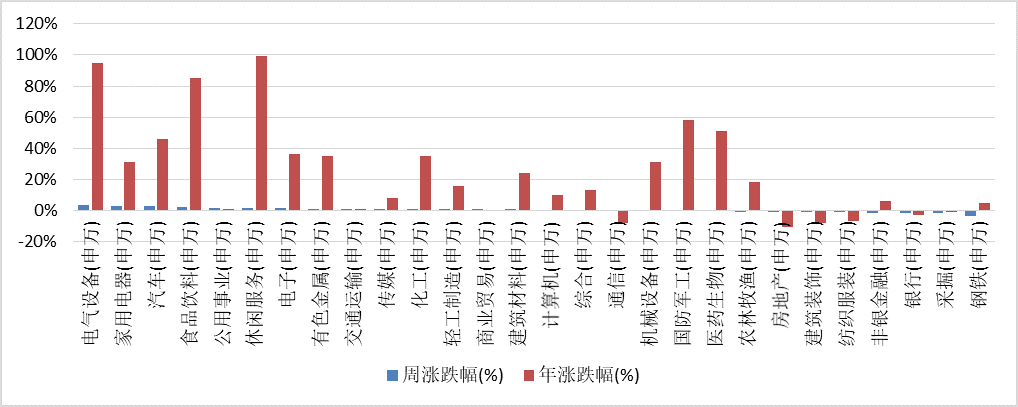

【上周复盘】上证指数上涨2.09%,深证成指上涨1.97%,创业板指上涨4.24%,周表现较好的行业为医药、食品饮料、非银行金融、计算机。恒生指数周跌0.4%,标普500指数周跌1.39%,欧洲斯托克600周跌0.54%,日经指数周跌4.34%。

【近期观点】上周市场整体震荡整理,国内政策短期没有急转弯的需要,有助于改善流动性的预期,但目前不具备春节前抱团大涨的基础。我们认为,短期事件不改变盈利上行阶段的扩散进程,中小市值中受益本轮周期上行业绩增长有较大弹性、估值合理的标的仍会有相对较强的表现。

【中长期观点】中长期基本面依旧向好且超此前预期。我们倾向于认为当前市场风险已逐步释放,对后市维持乐观。宏观经济仍在持续恢复,需更加关注公司估值与长期业绩增速匹配度。

【行业配置】依旧建议均衡配置。重点关注保险、银行等低估值行业;自动化、汽车零部件、工程机械等偏中游制造类行业;中长期看好新能源车、面板及军工等行业。

【风险提示】经济复苏后需观察疫苗带来的刺激作用以及海外疫情发展情况,若不及预期,可能对市场带来冲击。

【事件点评】“国务院总理李克强5月19日主持召开国务院常务会议,部署做好大宗商品保供稳价工作,保持经济平稳运行。”

我们认为,中央对大宗商品价格上行的潜在不利影响有所关注,但决策层关注的重心是中长期经济实际复苏情况。政策短期没有收紧的必要,不必担心流动性急转弯。

【宏观经济】我们判断企业盈利持续修复,今年或有较高增长。预计2021年全A业绩增速在20%左右。

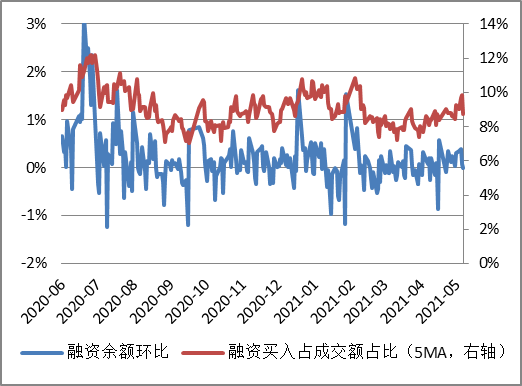

【流动性观察】2021年确定性收紧但节奏较为平缓,上周央行公开市场操作净回笼100亿。南下资金净流入95.09亿元,北上资金净流出212.29亿元。产业资本净减持52.01亿元。

【港股观察】上周港交所公告称,将提高主板IPO要求,最近一个财年股东应占盈利不低于3500万港元,前两个财年累计股东盈利不低于4500万港元,该要求将在2022年1月1日开始执行。当前时点我们依旧看好港股市场中长期投资机会,需警惕部分热门板块估值已经较高。

【海外观察】全球股票型基金流入降至126亿美元(vs. 上上周流入257亿美元)。北向资金日均流入1.6亿元,南向资金日均流入规模为50.7亿港元,进一步加速。

上周复盘

上证综指上周下跌0.11%,报收3486.56点,深成指上涨1.47%,报收14417.46点,创业板指上涨2.62%,报收3113.26点。两市日均成交额8195亿元,上上周为8256亿元,成交额较上上周下降。上周表现较好的行业为汽车、电力设备及新能源、家电、食品饮料。

近期观点

上周市场整体震荡整理。国际上,美联储会议纪要显示FOMC即将开始讨论退出QE,并且节奏较上一轮收流动性更快,市场对此反应偏中性。我们认为一方面美国4月就业数据反复,投资者认为FOMC未来不会进一步加快政策收紧的节奏;另一方面上半年市场已经对流动性的收紧预期有所反应,当前风险偏好有一定恢复。回到国内,4月经济数据印证了政治局会议关于经济恢复不均衡、基础不稳固的判断,政策短期没有急转弯的需要。这有助于改善流动性的预期,但目前从基本面和风险偏好角度看,不具备春节前抱团大涨的基础。我们认为,短期事件不改变盈利上行阶段的扩散进程,中小市值中受益本轮周期上行业绩增长有较大弹性、估值合理的标的仍会有相对较强的表现。

短期行业配置以景气度、政策导向为主:第一,估值景气匹配角度,全球通胀预期上行将持续推升有色、化工、机械等板块景气度;此外,电子等TMT板块景气度也有所上行。第二,政策导向角度,碳中和导向的顺周期以及光伏、风电、新能车等行业值得关注;科创方向关注人工智能、物联网、半导体等板块。事件上,近期集中的科技论坛和会议对TMT板块有一定催化,碳中和会议对顺周期有催化,但政策对大宗商品涨价的关注可能会抑制板块表现。

中长期观点

中长期基本面依旧向好且超此前预期。我们认为当前风险已逐步释放,对后市维持乐观,一是当前基本面表现情况不错,宏观经济仍在持续恢复,2021年全A增速预计会较高。二是市场当前结构化较为明显,仍有部分行业估值维持较低水平。但对全年流动性我们依旧维持谨慎,从历史看,流动性收缩会对估值产生较大压力。当前估值有所消化但整体仍偏高,我们更加关注公司估值与长期业绩增速匹配度。

行业配置

中长期依旧建议均衡配置。一是经济复苏已逐步强劲,当前宏观周期仍处于向上趋势,叠加2021年疫苗全球复苏共振在望,建议在组合中适当增加经济复苏进程中业绩弹性较大的标的,此类型行业大概率维持超额收益,配置保险、银行等低估值行业以及自动化、汽车零部件、工程机械等受益于全球经济复苏的偏中游制造类行业;二是中期看好受益于行业格局以及景气度仍较好的成长类子行业,如新能车、面板及军工等行业。

风险提示

经济复苏后续需观察疫苗带来的刺激作用以及海外疫情发展情况,若全球经济复苏力度不及预期,可能对市场带来冲击。

事件点评

国务院总理李克强5月19日主持召开国务院常务会议,部署做好大宗商品保供稳价工作,保持经济平稳运行。我们认为这意味着中央对大宗商品价格上行的潜在不利影响有所关注。但决策层关注的重心并非短期PPI的上行,而是中长期经济实际复苏情况。当前仍处在“经济恢复不均衡、基础不稳固”的阶段,政策短期没有收紧的必要。会议内容也更多是从保障供给、增强行业自律等方面去调控价格,不必担心流动性急转弯。

宏观经济

4月工业增加值两年复合增速6.8%,较3月上升0.6个百分点。但消费同比增速较3月下降2个百分点,统计局解读消费表现偏弱原因一是去年四月有报复性消费基数较高,二是今年部分消费需求在3月释放。数据本身偏弱,但我们认为消费仍是在波动中恢复。一是假期消费数据显示居民消费意愿不差;二是就业恢复带动居民收入增长,未来会拉动消费。

我们维持企业盈利持续修复,今年或有较高增长的判断。目前高频数据的走势较好,部分大宗品价格呈现淡季不淡的状态。预计2021年全A业绩增速在20%左右。

流动性观察

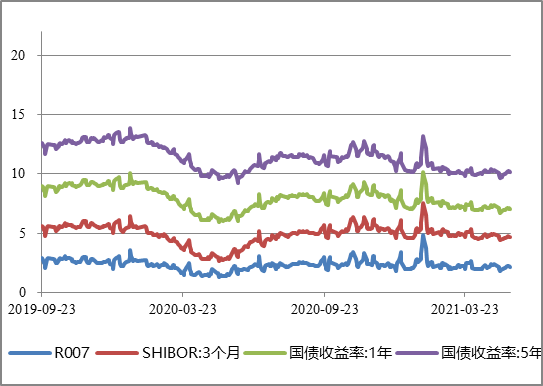

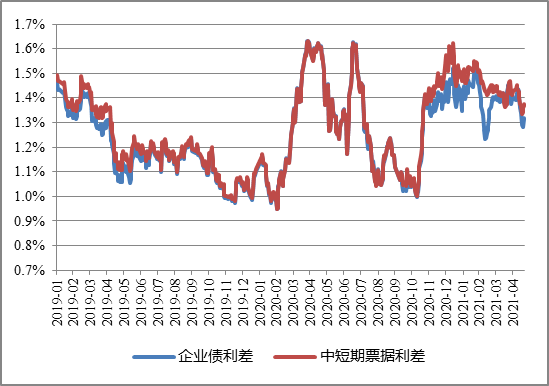

上周央行公开市场操作货币净回笼100亿。上周短端利率普遍下行,其中1天回购利率下降17.62bp至2.07%,7天回购利率下降7.59bp至2.16%;长端利率普遍下行,其中5年期国债利率下降6.72bp至2.9%,10年期国债利率下降6.48bp至3.1%。融资余额较上期增加171.33亿元,存量上升至15397.77亿元。沪股通资金净流入43.44亿元,深股通净流入51.65亿元,港股通资金净流出212.29亿元。产业资本净减持52.01亿元,其中电气设备、房地产净增持较多,而有色金属、医药生物净减持较多。

从宏观角度看,2021年确定性收紧但节奏较为平缓。此前央行已边际收紧资金利率,目前超额续作货币维持资金利率平稳。今年经济将持续向上,整体累计增速或大幅快于2020年,在这种情况下央行或逐步收紧流动性,叠加今年社融基数较高,社融增速大概率逐步向下。历史看这类环境并不利于市场估值表现,整体估值向下压力较大。

港股观察

上周恒生指数周涨1.54%。行业指数方面,恒生非必须性消费业(+5.49%)、医疗保健业(+5.31%)、资讯科技业(+4.67%)涨幅居前。恒生综合业(-0.39%)、金融业(-0.21%)、能源业(-0.07%)跌幅居前。

上周港交所公告称,将提高主板IPO要求,最近一个财年股东应占盈利不低于3500万港元,前两个财年累计股东盈利不低于4500万港元,该要求将在2022年1月1日开始执行。当前时点我们看好港股市场中长期投资机会。核心在于一是当前港股估值水位全球比较仍然具备吸引力,二是港交所年内优质IPO和回港二次上市的公司较多,从长期维度看港股市场资产的质量、成长性得到改善。风险方面,需警惕部分热门板块估值已经较高,在流动性边际收紧的背景下可能面临一定压力。

海外观察

上周标普500指数周跌0.43%,欧洲斯托克600周涨0.43%,日经指数周涨0.83%。

宏观数据方面,美国继续改善。美国5月Markit制造业PMI61.5,高于前值60.5和预期的60.2;服务业PMI70.1,同样高于前值64.7和预期的64.3。疫情进展方面,欧美持续改善。美国上周日均新增2.9万人(上上周3.5万人),继续回落;新增死亡552例(上上周620例)。欧洲各国同样好转,法国、德国、意大利和西班牙上周日均新增确诊分别降至1.1万人、0.86万人、0.56万人和0.47万人(上上周分别为1.4万人、1.1万人、0.8万人和0.56万人)。新兴市场中,印度好转,东南亚仍有压力,拉美有所恶化。

资金流向方面,全球股票型基金流入降至126亿美元(vs.上上周流入257亿美元)。分市场看,新兴市场录得18亿美元净流入,较上上周放缓(vs.上上周净流入48亿美元)。美股流入大幅回落至33亿美元(vs.上上周净流入126亿美元)。发达欧洲流入降至29.8亿美元(vs.上上周流入42.7亿美元)。日本股市上周流入升至28.4亿美元(vs.上上周净流入22.7亿美元)。海外资金继续流入中资股市场(H股+中概股),为连续第38周流入,但规模(2.7亿美元)较上上周4.6亿美元有所放缓。港股通北向资金日均流入1.6亿元(vs.上上周日均流入5.4亿元);南向资金日均流入规模为50.7亿港币(上上周日均流入34.5亿港元),进一步加速。

影响市场的主要指标跟踪

图1 | 各主要指数相对上证综指超额收益

图5|利率水平

银华基金研究部

本文数据来源:银华基金,Wind,Bloomberg;数据日期:2021.5.23。市场有风险,投资需谨慎。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品的法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。