今年不良资产规模将延续上升态势,在此背景下,银行不良资产全年处置规模有望进一步加大。

4月16日,中国东方资产管理股份有限公司(以下简称中国东方)在京发布《中国金融不良资产市场调查报告(2021)》(以下简称报告)。这是该报告自2008年首发以来,连续第十四年发布。

报告采用了问卷调查和数据分析相结合的实证研究方法,在数据挖掘和模型分析的基础上,预测了2021年度中国不良资产市场发展趋势。从调研结果来看,我国金融体系风险总体可控,但存量风险尚未完全暴露,区域性中小银行风险、信托等非标债权风险、地方国有企业信用风险等值得重点关注。报告认为,2021年,我国经济仍将面对地方政府融资平台债务高企、房地产企业违约频发等“灰犀牛”式风险,以及美国对华政策不确定性和新冠肺炎疫情反弹等“黑天鹅”式风险,银行处置不良贷款的紧迫性将更强。

同一日,银保监会公布的最新数据显示,截至一季度末,我国银行业不良贷款余额3.6万亿元,较年初增加1183亿元,不良贷款率1.89%,较年初下降0.02个百分点。逾期90天以上贷款与不良贷款比例为81.5%,继续保持在较低水平。

尽管上述数据显示我国银行业不良率已出现下降,但业内普遍认为,今年不良贷款余额仍会上升,银行处置不良资产压力依然较大。银保监会副主席肖远企当天表示,去年银行业共处置不良资产超3万亿元,今年不良资产处置的目标是力度不减,银保监会将推动银行业全年处置不良贷款规模总体多于去年。

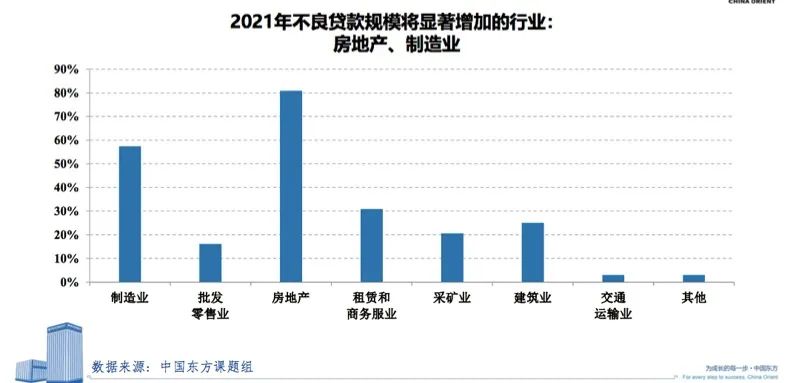

超八成受访者认为房地产领域不良贷款将显著增加

据悉,本次报告编纂过程中,邀请到外部专家学者、商业银行、资产管理公司、信托公司和中介机构等五类人士参与相关问卷调查。

报告结合调查结果用较大篇幅详细阐述对今年金融风险和不良资产处置的看法。其中,对于潜在的金融风险,报告称,银行业不良资产风险尚未充分暴露,近六成的受访者认为今年不良将“双升”。

对于不良将“双升”的原因,报告认为,一是由于金融财务的时滞性,疫情冲击导致商业银行大规模贷款的风险存在延后暴露的可能。商业银行增量不良资产将加速暴露,应重点关注东北地区中小银行风险、问题企业逾期贷款及个贷类不良资产带来的不良资产增量。同时,监管推动金融机构将逾期90天以上贷款纳入不良,鼓励部分符合条件机构将逾期60天以上贷款纳入不良,进一步将以往隐藏在关注类贷款项下的不良贷款加速暴露。

从不良贷款的行业分布看,超八成受访者认为2021年我国不良贷款规模将显著增加的行业是房地产,57%的受访者认为是制造业。

报告认为,房地产和制造业或将是我国不良贷款规模显著增加的行业。尤其值得关注的是,从商业银行披露的2020年报信息看,国有大行、股份制银行房地产不良贷款余额显著上升,由2019年486亿元升至2020年729亿元,增幅50%。

银行受访者普遍认为今年不良处置更紧迫

近年来,我国银行业加大不良资产处置的力度。肖远企表示,过去这几年,我们每年都处置2—3万亿元不良贷款,去年处置了3.02万亿元不良资产,2018年、2019年都在2.4、2.5万亿元这样的规模。这些年加起来不良贷款处置规模超过12万亿。不良贷款处置以后一定有新的信贷、新的资金去填补,实际上每处置一个单位的不良贷款就相当于腾出了新的一个单位的贷款空间。

“所以,处置不良贷款的力度加大有‘一箭多雕’的作用。”肖远企称,首先,化解了银行信用风险,通过各种途径把不良贷款处置掉以后,银行的信用风险大大得到缓释。其次,使信贷增长有了新的空间,为国民经济快速的恢复增长创造有利的条件、提供坚实的基础。

银保监会当天透露,今年将推动银行业全年处置不良贷款规模总体多于去年。这一计划与报告的调查结果相契合。报告显示,近56%的受访者认为今年不良资产处置力度将加快。

值得注意的是,来自商业银行的受访者普遍认为与2020年相比,今年商业银行处置不良贷款更为紧迫,不良资产处置压力进一步加大。

“对比近三年调查结果显示,商业银行处置不良贷款的紧迫性呈逐年上升趋势。”报告称,原因有三方面:

一是近年来宏观经济下行压力加大及金融监管趋严,导致我国商业银行处置不良资产的压力加大。

二是受疫情冲击,银行资产质量不可避免地出现劣化,不良资产处置压力随之增加。

三是因为前期风险缓释政策,有不少延期贷款的风险将在未来一段时间逐步暴露出来。

不良二级市场活跃度下降,并购重组重要性凸显

实际上,去年下半年以来,银行处置不良资产再提速。报告称,下半年大型商业银行和股份制银行加大不良贷款处置力度,第四季度多家银行多措并举加快处置进度,部分股份制银行推出多个百亿元级别的资产包。其中风险相对较高、资产质量相对较差的城商行还通过定增“搭售”不良资产包的方式,进一步加快不良资产处置。

从不良资产包的收购价格看,2020年金融机构不良资产成交价格相对账面价格的折扣仍在3-4折,下半年价格同比小幅增加但整体仍较为平稳。报告称,2019年以来,中国不良资产市场已逐渐回归理性,不良资产包转让价格基本稳定,预计2021年价格将基本持平。

虽然成交价格相对平稳,但来自资产管理公司的受访者普遍认为,2020年不良资产二级市场活跃程度明显下降,不良资产处置难度显著增加,资产管理公司对存量金融不良资产的处置速度明显放缓、处置周期有所延长。

因此,报告预计,2021年资产管理公司将适当加快处置进度以缓解来自资金成本、资本占用等方面的压力,二级市场投资者参与不良资产投资的态度将更加谨慎,通过配资方式参与不良资产投资受到越来越多的不良资产二级市场投资者青睐。

此外,报告表示,面对不良市场参与者多元化带来的激烈竞争,并购重组和不良资产证券化是受访者普遍认为应大力发展的不良资产处置方式。其中,金融不良资产处置方式正从“三打”(打折、打包、打官司)向“三重”(重组、重整、重构)转变,并购重组成为资产管理公司提升不良资产价值、化解金融风险的重要手段。

(文章来源:券商中国)