全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

对于大部分新手投资者而言,如果是超长期持有,极少择时,我建议采用均衡型基金(建议选择长期业绩优秀的老将),省时省力,且可能会大概率跑赢沪深300。

因为,长期来看,整个股混基金指数的收益显著跑赢沪深300。

如何理解“均衡”二字,均衡主要是指风格上的均衡,行业上的均衡。

这两点都很重要,更为重要的是风格上的均衡。这里要解释下。

根据申万一级行业,可将A股全部公司分为28个行业。如果基金持有的行业虽满足分散,但大都属于电子、通信、半导体、新能源、计算机、传媒、军工等行业,那么,整体风格便呈现出明显的成长特性。行业分散≠风格均衡。

当然,很多均衡型基金其实并不一定是完全均衡,有的均衡偏价值,有的均衡偏成长。

而像那些擅长在TMT、新能源等行业投资的基金经理,我们可谓之“深度成长”;而估值容忍度较低的基金经理,则属于“深度价值”。

风格上的过度偏移,容易导致在风格不应的时候,跑输市场。

如果不擅于做风格切换、不擅于行业/主题基金的投资,那么,长期持有均衡型基金是一种性价比不错的选择。

如此,便弱化了行业或风格上的风险暴露,避免承担了踏错的风险,当然,也无法获得这方面的超额收益。此时,我们的超额收益便要寄希望于基金经理“精选个股”的能力。

那么,还有哪些方法,能够提高我们的组合收益呢?以下提供3种思路。

01

慧眼识珠,提前挖掘

提前挖掘到绩优的主动基金。此时,规模尚小,容易产生超额收益。

这两年,由于自媒体的传播,支付宝、微信等互联网基金销售平台的便利,业绩超前的基金都被市场充分挖掘,规模都比较大。

也有些基金,由于宣传不多、每个阶段业绩都不错,但拔尖得少等原因,虽业绩不错,但尚并未被市场热捧,规模尚小。

如果我们能找到这样的基金,选股能力强,每个阶段业绩都不错,且尚未被市场充分认知,规模还没被买起来,例如10亿到20亿,甚至10亿以下。那么,这样的基金未来可能大概率可获得不错的超额收益。

虽然,我之前说过规模对于那些“长期持仓,赚企业业绩成长的钱,换手率低、善于在大盘股中选择投资标的”的基金影响会小一些。

规模小的基金有两大好处,一是受双十规定的限制程度小,想买的股票能够买到自己想要配置的比例,并且易于管理,调仓方便灵活。二是规模适当,例如在4亿以下还可以享受A股打新的红利。

02

均衡打底、行业增强

这几年,行业/主题类基金发行了不少,尤其是5G、新能源、半导体类的基金。这些基金弹性大,更容易吸引大众的眼球,因此,不少小伙伴热衷于投资该类基金。

如果行业押得对,那么,配置一定比例的行业基确实可以起到明显的增强收益效果。例如,去年押中了新能源、食品饮料行业,今天年初至今押中了钢铁煤炭等顺周期行业,无疑都会大大提高组合的收益。

但是,如果押错了,例如,今年投资了军工,去年投资了银行、保险,就比较悲催了。

如果是采用,哪只基金短期表现好,就去追热点的做法,那么,大概率会沦为“接盘侠”。

因此,采用这种方式,做得好确实可以增强基金组合收益,但是,要看个人是否善于在行业起飞前提前布局。

如果希望通过行业轮动增强收益,也可以将这项任务交给一些善于做行业轮动的基金经理。

03

均衡打底、风格偏移

通过行业轮动获取超额收益,对于投资者来说,属于hard模式,毕竟行业数目众多,提前押中将要爆发的行业并且在行业登顶前离场是件困难的事。

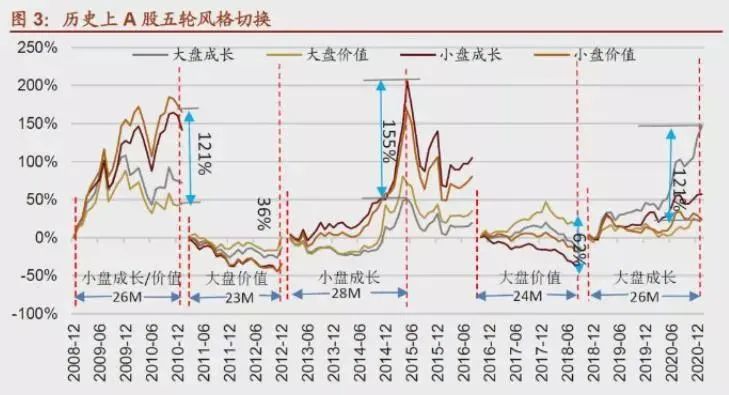

相较而言,做风格上的追随要相对容易,毕竟风格主要可分为成长和价值两种类型且风格轮动的延续性更好。而由于公司的业绩、市场流动性等因素,A股历史以来便具备非常明显的风格轮动特征。

这与宏观经济、货币环境等因素息息相关,对利率更为敏感的成长风格在宽松的货币环境下表现更好。下图是招商证券总结的历史上五轮风格切换。

(数据区间:2009年1月至2021年1月)

具体操作上,我们可以在均衡的基础上,右侧介入趋势强劲的风格,做风格上的追随。由于风格具备较长的延续性,右侧介入可以获得一定的超额收益。左侧的体验感比较差,大部分人难以坚持。

然而,这种策略并非万无一失,就像这两年的行情,大盘成长风格延续很久,如果早早就介入了价值风格,势必影响组合的业绩。反之,如果介入得太晚,也可能吃不到大肉。

总之,想吃到去年“大盘成长”的业绩,又想在今年的回调前,提前布局顺周期板块,这种神操作是后视镜效应,回头看容易,身在其中,却可能因介入太早而太晚而错失行情。没有人能一直吃肉而不挨打。只能尽量多吃肉、少挨打。