【A股科技核心资产】科技龙头ETF 6.3最新融资买入4386万元为过去11个交易日新高,最新规模达104.61亿元!

科技牛,选龙头!一指投A股科技核心资产!

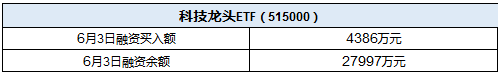

作为A股科技行情的风向标、国内规模最大全科技主题ETF——科技龙头ETF(代码:515000丨简称:科技ETF)6月3日单日融资买入额4386万元,居沪深两市所有主题/行业ETF单日融资买入额排名前列。

截至6月3日,科技龙头ETF最新融资余额2.8亿元,居沪深两市所有主题/行业ETF融资余额排名前列!

截至6月3日,科技龙头ETF最新份额规模71.09亿份,按照最新份额净值1.4715元计算,科技龙头ETF最新规模高达104.61亿元,稳居沪深两市规模最大泛科技主题ETF。

科技龙头ETF6月3日成交额4.67亿元,流动性比肩宽基!科技龙头ETF(515000)上市192个交易日日均成交6.33亿元,稳居同期沪深两市所有泛科技主题ETF第一!

科技龙头ETF(515000)跟踪的指数是中证科技龙头指数(931087.CSI),该指数由沪深两市中电子、计算机、通信、生物科技四大科技领域中规模大、市占率高、成长能力强、研发投入多的前50只龙头科技公司股票组成,以反映沪深两市科技行业内龙头公司股票的整体表现,其成份股表现出很强的成长性科技蓝筹股特征,集中代表了A股科技核心资产。

目前,科技龙头ETF联接基金(A份额代码007873,C份额代码007874)也已在网上开放了申赎、转换及定投业务。最低10元可买,投资者可以通过各大互联网代销平台便捷地投资这一指数基金,分享“A股科技核心资产”的红利。

【华宝旗舰ETF特别提示丨科技龙头ETF :A股科技核心资产】

成长股看科技,科技股选龙头!

【成长股,看科技】

每一轮周期领涨行业变化源于产业变迁,中国正处于从工业革命往科技革命转型的高速发展期。顺应产业周期的科技行业在长周期里是助推经济发展的核心驱动力,也将是最具收益潜力的投资方向。

1980-1990年代表行业:石油和能源;1990—2010年代表行业:消费和制造;2010—2018年代表行业:科技和信息技术。过去十年来美股历史上延续时间最长的牛市中,核心是由科技股引领的长牛行情,科技股也是牛市最核心助推力。

是由科技股引领的长牛行情中,美国信息技术指数自2009年至本轮调整前上涨了700%,是同期标普500指数涨幅的2.6倍,顺应产业周期的科技行业在长周期里收益非常高,回报可观。

科技行情是一个技术叠加政策导致的景气周期的回升,科技行业的背后是5G网络不断运用、渗透带来的技术革命发展,是顺周期的中长期投资机遇。

【科技股,选龙头】

在科技和信息技术等领域,科技技术一旦突破一定壁垒获得规模效应,往往收益的是板块最核心的成长回报。在美股过去60年间,5%的龙头股票贡献了90%的市值增长,龙头赢家通吃效应在科技领域效应更显著。

【科技股,指数投资胜率更高】

科技股投资专业门槛高且个股繁多,普通散户几乎没有条件去实现专业研究,通过专业化指数投资,极大的提高投资胜率,高效分享科技行情!

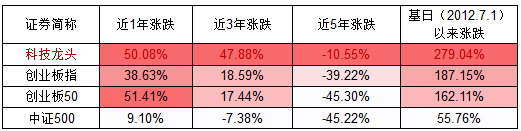

数据来源:Wind,2012.7.1-2020.5.29

数据来源:Wind,2012.7.1-2020.5.29此外,大多优质科技龙头股股价普遍比较高。不少优质科技股一手投资即过万,既不利于分散投资和构建组合。

数据来源:Wind 截至:2020.5.29

数据来源:Wind 截至:2020.5.29通过科技指数ETF可以极大提高投资效率的同时,且交易门槛更低,便捷性极高。目前两市规模最大的泛科技类ETF——科技ETF(515000)1手仅需140元左右,成立至今日均成交超6亿元,免去卖出股票收取千分之一的高额印花税,一键即可get 50只科技龙头股,便捷高效。

此外,指数也具备“自我更新”功能。科技龙头指数每年会定期调仓换股,吸纳“新鲜血液”,剔除不合格的成份股,保持指数活力。

【顺周期,一指享尽两市科技龙头股】

u成长股,科技更胜

数据来源:Wind,截至2020.5.29

数据来源:Wind,截至2020.5.29u优选龙头,定义科技核心资产

【纯正科技,市场全覆盖】科技龙头指数为非常纯正的科技指数,指数在全市场的电子、计算机、通信、生物科技这4个纯正的科技行业内进行选股,选样空间涵盖主板、中小板、创业板,未来也会包括科创板,因此对A股科技股票具备全面的覆盖度,行业分布具备很纯正的科技特点。

【核心科技资产,机构集中持股】

科技龙头股作为A股科技科技核心资产,在规模、市占率和盈利能力等指标具备很强龙头效应。核心龙头股获得上千家机构投资者认可,尤其在持仓基金和北向资金持股方面得到十足的验证。

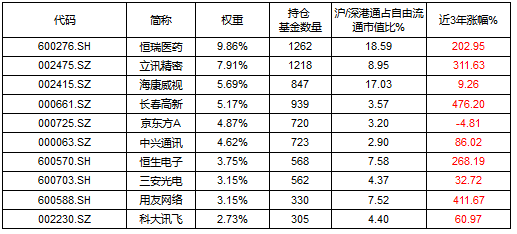

机构持股集中的科技龙头股凸显龙头赢家通吃特性,中证科技龙头指数的前十大重仓股过去三年平均涨幅高达185.48%!

从基金持仓数量看:

根据2019年年报数据,中证科技龙头指数前10大重仓股:

平均获基金持仓数量高达747只;

前20大重仓股平均获基金持仓数量高达596只;

权重占比第一、第二的恒瑞医药、立讯精密获基金持仓数均超1200家

从北上资金持仓看:

中证科技龙头指数前20大重仓股平均8.03%自由流通市值被沪/深港通资金持有,全部50只成份股平均6.7%自由流通市值被沪/深港通资金持有,作为科技核心资产的认可度极高!

【中证科技龙头指数前十大重仓股概览】

数据来源:Wind,截至2020.5.29

数据来源:Wind,截至2020.5.29中证科技龙头指数的重仓股中,既有中国创新药龙头“恒瑞医药”,也有消费电子龙头“立讯精密”,同时也囊括全球安防龙头“海康威视”、面板龙头“京东方A”、5G通信龙头“中兴通讯”、A股纯正的人工智能龙头“科大讯飞”等一系列极具核心竞争力的A股科技龙头企业。科技龙头ETF联接基金,A份额代码007873,C份额代码007874,也已在网上开放了申赎、转换及定投业务。最低10元即可买入,投资者可通过各大互联网代销平台便捷地投资这一指数基金,分享科技龙头股的成长红利。

目前,科技龙头ETF联接基金,A份额代码007873,C份额代码007874,也已在网上开放了申赎、转换及定投业务。最低10元可买,投资者可以通过各大互联网代销平台便捷地投资这一指数基金,分享“A股科技核心资产”的红利。

【华宝旗舰LOF特别提示:消费龙头LOF(A:501090/C:009329)】

(一)覆盖全消费行业,精选优质龙头

指数定义&龙头筛选:华宝中证消费龙头指数证券投资基金(LOF),场内简称“消费龙头”(A类份额代码501090 /C类份额代码009329),是国内首只消费龙头LOF,跟踪标的为中证消费龙头指数(931068)。中证消费龙头指数由沪深两市可选消费与主要消费中规模大、经营质量好的50只龙头公司股票组成,以反映沪深两市消费行业龙头公司股票的整体表现。其成份股多为投资者耳熟能详的消费龙头公司,比如“白酒龙头”贵州茅台、“空调龙头”格力电器、“家电龙头”美的集团、“乳制品龙头”伊利股份、“调味品龙头”海天味业等。

数据来源:Wind,截至2020.5.26

数据来源:Wind,截至2020.5.26(二)权重股持仓集中,龙头赢家通吃

股市历来“龙头赢家通吃”,消费龙头LOF跟踪的消费龙头指数前十大成份股中有5只在2020年创了股价历史新高,前十大成份股权重79.57%,2019年以来平均涨幅高达63.93%。

数据来源:Wind,截至2020.5.26

数据来源:Wind,截至2020.5.26注:标红个股为5只在2020年股价创历史新高的消费龙头LOF成份股

(三)龙头优势显著,业绩确定性更强

1. 近几年各行业龙头集中度提升,龙头优势显著。消费行业的集中度近年来大幅提升。比如2018年,空调行业格力与美的销量份额超过55%,腾讯和网易的游戏份额占比近80%。(数据来源:申万证券研究所)

2. 业绩确定性强,外资和机构资金抱团行业龙头。外资格外青睐消费龙头股票,陆股通持股市值占比超过5%,且相对A股超配的板块全部集中在消费领域:家电、食品饮料。

3. 居民消费占GDP比重不断上升,达到消费升级拐点。随着我国经济进入后工业化时代,经济增长中投资贡献占比下降,2010年来居民消费占GDP的比重呈上升趋势,2018年已经达到了39%,这一趋势有望延续。世界银行数据显示,高收入国家家庭消费支出在GDP中占比高于中等收入国家水平,随着我国人均收入的进一步提升,居民支出占比有望向高收入国家靠拢,美国2019年居民消费占GDP的比重已经高达68%。

4. 城乡居民收入显著提升,消费能力增长。过去20年,城镇居民收入中经营性收入比重显著上升,其边际消费倾向更高,有利于拉动消费环节。农村居民收入增速快于城镇,农村居民边际消费倾向较高,收入的快速增长将刺激消费市场的发展。

5. 消费行业增长稳定。2003年以来净资产收益率中位数排名前5的申万一级行业:消费行业占3席,分别是家用电器/食品饮料/汽车。

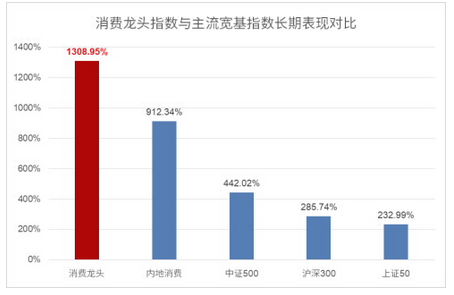

(四)中证消费龙头指数长期表现优异

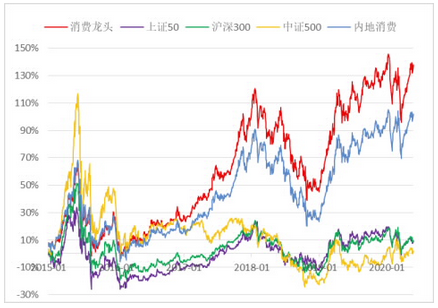

消费龙头LOF的标的指数中证消费龙头指数(931068.CSI)自2004年12月31日成立以来截至2020年5月26日,其累计收益率高达1308.95%,而同期内地消费指数收益率为912.34%,中证500收益率为442.02%,沪深300收益率为285.74%,上证50收益率为232.99%。从长期累计收益来看,消费龙头LOF跟踪的中证消费龙头指数较A股主流宽基指数有超额优势,长期收益良好。

数据来源:Wind,2004.12.31-2020.5.26

数据来源:Wind,2004.12.31-2020.5.26缩短时间来看,消费龙头指数近5年走势也是显著强于内地消费指数和A股各主流宽基指数!自2015年1月5日以来截至2020年5月26日,消费龙头指数累计收益率高达137.63%,而同期内地消费指数收益率为101.56%,沪深300收益率为9.60%,上证50收益率为8.80%,中证500收益率为1.83%。

数据来源:Wind,2015.1.05-2020.5.26

数据来源:Wind,2015.1.05-2020.5.26(五)北向资金的宠儿,极具长期投资价值

自沪股通、深股通开通以来,聪明的北向资金便开启了万亿资金抢筹核心资产模式,截至目前北向资金合计流入A股资金超1万亿元,持仓市值超过1.5万亿元,浮盈超5千亿元,北向资金重仓股也被称之为A股最优质核心资产聚宝盆,赚得盆满钵满。

消费龙头指数的前十大成份股获沪/深港通持股市值合计超4235亿元,市值权重占指数超79%;其中有五只为沪/深港通持仓市值前十重仓股,市值权重占指数超55%!作为A股核心消费龙头资产,外资对于A股消费龙头股长期投资价值的一致看好!

数据来源:Wind,截至2020.5.26

数据来源:Wind,截至2020.5.26注:标黄个股为沪/深港通持仓市值前十重仓股

投资消费龙头LOF基金的常见问题

Q1:什么是LOF基金?

LOF基金,英文全称是“Listed Open-Ended Fund”,中文全称为“上市型开放式基金”。也就是上市型开放式基金发行结束后,投资者既可以在指定网点申购与赎回基金份额,也可以在交易所买卖该基金。

Q2:如何投资消费龙头LOF基金?

答:投资者可以通过场外或场内两种方式申购消费龙头LOF基金,也可以在场内买入消费龙头LOF基金。申购的价格是当日的基金净值(通常在当日晚间公布),而买入的价格是二级市场交易的实时成交价格。

(1)场外申购,可通过各银行和券商渠道网点或电子渠道直接申购,基金代码为501090(A类份额)和009329(C类份额)。场外申购的份额只可选择场外赎回。如果需要场内卖出,要先进行跨系统转托管至场内,再卖出。

(2)场内申购,需要通过在券商处开立的上交所A股账户,输入501090进行场内申购。场内申购的份额可以卖出或场内赎回。

(3)场内买入,就像买入股票那样直接输入501090买入。场内买入的份额可以卖出或赎回。

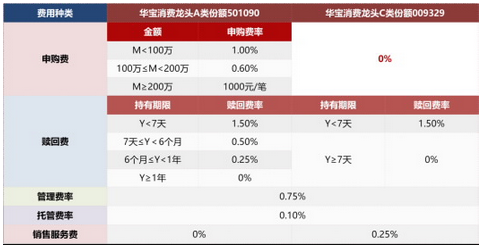

消费龙头LOF基金的申赎和交易表:

Q3:消费龙头LOF基金的最新估值情况如何?

截至2020.5.26,消费龙头LOF基金跟踪的标的指数中证消费龙头指数(931068.CSI)最新PE估值为26.64倍,最新PB估值为4.27倍。

数据来源:Wind,2018.11.21-2020.5.26

数据来源:Wind,2018.11.21-2020.5.26Q4:消费龙头LOF基金A/C份额哪个费用更划算?

核心区别:消费龙头LOF基金A/C两类份额的管理费和托管费都一样,C份额不收申购费,更给力的是,持有7天及以上不收赎回费!年费方面,要比A份额多收每年0.25%的销售服务费,每日计提,按月支付。

上表列示的是非互联网代销渠道的申赎费率(互联网代销渠道申购费率都打折),可见指数基金的C类,就是为了爱波段和短炒的投资人设计的。大致规律就是:短期投资买C,长期持有买A。

Q5:消费龙头LOF为何是散户投资A股消费龙头股的好朋友?

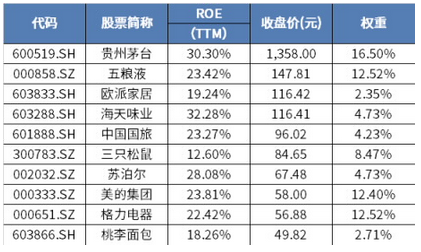

指数化投资,为散户提供高价龙头A股的上车机会↓↓↓

消费龙头LOF的标的指数成份股除了高ROE的特点,还存在高股价的特点,而对于散户投资者来说,低股价由于低投资门槛是具备吸引力的,资金需求量小、交易灵活。而消费龙头LOF的成份股往往价格不低,五粮液、欧派家居、海天味业这些消费行业头部个股都是股价超百元的“高价股”,一手投资即过万元,而A股酒王贵州茅台的股价更是迈入千元“大户”行列,单手买入所需资金不下10万元,散户很难对这样的个股进行分散化投资和定投,也难以进行调仓择时。交易门槛达不到,上车谈何容易?

表:消费龙头LOF标的指数成份股的高股价形成交易门槛

数据来源:Wind,2020.5.26

数据来源:Wind,2020.5.26消费龙头LOF为股票投资者提供了出色的投资体验,二级市场交易操作与股票无异,且与股票交易佣金一致,免印花税。当前0.991元/股(2020.5.26)的价格一手也不超过100元,交易门槛低,便于定投。

指数化投资还免去了投资者费心费力的选股时间,认准消费龙头LOF,买A股大消费板块的龙头股,在不断的推陈纳新中,迎接未来的中国消费行业巨头。选择消费龙头LOF(501090),坚持指数化投资,用更低的研究门槛,更低的交易门槛,获得更优质的投资体验。

重点提示:左持券商,右持科技,A股行情双龙头;守正银行,出奇医疗,财富作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

风险提示:基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。