这届定增太扎心!有基金不到一个月“倒亏”8%,还有人持仓8个月亏损三成半,这个陷阱如何规避?

来源:资事堂

编辑 | 文晔

去年年末,随着有关部门发布“再融资新规”征求意见稿,不少机构开始憧憬起通过“定增策略”重新走上赚钱高峰的梦想。

甚至有机构宣布,未来将把业务重点转向A股定增,为投资者博取长期可观的收益。

但随着近日,部分基金公司定增投资结果的公布,部分投资者可能要“懵圈”了。

最新发布的华正新材定增结果显示,参与华正新材定向增发的多只基金部分现价比认购价要低8%以上,且还将面临半年锁定期。

这是怎么回事?

01

定增配售公告即“亏损”

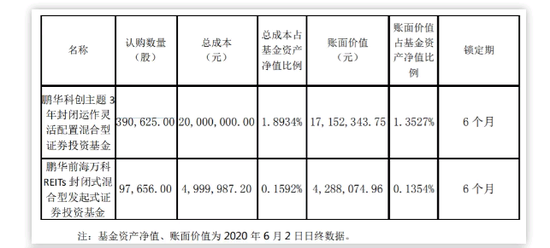

6月3日,九泰基金与鹏华基金均发布了关于旗下基金投资非公开发行股票的公告。

公告显示,九泰锐益定增基金、九泰泰富定增主题基金等参与了浙江华正新材料股份有限公司非公开发行股票认购。

其中,网下投资者参与定增的价格均为51.20元/股。而截至最新收盘,华正新材的收盘价为46.96元/股,浮亏程度达到8.28%。

这两家基金公司不是唯一参与配售的,公告显示,保险系的资管企业配售规模同样很多,浮亏金额同样惊人。

其中,太平洋资管旗下的一个产品“太平洋卓越港股量化优选产品”,及华泰资管旗下的三只产品“华泰资管-工商银行-华泰资产定增新机遇资产管理产品”、“华泰优选三号股票型养老金产品-中国工商银行股份有限公司”、“华泰优选四号股票型养老金产品-中国工商银行股份有限公司”,都在配售名单上。

此外还有中信证券、中信建投证券、东海证券、大成基金、中意人寿等机构参与了这只产品的配售,目前也同步“套牢”。

02

“套牢”或因股价同期大幅波动

通常,定增产品的配售价格,会相对于正股股价有不小的折让,机构投资者参与配售也往往因这种配售而获得更多的“安全垫”(浮盈),这个折扣策略,为啥没有起效呢?

答案只能“怪”华正新材在定增前后的走势太“妖”。

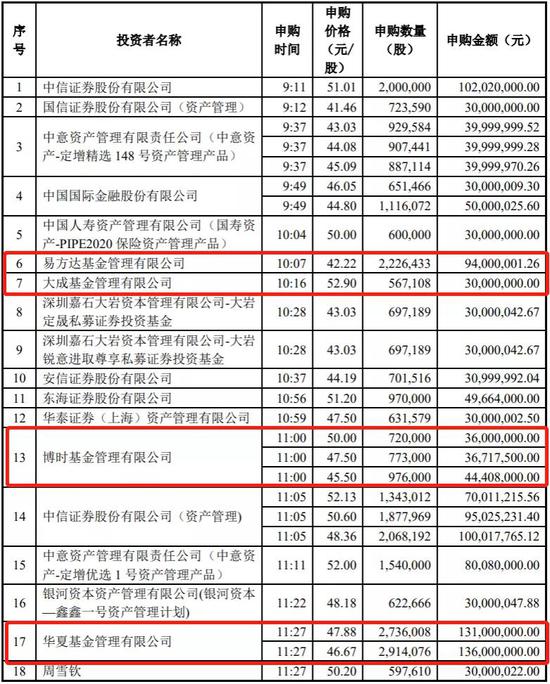

从华正新材公告的非公开发行股票发行情况报告书可见,该次定增上市公司此前共向监管机关报送了多达100家的“拟发送认购要求书的投资者名单”,最终发送认购书的机构总数达到118家。

5月8日到5月13日间,有32家机构递交了有效报价。

5月13日,确定了发行价为51.2元,该报价为此前一天股票收盘价的90%,为发行底价41.46元的123%。

而二季度华正新材的最高股价就诞生在5月14日,此前是一路上涨,此后是一路下调。

也就是说,参与定增报价的投资者在华正新材一路上涨中报价,并成功在季度高位“锁定”了配售价格。

这也难怪后来出现浮亏了。

03

部分谨慎者逃过亏损

值得指出的是,此次华正新材的定价不但产生于阶段行情的高位,而且其最终定价折扣也较小。

根据约定,本次非公开发行价格不低于定价基准日前 20 个交易日公司股票交易均价的80%,即不低于 41.46 元/股。

但实际上确定的定增价是前20个交易日股票均价的90%上下。

另外,在此前的申报价格阶段,有更多公募基金公司参与,包括易方达、华夏、财通等。但多数公司报出的申购价格相对较低。尤其是易方达,给出的报价是42.22元/股,相较最终的发行价51.20元/股要低约17%,是公募基金公司中报价最低的。

现在回头看,这样的谨慎是有理由的。

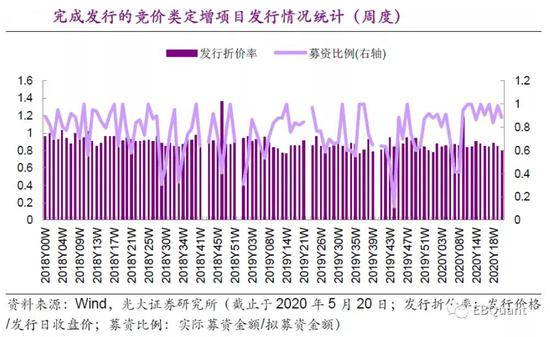

另外,根据光大金工测算,新规以来,竞价类定增项目的发行折价率基本在85%上下浮动,极个别项目溢价发行,大部分项目折价率在80-90%范围内。

如此看,华正新材的发行整体不算离奇。

04

100天内涨不到50%就亏了

事实上,过去一年,公募基金参与定增后明显浮亏的案例并不罕见。

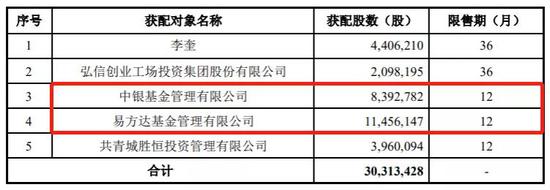

比如,2019年定增的弘信电子,投资者浮亏约35%,未来100天,该股不大涨50%,这批参与定增的机构都要“抓瞎了”。

根据公告,2019年9月,弘信电子实施了定向增发,定增价格是23.83元/股,而截至6月2日,弘信电子的收盘价为15.59元/股,投资者浮亏35%。

下图为参与弘信电子的网下定增的投资者名单。

此外,再往后数一个多月,又有多家基金公司亦可能要面对这样的境况。

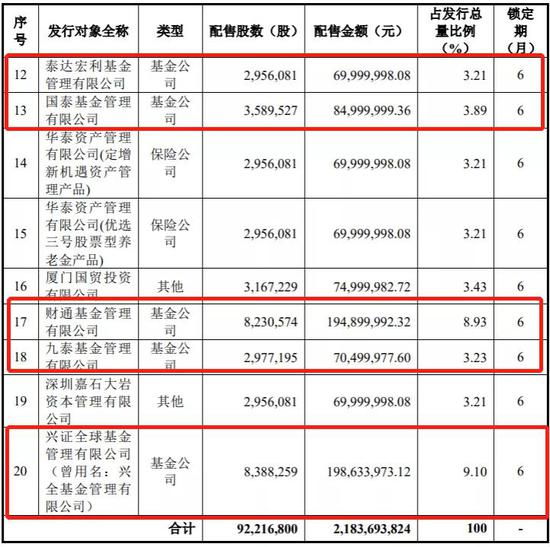

2020年4月,多家基金公司参与了光弘科技的定增,锁定期为6个月。其中兴证全球获配金额最多,获配近2亿元。

05

所有策略都有风险

必须承认, 参与定增必然就会有锁定期,也必然会面临价格波动风险。

不论是8%的浮亏,还是35%的浮亏,都是投资操作的自然结果,不代表对投资管理人能力和投资品行的评价。

但上述的投资案例,确实反映出定增投资并非如有些机构宣传的那样是“政策套利”、“低风险投资”等。

恰恰相反,由于锁定期的存在,不少定增项目其实蕴含了相对普通股票投资更多的波动风险。

而参与者控制风险的关键,其一在于对于标的公司的经营前景的准确把握,其二在于参与投标时的必要的审慎负责的态度。

要让定增策略从“扎心”的策略,变成让持有人”舒心“的策略,各位投资管理人还有持续完善“自我”的长路要走。