炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:A股6月关口攻防战正酣机构下半年布局方向渐明 高毅等百亿级私募都调研了哪些公司?

每经记者 王海慜 杨建 每经编辑 谢欣

继5月行情回暖沪指站上3600点后,进入6月,多空双方在沪指3600点关口反复争夺,投资者对行情进一步向上发展有一定的预期。那么在A股正大打关口攻防战之时,6月行情会怎么走?哪个板块会打先锋呢?哪些标的是机构大佬的心头好?由于5月市场进入了财报披露真空期,机构的调研活动有所放慢,但机构投资者仍在不断发掘潜力股的成长价值。随着《每日经济新闻》记者的梳理,机构下半年的布局方向也就愈加清晰了。

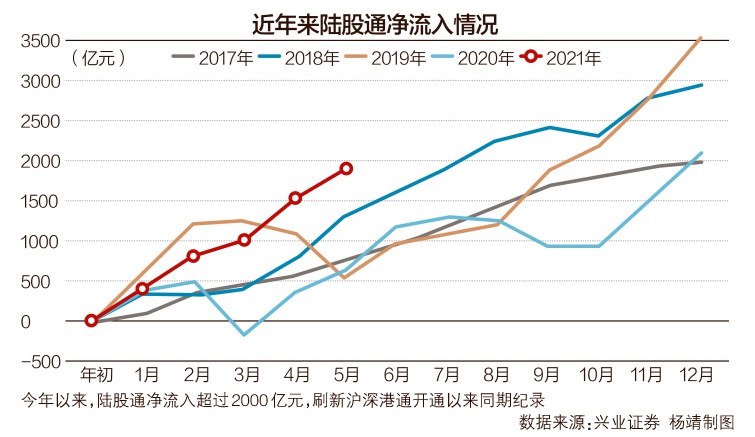

据统计,在5月,北向资金创出了两项历史纪录,首先是5月25日北向资金净买入A股217.23亿元,创出北向资金单日净买入A股金额的历史新高;截至5月末,今年以来北向资金净流入A股规模超过2000亿元,刷新了沪深港通开通以来的同期纪录。

那么,近阶段北向资金流入A股的速度持续提升,在具体的行业和个股上,北向资金对哪些行业、个股更加青睐呢?

从北向资金投资者不难想到持股风格相对更为长期的社保基金、QFII两大机构,其布局动作又出现了怎样的变化?

而券商每个月发布的金股组合也是值得高度关注的,此前被相对忽视的一些行业在6月重新进入了券商的视野。有个行业已经连续10个月在券商金股推荐中霸榜。此外,一家通讯行业的龙头今年以来首次被超过5家券商共同推荐。

5月北向资金创单日净流入纪录

今年的A股市场迎来了“红5月”,在此期间,北向资金延续了去年10月份开始的净买入。

据Choice数据统计,今年5月北向资金累计净买入A股的金额达557.76亿元,再次创出年内新高。自2014年沪港通开通以来,今年5月北向资金单月净买入金额可排名历史第八。而排在今年5月之前的前7个单月净买入金额都发生在2019年至2020年的牛市中。

值得一提的是,与此同时,2021年的5月25日,北向资金更是大幅净买入A股217.23亿元,创出北向资金单日净买入A股金额的历史新高。而据Choice数据统计,北向资金单日净买入A股金额排名前20的交易日大多都发生在2019年至2020年间,还有两个交易日发生在2018年。

此外,据兴业证券统计,截至5月末,今年以来北向资金净流入A股规模超过2000亿元,刷新了沪深港通开通以来的同期纪录,比去年同期出现了大幅增长,且与2020年全年净流入规模相当。

对于近阶段北向资金坚定买入A股,国盛证券策略团队日前发布观点认为,这或许源于三方面因素:首先,5月以来人民币汇率指数再度突破前高,5月25日人民币兑美元离岸、在岸汇率双双创出自2018年6月中美贸易摩擦以来的新高,当天北向资金净流入A股217亿元,创下陆股通开通以来的单日最大流入量;其次,海外货币持续超发,流动性严重过剩引发外溢效应。最后,随着内外波动趋缓,风险偏好回暖驱动外资增持A股。

那么,北向资金对哪些行业、个股更加青睐呢?

据国盛证券策略团队统计,从流入结构来看,今年5月所有板块均获外资流入,其中,大消费与金融地产板块流入幅度居前,净流入规模约231.9亿元、171.1亿元,而周期及其他与科技成长分获净流入135.6亿元、24.07亿元,较4月净流入规模均明显放缓。

就具体行业而言,5月北向资金主要净流入了食品饮料,银行和家用电器行业;同时,汽车、机械设备和电子行业流出居多,分别净流出31.33亿元、30.8亿元和25.22亿元。

而从今年前5月的整体情况来看,北向资金增配最多的三大A股行业为电气设备、化工、银行。据西南证券策略团队统计,从行业上看,今年以来外资最重视配置A 股在当下最具世界竞争力的行业。2021年以来,北向资金明显增配的行业为电气设备、银行、化工,净流入分别为427亿、403亿、367亿元,而去年涨幅巨大的食品饮料、汽车、休闲服务行业则出现不同程度的资金净流出,其中食品饮料、汽车分别净流出了79亿、65.5亿元。而电气设备(新能源)、化工等,正属于中国当下崛起的最具有世界级竞争力的行业。

不过西南证券策略团队也发现,北向资金在押注中国优势行业的同时,会随时根据行业的回调情况和新的业绩预期进行改变。例如5月以来,北向资金大幅增配了食品饮料和银行,分别净流入了244亿、107亿元,明显减配了汽车、机械设备行业。值得一提的是,在今年1~4月,北向资金曾连续4个月,对食品饮料行业净流出。

虽然今年以来A股的机构抱团股经历了较大的波动,然而北向资金依然是抱团股的坚定持有者。据统计,截至5月31日,北向资金前10大重仓股依次为贵州茅台、美的集团、招商银行、五粮液、宁德时代、中国中免、中国平安、格力电器、恒瑞医药、平安银行,持股市值分别为2141.48亿元、917.58亿元、784.24亿元、703.39亿元、692.85亿元、636.09亿元、605亿元、577.47亿元、570.57亿元、536.75亿元。

另据国盛证券统计,今年5月北向资金净流入规模居前的A股包括贵州茅台、美的集团、五粮液、招商银行、兴业银行、酒鬼酒、东方雨虹、山西汾酒、宁德时代、兴业证券等,其中对贵州茅台、美的集团的净流入规模都超过了50亿元。而另一方面,5月北向资金净流出规模居前的个股分别为三一重工、京东方A、潍柴动力、赣锋锂业、歌尔股份、比亚迪、沃森生物、中国平安、大族激光、北方华创等,由此可见,电子行业是5月份北向资金集中抛售的对象。

在市场进一步向好的时刻,一些重要机构的调仓动作就具有了一定的参考价值,其中持股风格相对更为长期的社保基金、QFII两大机构的布局动作值得关注。

据Choice数据统计,截至今年一季度末,社保基金总共在422只个股中有持仓,占A股公司总数的比例仅10%,其中,有24只个股社保基金的持股占流通股比例超过了5%。而这24只个股有一半来自科创板、创业板(科创板公司有7只),其中有11只个股是在今年一季度社保基金新进的。

《每日经济新闻》记者注意到,在上述24只个股中,有部分个股在新上市的首个季度就被社保基金相中,其中如在今年2月上市的四方光电,在今年3月上市的艾隆科技,这两只个股都来自科创板。而从后续看,这两只个股均有不错的市场表现。另外,今年一季度末,社保基金持股占流通股的比例排名A股前两位的都是科创板公司。

与此同时,截至一季度末,QFII持股占流通股比例超10%的个股共有16只。而QFII对一些科创板公司也是重仓持有,其中一季度持股比例排名前两位的个股都来自科创板,QFII对科创板公司奥普特的合计持股甚至超过了其流通股本的50%。在今年一季度,奥普特的前10大流通股东中集中了高盛、摩根士丹利、摩根大通、瑞银、新加坡政府投资有限公司等一批国际知名机构。

而在这16只QFII重仓持有的个股中,有3只在一季度也同时被社保基金的持有,这三只个股分别为华熙生物、日辰股份、福昕软件。

高毅资产等私募频频现身调研名单

机构调研一直作为市场的“风向标”,从私募机构调研情况看,在5月份,高毅资产、淡水泉、星石投资等百亿级私募大佬频频现身调研名单,寻觅后期市场的潜力品种。其中,高毅资产在5月合计参加了29家上市公司的调研活动,包括妙可蓝多、楚江新材、长盈精密等。北京星石投资在5月份合计调研了13家上市公司,包括蓝晓科技、川能动力、中科创达、长盈精密等近期牛股。而淡水泉投资在5月份合计调研了15家上市公司,其中长盈精密、奥园美谷、瑞普生物等也是近期牛股。

2021年的生物医药板块因为受到印度疫情外溢的影响而持续高景气,近期的医药白马股得到了很多机构的调研,如云南白药在近期就接待了两次机构投资者的调研,其中,5月25日接待了机构及个人投资者共112人,包括林园投资董事长林园、国泰基金邓时锋、融通基金蒋秀蕾等知名投资人,而云南白药股价在5月份上涨超16%。

此外,医药大白马长春高新在5月21日接待了包括上海和谐汇一资产、上海盘京投资在内的合计304家机构调研,在活动中,公司回应关于大宗减持与长效生长激素集采的问题。医药板块分支的医美概念作为新消费而表现强势,其概念股奥园美谷5月涨幅达36.99%,该股在4月份涨幅更是达到了90%。而奥园美谷在5月10日接待了240家机构投资者的调研,机构投资者主要关心其在医美领域的布局等问题。

据Choice数据显示,5月份共有机构调研12756次,较上月减少了15187次,其中主板公司的调研6863次,减少了9447次。创业板公司调研4160次,减少了2709次。

从接待机构调研的上市公司数量来看,5月机构调研了568家,较前期增加了9家,其中主板有333家上市公司接待了机构调研,较上月增加了31家。创业板在5月有168家公司接待了机构调研。从机构调研板块情况的梳理来看,计算机软件位居机构调研第一,其次是医疗器械位居第二,位居第三的是生物医药。

从市场因素来看,5月,华为鸿蒙系统牵动了资本市场的神经,机构投资者更是先行调研,计算机软件板块中如中科创达在5月就接待了288家机构的调研,中科创达5月股价涨幅超12%,而中科创达与华为长期合作,为其第一款人工智能手机芯片麒麟970提供人工智能的IP和软件解决方案。

此外是印度疫情暴发后的溢出效应,导致新冠疫苗接种速度加快,这也使得整个医疗器械以及生物医药板块受到机构的关注,位居5月机构调研第二和第三名。如迈瑞医疗,就接待了424家机构的调研,长春高新接待了298家机构的调研,安科生物接待了238家机构的调研;另外广联达接待了267家机构的调研,传音控股接待了252家机构的调研,奥园美谷接待了239家机构的调研。

据统计,共有44家券商研究所发布了6月金股组合,除去重复的,共有321只标的,其中有101只创业板股票,44只科创板股票,以及22只港股,覆盖了28个申万一级行业。

此外,6月各券商金股组合中推荐次数排名第二的依然是电子行业,食品饮料则回暖升至第三,共推荐36次,医药生物下降至第五,共推荐了27次;商贸、农林牧渔、建筑装饰三个行业合计推荐了5次,持续垫底。

从行业推荐度的环比变化来看,6月券商金股组合对军工行业的推荐度提升最大,本月环比提升172.91%,通信行业的推荐度环比提升121.74%,成为新亮点。此外,各券商金股组合对非银行业的推荐也提升了104.68%,但一半的推荐都集中于东方财富。

在另一方面,6月各券商金股组合对休闲服务、钢铁、机械、有色等行业的推荐度都大幅降低,其中对于休闲服务的推荐度环比骤降71.57%,对钢铁行业的推荐度环比降低48.83%。

从个股来看,在各券商的6月金股组合中,有多达13家券商共同推荐了东方财富,8家券商推荐了洋河股份,有7家商推荐了中兴通讯,6家券商推荐了五粮液,有5家券商推荐了招商银行、宁德时代。

东方财富、五粮液、宁德时代等都是今年来券商经常共同推荐的对象,值得一提的是,中兴通讯还是今年以来首次被超过5家券商共同推荐。

A股市场的上升通道还没有走完?

继5月行情回暖沪指站上3600点后,近期多空双方在沪指3600点关口反复争夺,看多A股市场的机构也在增多。而在当前的市场环境下,股指是否还将进一步向上发展呢?

从目前基本面和市场环境来看,A股震荡上行是大概率事件,星石投资在接受《每日经济新闻》记者采访时表示,市场对通胀的担忧有所缓解,随着上游大宗商品价格降温,市场对于通胀持续上行,以及上游挤压中下游利润的担忧得到了缓解;其次是流动性收紧预期的压力也有所缓解,社融存量增速下滑到4月的11.7%,下行最快的阶段或已经过去,未来一段时间可能相对比较平稳。

“2021年的宏观经济和上市公司盈利预计会持续向好,这是支撑市场的最核心因素,目前市场对于经济复苏和企业盈利看法存在分歧,但我们对后续经济增长和企业盈利仍然持乐观态度。我们发现,以‘两年复合增长率’为视角来观察经济的真实增长情况,将呈现逐季回升的趋势,这是支撑市场的核心因素。”持同类观点的还有中欧瑞博,其认为本轮调整大概率已经结束,向上突破只是时间问题。中欧瑞博表示,从2月份开启的这一轮市场调整应该是宣告结束了,中短期的市场主旋律重心是上行的,短期内市场将重拾上行通道,继续之前慢牛、分步牛的剧本。

不过并非所有人都这么乐观,在乔戈里资本牛晓涛看来,对向上冲击更高点位持谨慎偏保守态度。虽然A股受流动性影响明显,但是进入二季度时又在大宗商品涨价带来的通胀和流动性之间进行平衡。A股股指要站上更高的重要点位仅靠企业盈利端的改善是不行的,还需要市场充裕的流动性作为支撑。

世诚投资陈家琳告诉《每日经济新闻》记者,“近期人民币汇率助推了A股近期的表现,但我们不认为汇率催生的股市行情在短期可以持续。支撑近期行情的因素除了人民币升值外,还包括通胀预期减弱、估值修复、利率下行、外资大举入场等。不过在我们看来,这些因素如同汇率一样也难以进一步让行情马上走向纵深。”

陈家琳表示,流动性总体有利于行情的持续,但短期亦有波折,不会一直让市场“高举高打”。6月份迎来重要窗口期,市场普遍预期是短期行情可以延续到本月中下旬。如此高度一致的预期已经快速形成,这意味着窗口期行情只会大幅前移。窗口期的核心诉求不是大干快上,而是稳健当头,这才是当下最优选择,所以上升行情将迎来短暂的休息时段。当然这只是休息,A股市场的上升通道还没有走完。

对于6月有机会的板块,翼虎投资余定恒接受《每日经济新闻》记者采访时认为,首先在上游资源原材料上涨背景下,能够通过涨价、规模扩张、高端化、原材料储备等各种手段转嫁成本保持稳定的毛利,同时具备稳定的市场需求,满足这两个因素叠加的板块都有机会。“我们重点看好估值见底、毛利稳定有边际提升的品种,如涨价主线的科技股(半导体)。当前集成电路出口旺盛,元器件、半导体行业或仍将受益,外需强劲背景下,龙头制造高端出海的投资机会依然可期。”所谓科技股主要集中在两个领域,一个是新能源汽车产业,逻辑是下游需求比较旺盛,导致产能规划跟不上,供不应求;特别是在比较有瓶颈的环节,像六氟磷酸锂和隔膜以及电池环节。另外就是半导体上游的装备和材料,由于半导体短缺,在半导体供需失衡的背景下,半导体供应链企业有望维持高景气度,科技股的机会也主要集中在这两个领域。余定恒这样表示。

重阳投资则建议弱化对大盘方向的判断,以发掘结构性机会为主。投资策略上维持攻守兼备的策略,一方面深入挖掘被市场忽视的中小市值公司,特别是去年下半年以来受汇率和原材料双重压制的企业。对于质地优秀的核心资产,如果股价回调后估值与业绩的匹配度较好,且业绩可能超预期,也值得配置。另外为应对内外部面对的复杂因素,配置一部分高股息率的经营稳健个股作为防御。

金信基金研究部认为,从投资方向上来讲,新科技、新消费、新材料等领域值得重点关注,对于一些新兴的行业来说,无论是对成长空间的预测,还是商业模式的演进、竞争格局的演变、技术路线的竞争,都尚未定型,往往会存在获取巨大超额收益的机会。这些领域未来会存在很多值得挖掘的投资机遇,比如今年以来表现非常好的医美板块就属于新消费,未来还有很多这类的机会等待挖掘。创新药、高端医疗器械、宠物行业、智能驾驶、新一代半导体材料等领域都存在很多投资机会。

牛市来了?如何快速上车,金牌投顾服务免费送>>