本篇报告持续追踪定增市场的最新变化。报告从完成发行项目、新增预案项目、限售解禁项目三个角度分别统计了投资者最关注的指标。此外,报告持续更新按照新规发行的案例的最新进展,并探究2014年定增市场和现在的情况比较。

上周(5月30日-6月6日)定增市场变化:

完成发行:上周完成定增股份上市公司共有8家,4家参与18个月定增,4家参与6个月定增,8家公司的募集资金总额为79亿元,平均发行折价率为22.34%,募资比例(实际募资总额/拟募资总额)为91.79%。

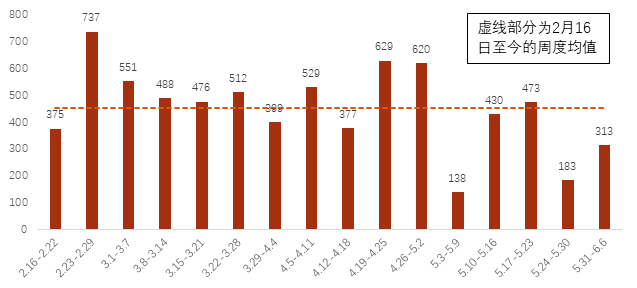

新增预案:上周新增预案公布的A股上市公司共有23家(持续更新)。其中,参与18个月定增的共有14家,参与6个月定增的有9家;折价率为80%的有16家,折价率为90%的6家;上周新公布预案的预计募集资金规模总额为313亿元(持续更新),有8家公司的增发目的为项目融资。

限售股解禁:上周因定增限售解禁股票的公司共有13家。解禁收益率为正的项目占比30.77%,平均解禁收益率为-23.43%,平均解禁市值为2.73亿元。其中,天银机电解禁收益率最高,为85.79%,解禁市值为1.74亿元。本周(6月7日-6月13日)即将限售解禁的公司共有6家,定增股份上市日期为2016年12月到2019年5月之间。其中,有3家有大股东或大股东关联方参与认购,其余3家是机构投资者或境内自然人参与认购;6家全部为锁价发行。

按新规发行案例追踪:

新规以来按新规发行定增34宗,平均发行折价率17.02%,平均账面浮盈23.93%,而同期大盘平均涨跌幅仅2.68%。盈利最高的晶瑞股份账面浮盈高达67.12%,仅一项目亏损。

本期探究——2014年定增市场和现在比较:

从市值大小看:在14年阶段,小市值折价率和收益率明显占优,但是在新规下,这一特征目前并不明显。

从行业分类看:在14年阶段,TMT和传统行业在折价率和解禁收益率均表现更优,而在新规后,定增市场特征相反:消费行业的折价率及账面浮盈表现出色,医药行业次之。

从基金持股比例看:在新规下,基金持股越少,在折扣率上的优势更为明显,在14年阶段,基金持仓越少,解禁收益越高,新规下这一特征已经略有凸显。

注:发行折价率=(向网下发行日前一日收盘价-增发价格)/发行日前一日收盘价*100%

上周定增市场概况

上周发行概况:

上周(5月3日-6月6日)完成定增股份上市公司共有8家,8家公司的募集资金总额为79亿元。5月10日至5月30日增发速度略有下降,系新规后大多数增发预案还未实施所致,增发市场温度不减,自5月31日以来增发速度有所上升,募资比例(实际募资总额/拟募资总额)为91.79%。

图1:完成定增股份上市公司数量(周度)

资料来源: Wind

图2:完成定增股份上市公司募集资金总额(周度)

资料来源: Wind

注:发行折价率=(向网下发行日前一日收盘价-增发价格)/发行日前一日收盘价*100%

上周新公布预案概况:

上周(5月31日-6月6日)新增预案公布的A股上市公司共有23家。其中,参与18个月定增的共有14家,参与6个月定增的有9家;折价率为80%的有16家,折价率为90%的6家,还有一家折价率为85%;定增目的是项目融资的有8家,占上周新公布预案总数的34.78%,定增目的为引入战略投资者的为21.74%。上周新公布预案的预计募集资金规模总额为313亿元(持续更新)。

图3:新公布预案数量(周度)

资料来源: Wind

图4:新公布预案预计募集资金规模(周度)

资料来源: Wind

注:折价率为上市公司确定的,发行价格不低于定价基准日前 n 个交易日公司股票均价的百分数。

解禁标的概况

上周已解禁标的概况:

上周(5月31日-6月6日)限售解禁的公司共有13家。解禁收益率为正的项目占比30.77%,平均解禁收益率为-23.43%,平均解禁市值为2.73亿元。其中,天银机电解禁收益率最高,为85.79%,解禁市值为1.74亿元。

本周即将解禁标的概况:

本周(6月7日-6月13日)即将限售解禁的公司共有6家,定增股份上市日期为2016年12月到2019年5月之间。其中,有3家有大股东或大股东关联方参与认购,其余3家是机构投资者或境内自然人参与认购;6家全部为锁价发行

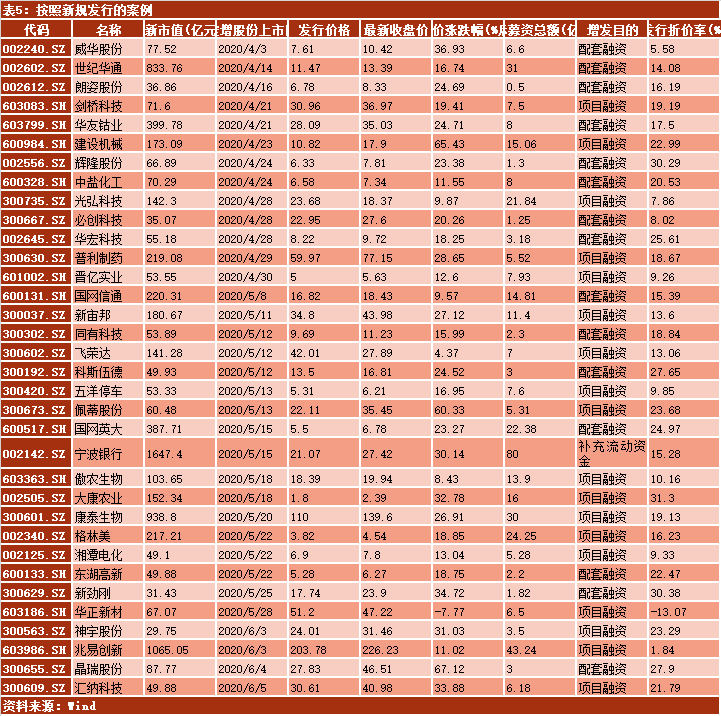

按新规发行的案例

按新规发行的34宗案例中,33例为竞价发行,1例(大康农业)为锁价发行。其中,自发行价涨跌幅(后复权,以下同)最高的为6月4日定增股份上市的晶瑞股份67.12%,最低的为5月28日上市的华正新材-7.77%,为唯一一例账面亏损项目。34宗案例平均自发行价涨跌幅为23.93%。

浮盈拆解:

新规以来已发定增34宗,平均发行折价率17.02%,平均账面浮盈23.93%,而同期大盘平均涨跌幅仅2.68%。盈利最高的晶瑞股份账面浮盈高达67.12%,仅一项目浮亏。从13-19年市场历史数据看,折扣率是最稳定的定增收益来源。验证我们前期观点,资金宽松叠加政策友好环境,定增市场迎来较好的投资机会。

图5:平均发行折价率(%)变化

资料来源: Wind

探究:2014年定增市场和现在像吗?

目前定增市场处于宽松期,按照发行节奏看,较类似于2014年的阶段。我们从市值大小、行业分布和基金持股比例三个方面来对比14年和目前的市场阶段是否相似。我们主要从折价率和解禁收益率/账面浮盈来判断市场阶段特征。

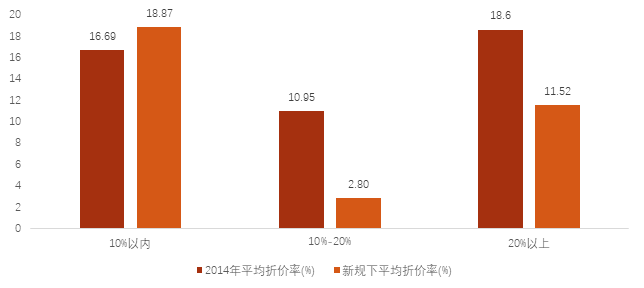

从市值大小看:

14年阶段,小市值折价率和收益率明显占优;新规下,这一特征目前并不明显。

图6:市值大小和发行折价率

资料来源: Wind

图7:市值大小和解禁收益(新规下是账面浮盈)

资料来源: Wind

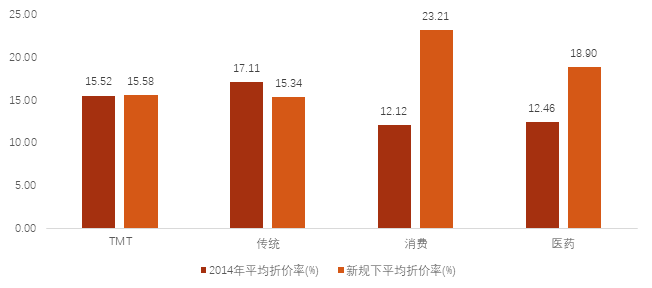

从行业分类看:

14TMT和传统行业在折价率和解禁收益率均表现更优;新规后,定增市场特征相反,消费行业的折价率及账面浮盈表现出色,医药行业次之。

图8:行业和发行折价率

资料来源: Wind

图9:行业和解禁收益(新规下是账面浮盈)

资料来源: Wind

基金持股比例:

新规下,基金持股越少,在折扣率上的优势更为明显。14年阶段,基金持仓越少,解禁收益越高,新规下这一特征已经略有凸显。

图10:基金持股比例和发行折价率

资料来源: Wind

图11:行业和解禁收益(新规下是账面浮盈)

资料来源: Wind

联系人:

专户投资经理 汪洋 021-60586902 10年投研经历 中央财经大学

特别提示:基金投资有风险,我国基金运作周期较短,不能反应股市发展的所有阶段。本材料载明之定向增发投资信息均系历史客观数据,请投资人务必注意:1、发行底价不等于中标价。2、六个月定增项目主要采用投标竞价法,以价格优先、规模优先、时间优先原则确定增发对象、增发价格和增发数量,定增项目的中标情况具有不确定性。3、本材料述及的定向增发项目不等同于投资组合的实际投资标的。受市场等不确定因素的影响,投资组合的实际投资标的会与之发生偏离,资产管理人亦有权根据实际情况对投资标的进行调整。4、投资有风险,本公司承诺按照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用资产管理计划财产,不保证资产管理计划财产一定盈利,也不保证最低收益或本金不受损失。在做出投资决策前,请仔细阅读相应产品法律文件,认真考虑资产管理计划存在的各项风险因素,并充分考虑自身的风险承受能力,理性判断并谨慎作出投资决策。

免责条款:本报告中的信息均来源于公开可获得资料,本公司力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。本报告中涉及的定向增发项目不等同于资产管理计划的实际投资标的,亦不代表资产管理人对该等标的的投资价值做出任何判断;受市场不确定因素的影响,资产管理计划的实际投资标的会与公开的定向增发项目发生偏离,资产管理人将依据产品合同和市场环境对资产管理计划的投资标的进行调整。本报告不构成针投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何信息是否符合其特定状况。本报告仅向特定客户及合作伙伴传送,任何引用、转载以及向第三方传播的行为请预先通知本公司,并请在引用、转载以及向第三方传播中注明出处,并列明相关风险。