再融资新规以来,沪深两市非公开发行股票(以下简称“定增”)预案数连续攀升,募资金额加大,过审获批节奏加快,体现了现阶段上市公司大量的再融资的需求。另一方面,参与定增的公募产品逐渐密集,后续专门参与定增的公募产品有望逐渐成立。

对于定增市场,2020年2月新规公布以来,共有38只公募基金参与定增,累计同比90%。我们根据统计数据发现,新规以来参与定增的公募基金在标的选择方面拥有两大特征:(1)现金充足率比较高的企业。(2)高弹性的科技类企业。大多数符合这两大特征的企业对公募基金净值的贡献度都较高。

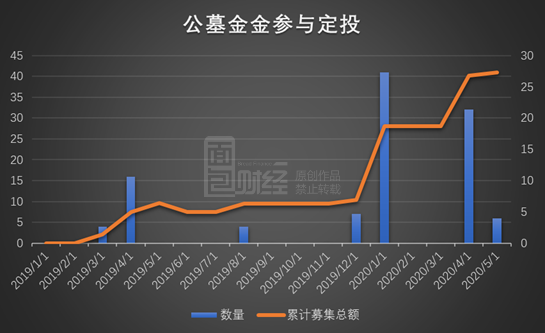

公募基金参与定增同比激增4.5倍

2019年定增市场共有31只公募基金参与定增,定增项目来自公募基金的募集总额6.89亿。2020年以来共有79只公募基金参与定增,涉及资金27.28亿,累计同比451.11%,并且集中度上大比例上升。

展开剩余82%

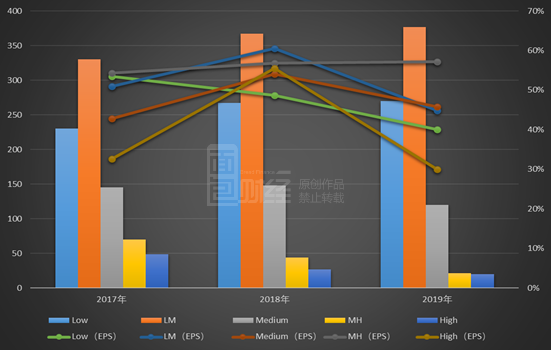

对增发实施的项目我们按照申万一级行业分类重新进行行业划分,具体为基础设施,金融,科技,消费,制造,周期。面包财经根据2020年以来的数据,通过计算观察到,在公募基金参与的定增中,有53只标的属于科技板块,现金充足率上有61只分布在Medium区域,在本期末很可能突破Medium区域达到MH区域。(注:现金充足率=(货币资金+交易性金融资产)/总资产,我们将现金充足率划分为五个层级:Low(现金充足率<10%),LM(10%<现金充足率<20%),Medium(20%<现金充足率<30%),MH(30%<现金充足率<40%),High(现金充足率>40%))。

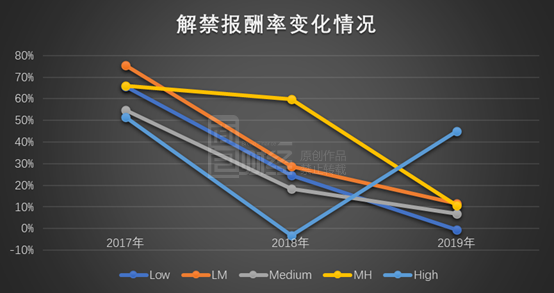

在再融资新规之前,参与定增的原控股股东及一致行动人,战略配售投资者解禁期为36个月,普通投资者解禁期为12个月,新规后锁定期分别减半,改为18个月,6个月且不再受减持规则的限制。发行最低价调整为不得低于基准日前20个交易日平均价的80%。一般而言,公募基金作为普通投资者,锁定期的减半,以更低的折价率获得定增股份,在锁定期内承担股票价格波动的风险在一定程度上得到降低。我们统计了近两年公募基金参与定增的项目,均获得了正的解禁报酬率。

现金充足率高的企业终获公募基金青睐

针对公募基金参与定增项目的特性,我们以现金充足率为外生变量来研究公募基金定增标的的选择。

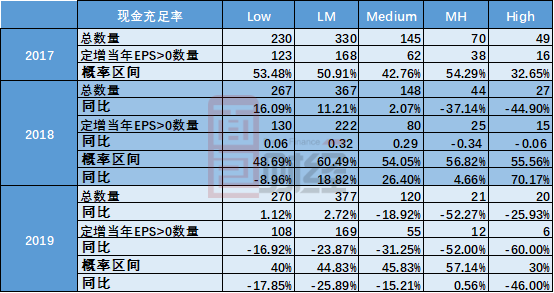

我们选取了近三年来定增实施的项目来分析定增标的EPS增速变化情况。因为公募基金产品大多数作为普通投资者参与定增,所以仅考虑一年期限的定增项目。我们统计了2016年~2019年实施定增的所有上市公司,过滤掉只向原股东配售的,其现金充足率和定增当年EPS增速对应的概率区间如下图所示。

注:文中提到的EPS>0均为增速大于零的情况

当年EPS增速大于0的概率区间若小于50%,则说明当年在实施定增后企业的利润下降的概率超过50%,则我们可以看出2017年当年实施定增后,MH的企业对应的MH(EPS)最大,达到54.29%,并且2018年、2019年连续两年实现56.82%,57.14%,稳步增长。而High的企业波动最大,振幅最大达到46%。Low的企业对应的Low(EPS)三年连续下行。假设企业在未来一年不发行新股,不回购股份,Low对应的EPS下降的风险大概率确定性更高,High对应的企业可能要承担EPS巨大的波动风险,相比较看来,在实施定增当年MH可能是相对来说比较优质的标的,Medium紧随其后。

不同现金充足率对应的EPS增速概率区间变化趋势

在我们的统计区间中,Low对应的企业实现平均解禁报酬率29.93%,LM的解禁报酬率38.60%,Medium的解禁报酬率26.63%,MH的解禁报酬率45.50%,High的解禁报酬率31.15%,其中MH三年年均解禁报酬率最高,在变化趋势上同样MH相对而言较为平缓。同样基于实施定增的企业在第二个会计年度内不发行新股,不回购股份,MH相对来说大概率在风险上更加可控,解禁报酬率变化上更加平滑且继续维持高水平,对应的定增标的可能更优质。

大多数公募基金仍然看好科技类公司的潜力

截至2020年6月8日,神宇股份,东湖高新,科斯伍德,晋亿实业,湘潭电化,华友钴业,普利制药,宁波银行的定增分别得到公募基金的参与,根据上市公司一季报数据分布,Low区间占比50%,LM区间占比25%,Medium占比25%,考虑到定增实施后,宁波银行和科斯伍德的现金充足率可能突破到MH区域,这其中共有6只公募基金参与了神宇股份的定增。

我们对再融资新规以来至今所有参与了定增的公募基金期间内所取得的投资收益以及其对产品净值的贡献度做了测算,在贡献度排名前50%的定增项目中,对基金净值贡献度比较高的标的为宁波银行,普利制药,东湖高新,科斯伍德。其中宁波银行和科斯伍德现金充足率较高,从目前的数据结果看,对参与定增的公募基金的净值贡献度上也较高。普利制药满足科技类定增项目的定位标准,在收益上有很高的价格弹性。东湖高新主要从事科技工业园、烟气脱硫和环保电力的建设、开发及运营,可能受益于国家对湖北地区的一些地方性政策上。将东湖高新排除在外,剩下的公募基金参与定增的标的至少符合其中一个特性。

总体上看,现金充足率较高的企业和高弹性的科技类企业大概率会对参与定增的公募基金的净值提供最大的贡献度。

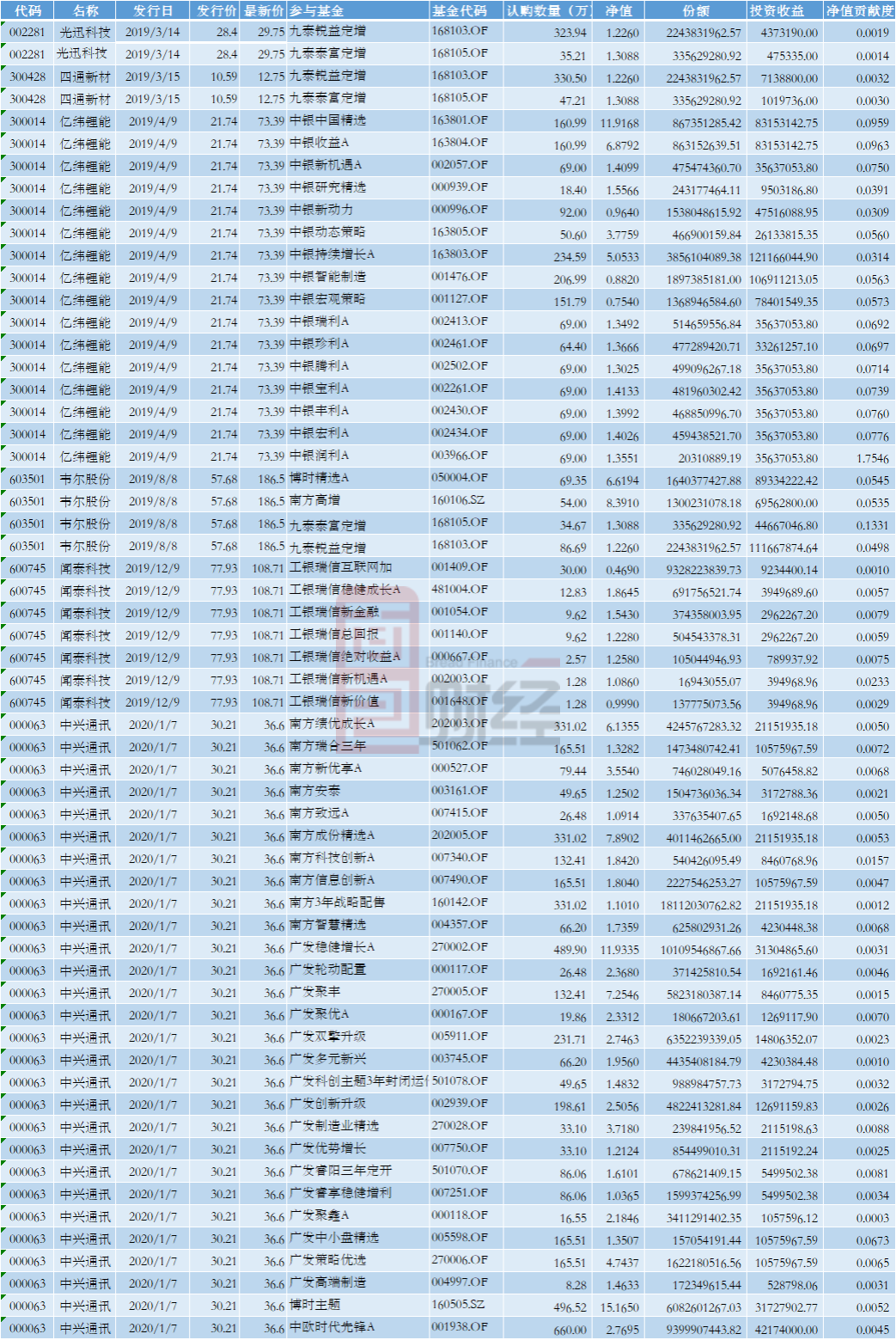

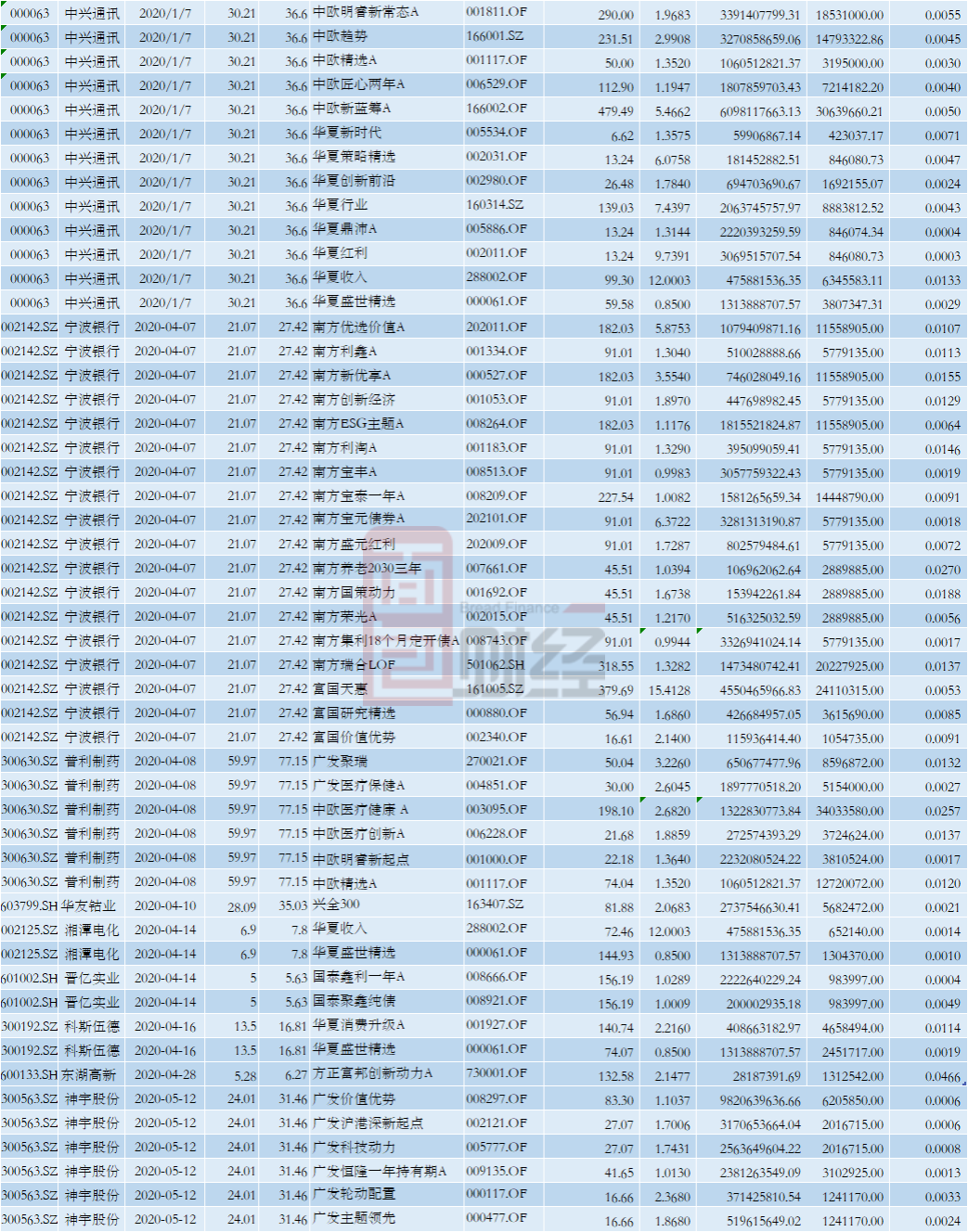

后附2019年至今所有参与定增的公募基金对应的净值贡献度