债基近一个月跌跌不休,让风险偏好比较低的债券投资者,感到生生的“肉疼”,大呼“损失不轻”。

从整体上看,5月份以来债券市场出现连续震荡回调,Wind数据显示,自2020年5月1日至6月2日,伴随着10年期国债收益率的回升,债券型基金指数下跌0.79%。

债券基金指数VS10年期国债收益率

(数据来源:Wind;统计区间:2019年12月27日至2020年6月2日)

再统计同期3226只债券型基金近一个月的收益率,可谓是“一片惨绿”,总计2779只基金收益为负,占比高达86%;其中跌幅最大的基金近一个月的时间里下跌近4%。债基不小心跌出了股基的感觉。(数据来源:Wind,选取全部“债券型基金”,各份额分开计算;统计区间:2020年5月1日-6月2日)

说好的“稳稳的幸福”呢?

债市为什么跌?后市怎么看?

首先,债市走势与利率密切相关,理论上是负相关关系,近段时间市场利率上行,导致债券价格下跌,投资者收益降低。

其次,前期支撑债市的因素减弱,导致市场情绪发生变化。随着疫情冲击减弱,经济进入修复期,市场的风险偏好有所提升,对待避险资产——债券的态度也会生变。

最后,债券牛市已持续2年多的时间,自今年以来,利率下行、股市波动等种种原因支持债券一路高歌猛进,债市有部分获利了结的需求。

前瞻后市,泰康资产公募基金认为债市将仍然是波动与机遇并存,但更多积极的、正面的因素正在积累,不妨选择专业的债券基金,由专业的基金经理为我们分辨市场,探寻真正的获利机会。

利率市场方面,或延续调整趋势。基本面上来看,经济基本面短期改善、疫情对经济的中期影响仍需要观察;政策面来看,财政刺激力度有限,对债券的负面冲击降低;估值角度来看,债市目前处于较低的历史估值水平附近,对利率进一步下行形成掣肘。

信用市场方面,收益率跟随调整,利差预计部分修复。基本面上,经营触底爬坡,投资动力较弱,融资宽松友好;供需面来看,理财成本难降,供需走弱但压力可控;估值面,预计跟随利率债回调,利差有一定缓冲垫,修复但很难明显收窄。

债市会涨回来吗?为什么?

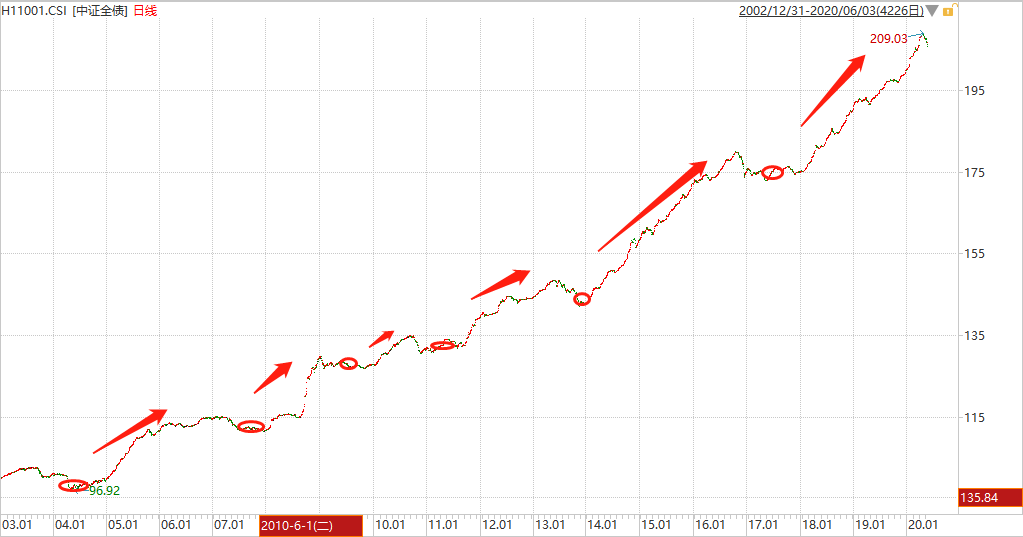

从2003年以来的数据看,在此期间债市每次短期“调整”后总能够涨回来,而且会涨得更高,长期来看仍然是靠谱的“避险资产 ”,投资者大可不必过度忧虑。不过短期因素给债市带来波动,这也是我们应该正视的现实。

中证全债指数:

2003年以来每次调整后,总能涨得更高

(数据来源:Wind;统计区间:2002年12月31日至2020年6月3日;我国证券市场成立时间较短,过往历史数据不代表未来表现)

为什么债市回调后总能涨回来?

与股票、黄金等任何一类资产都不同,债券的收益来源有两个部分,其中很重要的一部分是“明确的票息收益”,虽然债券价格会随利率波动,但只要长期持有债券,在没有发生违约或爆雷的情况下,其利息收入就会一直入账,长期下来债券收益走势是向上的。

债券的收益的两个部分

如何应对债市调整?四个锦囊请拿好

不过,道理都懂,债市“跌跌不休”还是令人心慌……

这其实与我们的投资观念、投资心态有关。如果操作没有“规划”,往往就会由情绪、本能来推动,犹豫不决、冲动、恐惧、急躁等等,常可能导致我们做出错误判断。所以,我们首要做的,就是“调整心态”,其次是采用正确的策略方法来应对。

具体怎么做?泰girl带来四个建议——

1.

静心观水流,看淡并接受市场的短期调整。

谈及波动,格雷厄姆有个经典又形象的比喻,“市场”仿佛一位“情绪古怪的先生”,他时而热情过度,又时而悲观过度。所以短期看,收益曲线总是时上时下,似乎找不到任何规律。如何不被情绪化的市场先生影响?必须认识到波动是市场的常态,看淡并接受波动;如果实在不行,请减少查看账户的次数。

2.

心中有大局,坚持长期投资。

人生中常常有这样的经验,登得越高望得越远,眼界开阔了,曾经的烦恼便不再是烦恼。投资也是如此。为什么有人能忽略短期波动?因为他始终着眼于长期,不在乎蝇头小利,也不在意短期的浮亏。债基持有的时间越长,获得正回报的概率就越大,既然如此,也不必过分在意短期调整?

3.

选择投资于“中短久期债券”的基金。

久期表示了债券或债券组合的平均还款期限,久期越短,债券对利率的敏感性越低,风险越低;反之,久期越长,债券对利率的敏感性越高,风险越高。因此,当利率风险上升时,为了提升投资组合的安全性,可以选择久期较短的债券,而在基金领域,就是选择主投中短债的基金进行投资。

▲ 泰康安惠纯债 ▲

基金代码:A类003078 C类 006865

一句话推荐理由:中短久期策略,以获取绝对收益为投资目标,持仓以中短久期的中高等级信用债为主。

4.

巧用投资策略,选择“固收+”。

心态调整好了,投资就成功了一大半。在此基础上,我们应该考虑巧用投资策略,应对债市调整期。

“固收+”策略产品,大部分仓位用于投资债券,小部分仓位用于投资股票、可转债、新股申购等。一般来说,股票、债券两类资产往往“东方不亮西方亮”,抓住大类资产轮动机会的概率更高,还能缓和我们的内心波动。

就比如当前,债市出现调整,股市低位反弹,同时配置股债,一定程度上可实现风险对冲;而且因为股市弹性更大,相对于单纯投资债市而言,长期来看,兼配股债能进一步向上拓展更高的收益空间。

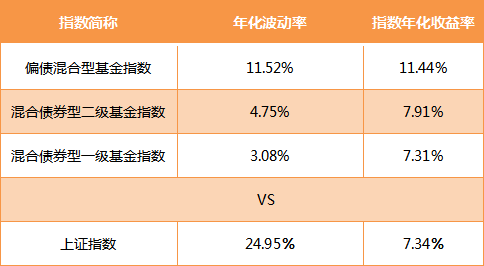

一级债基、二级债基、偏债混合基金等,都是常见的固收+产品。从历史数据看,在较长期的时间维度下,这几类基金指数的年化波动率小于上证指数,年化收益率却与上证指数相近,长期来看,更适合中低风险投资者的需要。

近15年来固收+策略基金指数业绩表现

(数据来源:Wind;统计区间:2005年6月2日-2020年6月2日;偏债混合型基金指数代码885003.WI,成份数量403;混合债券型二级债基指数代码885007.WI,成份数量561;混合债券型一级债基指数代码885006.WI,成份数量160)

固收+策略好基推荐

▲ 泰康宏泰回报 ▲

基金代码:002767

一句话推荐理由:偏债混合基金,以债券投资为主、股票投资为辅(占比不超过30%),双投资总监桂跃强+蒋利娟共同管理,打造泰康资产公募王牌偏债混合类产品。

▲ 泰康颐年混合 ▲

基金代码:A类005523 C类 005524

一句话推荐理由:偏债混合基金,双投资总监桂跃强+蒋利娟共同管理。从过往季报可以看出,其成立以来股票仓位一直保持在较低水平(不足10%),且成立以来每个季度都是正回报。