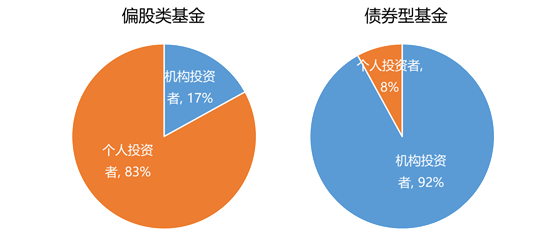

基金的“股债双雄”两个大类,历来是个人投资者偏好“股”、机构投资者偏好“债”。我们通过Wind统计发现,偏股类基金中,个人投资者持仓83%占绝对优势;而债券型基金机构投资者占比普遍较高,平均占比92%。

图:不同类型基金的持有人结构

数据来源:Wind资讯;截至2020年末;上图偏股类基金包括普通股票型基金与偏股混合型基金

我们在《当基金投资遇上2021年高考作文题》中讲过,投资中很多痛苦来自“不适己”;还有一种常见的痛苦,是对资金不做性质和用途上的区分,导致投资结果和预期的偏差。

笔者认为,普通人至少有三笔钱可以首选固收类基金,分别是活钱增值、稳健理财、配置入门。

第一笔钱:活钱增值

对应品种:货币基金、传统中短债基、滚动中短债基

所谓活钱,就是随时可能动用的钱,也可以理解为“准现金”,流动性(变现能力)最为重要。

货币基金

从2013年“X额宝”开始,货币基金几乎实现“全民普及”——原来现金可以不在活期储蓄里躺着。

货币基金,主要投资于货币工具,包括银行存款、债券回购、利率债、高等级信用债等,以平均剩余期限不超过120天的资产为主,这些资产风险很低、且变现容易。加上货币基金每个交易日可以申购赎回、通常申赎无费用、赎回最快T+0到账,在所有基金当中流动性全面胜出。

传统中短债基金

中短债基金俗称“货基+”,“+”体现在比货基更长的组合久期(3年以内)、更广的投资范围(可投的债券品种更多)、较高的风险收益。

传统中短债基金一般每个交易日可申购赎回,其中部分份额持有一段时间后免收赎回费。如财通资管鸿福持有7天免收赎回费。

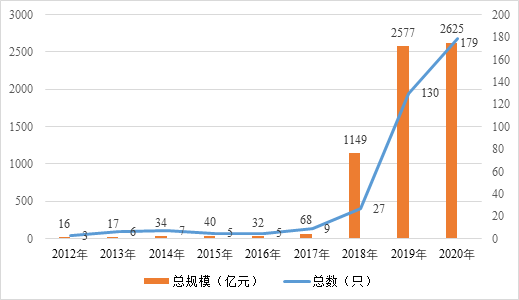

中短债基金曾经是个小众品种,2018年开始显著放量,今年一季度在股市大幅波动后一度走到聚光灯下。

图:短期纯债基金(Wind分类)市场容量

数据来源:Wind资讯;截至2020年末

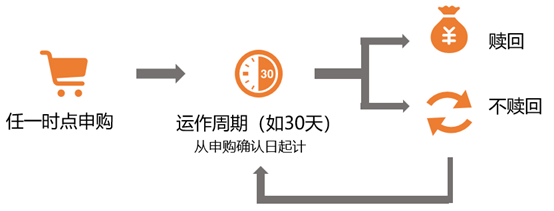

滚动持有中短债基金

滚动持有中短债基金,是2019年诞生的品种,今年4月起大量出现。投资范围一般等同传统中短债基金,二者差异主要在流动性安排上——滚动持有中短债基金设定一段时间的滚动运作期,如财通资管鸿安30为30天滚动运作,投资者在任一投资时点申购后,将自动进入30天的运作周期(从申购确认日起计算),30天运作到期日当天可供投资者赎回,如当天未赎回,将自动进入下一个30天运作周期。

图:滚动持有中短债基运作

这样的安排,一方面可以满足投资者规律投资、适度兼顾流动性的需求,另一方面便于基金经理从获取流动性溢价和期限利差等多维度发力,中长期收益是否会超越传统中短债基金,可以说值得期待。

第二笔钱:稳健理财

对应品种:每日开放纯债基金、定期开放纯债基金等

稳健理财,主要追求中长期稳健收益,而对流动性的要求较小。相比“活钱增值”,这部分资金可承担的风险、追求的收益都比较高。比如养老资金,就是典型的稳健理财资金。

一般而言,对稳健理财收益率的要求是,拉长看至少跑赢通胀。

图:债券基金平均收益率长期大幅跑赢CPI

数据来源:Wind资讯,截至2021年5月31日

基金过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

纯债基金对债券投资“纯度”的要求很高,不仅不从股票一、二级市场直接买入股票,就连因投资的可转债转股后间接获得的股票,也要求在可交易之日起一定时间内卖出。

每日开放和定期开放,也是流动性安排的差异。定期开放的安排,同样是为了规避资金频繁大进大出给投资带来的难题。

第三笔钱:配置入门

对应品种:纯债+可转债,纯债+股票等

资产配置,是每个投资者走向成熟的必经之路。桥水基金瑞·达利欧的“投资的圣杯”著名理论提到:“成功的投资关键,是找到10-15个良好的、互不相关的投资或回报流,并创建投资组合。”

对多数普通投资者来说,不必追求“10-15个”,通过股、债两类高低风险资产的搭配,就能实现很好的分散化投资效果。无论是原来投资纯债类还是股票类资产的投资者,都可以考虑将“固收+”作为个人资产配置的入门品种。

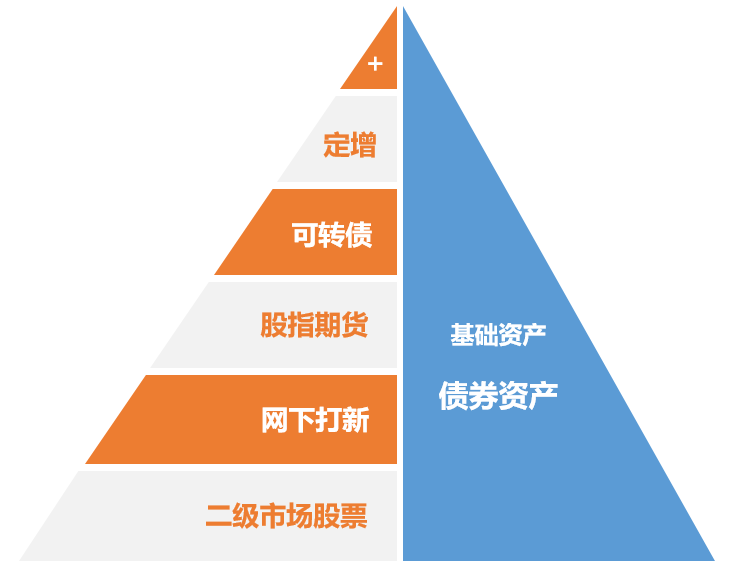

图:固收+产品为债券资产打底、搭配其他品种

固收+基金最常见的策略,是“+股票”和“+可转债”。固收+基金的风险收益,一般介于纯债基金和偏股基金之间,力求战胜同期理财产品(如银行理财)。

“+股票”的品种,可以按照基金合约定的比例投资股票,偏债混合基金还可以参与网下新股申购。

“+可转债”的转债虽然名为“债”,实际上是具有股性的品种,在股市上涨时也拥有很大的向上弹性,股市下跌时还能发挥债券的抗跌效用。

表:常见固收+基金策略

目前有的“固收+”基金逐步做成了“权益-”,也就是在波动控制方面没有达到超越理财产品的初衷,或者更追求收益率而不是低波动。相信随着时间的推移,回撤控制能力出色的固收+基金,会收获越来越多的拥趸。

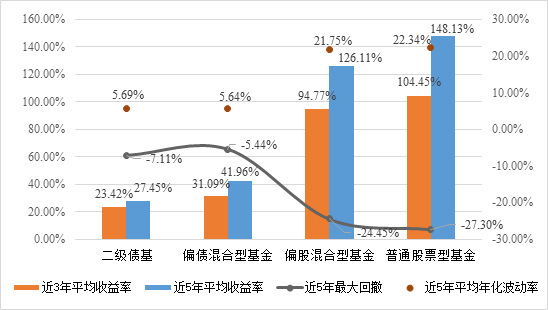

图:固收+基金与偏股类基金风险收益比较

数据来源:Wind资讯,截至2021年5月31日

基金过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

当然,以上“三笔钱”的对应产品类型并未覆盖所有的固收类基金。其他比如还有可转债主题基金——大多数资产投向可转债、风险收益特征更接近权益类基金,债券指数基金——跟踪特定指数的被动投资工具、持有人以机构为主,等等。

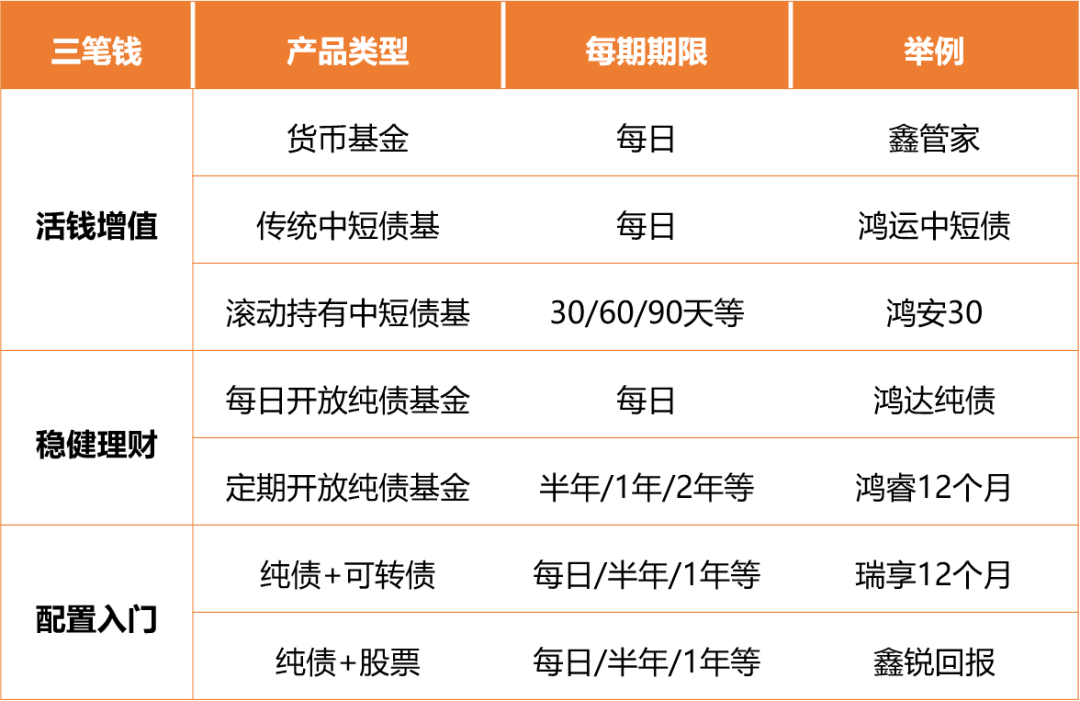

最后,为了大家更好的理解三笔钱对应的产品类型,以财通资管旗下部分产品举例供参考。

注:每日指每个交易日