大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

来源:点拾投资

时间是投资中最重要的“函数”,也是我们最大的杠杆。在正确的方向上,时间越长,收益就越高。当然,长期主义也是反人性的,需要我们一次次去告诫自己,在快与慢、长与短、动物基因和自由意志之间做出选择。

最终长期主义也会变成一种世界观和价值观。对于我们的投资来说,选对了基金是第一步,只有长期持有才能见证“时间杠杆”的魅力。前者相当于从0到1,后者相当于从1到10000,一笔好的投资,“有缘相识”与“有幸相守”,缺一不可。

01

我们投资的基金,超额收益来自哪里?

前一段时间,有个朋友问我:买了一个基金赚了30%了,是不是要“落袋为安”?我当时心里有些疑惑,买到好的基金产品,难道不是应该长期持有吗?就如同当西瓜刚长到桃子大小的时候,为什么要去摘掉它呢?

在这里,我们需要理解大部分优秀主动管理基金的超额收益来源是什么。主动管理基金的超额收益,来源于择时和选股两部分。这个在我们大量的基金经理访谈中也能看到,优秀的主动管理基金,大部分是依靠选股获得超额收益。

选股的背后,是选择能够提供超额回报的企业。有些人选择高质量的公司长期持有,也有一些人会做估值的“均值回归”,选择质量一般但价格被严重低估的公司。从一个整体来看,一个国家名义GDP的增长是由其所有企业的利润贡献的。由于A股并非注册制,上市的条件比较严苛,A股整体的盈利增速会比所有企业盈利增速更快。而主动管理基金,又能找到盈利增长更快的公司,这也是他们超额收益的主要来源。

这意味着,只要这个国家的经济长期增长,优秀的主动管理基金净值就有持续增长的空间。

当前,中国经济正从高速增长转向高质量增长,中国经济长期向好的基本面没有改变,而且得益于过去几年持续的去杠杆和控制金融风险的前瞻性布局,中国金融体系保持稳定,资本市场、尤其是A股核心资产具备长期的投资价值,这也为通过长期持有绩优基金以获取中长期较好的回报提供了基础。

必须指出的是,即使经济长期向上,资本市场也不是所有股票都能赚钱,尤其是在α变得更加集中的当下,超额收益来自少数的优秀企业,而这恰恰只有专业的投资人有能力捕获。把钱交给专业的机构投资者,让他们去捕获优质的企业,才是普通投资者真正能够享受到经济增长红利的好方法。

02

因频繁择时而失去的“获得感”

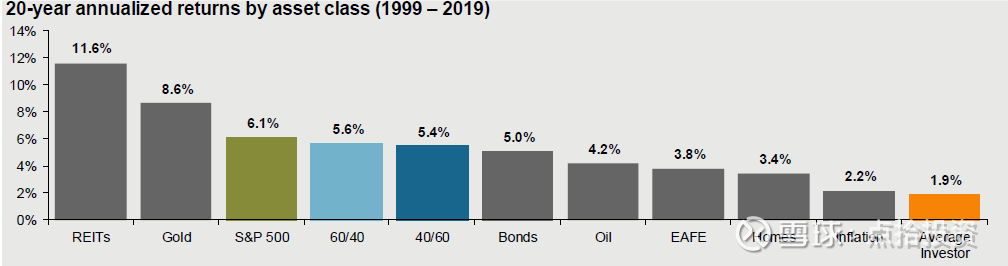

我们来看一下美国大类资产收益率的数据。从1999到2019年之间,标普500的年化收益率高达6.1%。而这期间表现最差的一类资产叫做“普通投资者”,他们在这20年的年化收益率只有1.3%,连通胀都没有跑赢。背后的原因也是在于普通投资者一次次的“择时”。涨多了就想着卖,可是看到涨更多又追,等市场跌到底部了又全卖掉。一次次的轮回,导致再好的市场都无法提供满意的回报。

这个特征在高波动的A股市场更加明显。中国资产管理行业的Investment return(投资者收益)和Investor return(持有人收益)长期不匹配。从主动管理基金的角度看,目前上证指数依然在3000点以下,相比2007年的6124点跌去了一半,但是绝大多数主动管理基金收益率早就超过了十几年前的水平,显示了很强的超额收益率。甚至根据Wind的统计,代表全体基金整体收益水平的中证基金指数,从2003到2019年总回报超过了5倍,对应的年化收益率在12%。这个年化收益率超过了同期的道琼斯指数和上海二手房指数。但是大部分基金持有人并没有这种感觉,许多人觉得买基金都是亏钱的。

我们经常会说,股票的短期波动是随机漫步。这句话的含义是,股市短期向上或者向下,都有很大的不确定性。但是持有时间越长,越接近于这个资产的长期收益率。我们拿中证混合基金指数为例,从2008年到2019年的数据看,持有半年赚钱的概率是61%,持有一年赚钱的概率提高到72%,持有5年赚钱的概率提高到96%。

而中国基金业协会公布的 《2018年度基金个人投资者投资情况调查问卷分析报告》显示,16%的投资者持有单只基金的平均时间少于半年;持有基金半年到1年的投资者占比为31.9%,持有1-3年的投资者占比为32.5%,持有3-5年和5年以上的投资者比例分别仅有11.6%和8.0%。

所以导致投资者“获得感”不佳的一个核心原因是,大家在市场波动中喜欢不断“择时”。基民往往过于看重短期的预期收益率,比如在牛市高点大幅加仓产品,认为很快能继续涨10-20%。在熊市低点又大规模赎回,认为可以再等一个更低的位置“抄底”。最后,高点的那一点“贪婪”和低点的那一次“恐惧”,都成了持有人的“魔咒”。下面这张图是基金份额变化和上证指数的拟合图。我们看到在2015年牛市高点,基金规模大幅增长,但是在市场到了底部时,出现了巨大的赎回。

03

专业的事,交给专业的人

我们在一系列文章中始终强调一个观点:“相信专业”。相信专业的主动管理基金经理,能够持续获得超额收益。今天的世界是专业化分工时代,相比于普通投资者,专业机构投资者的竞争优势会通过时间的杠杆逐渐扩大。

有一个词叫做“1万小时训练”,时间越长,专业选手和业余选手的差距越大。例如专业的厨师每天做饭10个小时,一年扣掉双休日就是2600小时,十年就是2.6万小时。而普通人一天做饭可能就1个小时,一年加上双休日也就365个小时,十年只有3650小时。所以,如果你已经请了一位专业的米其林大厨来为你煲汤,就大可不必在水刚烧开时就自己急忙冲进厨房往锅中加盐——等待大厨的美食,是更好的选择。

这种专业差距,也会在投资中的“超额收益魔力”中显现。单一年份的超额收益看上去似乎没有那么高,但是时间越长导致总回报的倍数天差地别。我们拿巴菲特的收益率为例,1965年到2019年间,巴菲特取得了20.3%的年化收益率,同期标普500包括分红在内的年化收益率是10%。从单一年份看,20%和10%的差别,也就是100元投资变成了120或110元的差别。但是拉长时间看,巴菲特的总收益率高达2,744,062%,标普500包含分红的总收益率为19,784%。这意味着,用100元买入巴菲特的基金持有至今,会变成2,744,062元,对比标普500只有19,784元,差距不是一两个零头。前者可以成为留给后代的巨大财富,后者只能买一辆普通的汽车。

04

坚信长期的力量

所以,我们应该抱着投资而非投机的心态,去选择专业的投资管理人进行长期持有——特别要指出的一点,我们不是片面强调所有的基金都应该闭着眼睛持有。长期持有的前提,是找到优秀的管理人和好的产品。因为优秀的管理人相比普通投资者的超额收益,会通过“时间的杠杆”,变成天文数字的差距。

这就是所谓“坚信长期的力量”。这是一句我特别喜欢的口号,出自汇添富基金。长期以来,汇添富一直在夯实主动管理能力,在权益投资方面也逐渐获得市场的认可。银河证券基金研究中心数据显示,截至2019年末,汇添富旗下股票基金过去5年、10年算术平均股票投资主动管理收益率分别为109.10%和205.85%,在所有基金公司中排名前列。

理念角度,汇添富从成立之初就确立了“以深入的企业基本面分析为立足点,挑选高质量的证券,把握市场脉络,做中长期投资布局,以获得持续稳定增长的较高的长期投资收益”的投资理念,立志做证券市场的“选股专家”。

产品角度,汇添富坚持推出价值观正确、具有长期生命力的产品。尤其是在推动中国经济发展过程中扮演重要角色的消费、科技、医药等领域,汇添富坚持前瞻布局长期投入,为在这些具有较大市场潜力和增长空间的赛道上进行长期投资打下了基础。

人才角度,经过多年锤炼,汇添富持续培养了一批优秀的基金经理,他们长期接受着公司“风格稳定化、业绩持续化、价值观正确化”的文化熏陶,并且在垂直一体化的投研体系中取长补短,持续进化,逐渐在各自赛道和风格领域形成了较强的投资管理能力。

对于价值投资,我自己用“真善美”三个字总结。第一是求真,努力去发现真相,公司基本面的真相,世界的真相。价值投资是追求“真价值”,而不是“伪价值”。第二是求善,就是用创造价值的眼光看问题,长期能长大的公司必然是能创造价值的,这也符合自然规律。第三是求美,就是世界是多元的,有两面性,最终用一个美的眼光看世界,看待万物,努力去看到美好的一面。

长期和真善美一脉相承,只有真善美的才能长期。作为一个投资者来说,相信那些真正为持有人创造价值的主动管理基金经理,然后把钱交给他们。相信优秀的基金经理是在践行“真善美”,探寻真相,持有创造价值的企业,优化社会资源的分配,最终推动这个世界的发展。

更重要的是,当我们长期持有优秀的主动管理基金,就能获得一个更宝贵的东西:时间。把时间放在那些更美好的事情上!

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。