市场回顾

市场波动分化

指数涨跌不一

图表1:本周主要股市指数表现(2021-6-15至2021-6-18)

数据来源:wind

科创50指数跟随上周继续上涨

沪深市场仍在调整期

图表2:上证指数表现(2021-6-15至2021-6-18)

数据来源:wind

上证指数节后调整

市场情绪逐渐趋稳

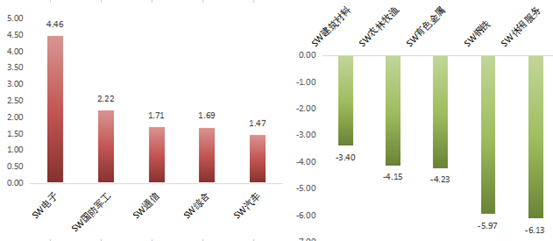

图表3:本周涨幅前五与后五行业(单位:%)(2021-6-15至2021-6-18)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

电子,国防军工,通信,综合,汽车

本周涨幅后五的行业

休闲服务,钢铁,有色金属,农林牧渔,建筑材料

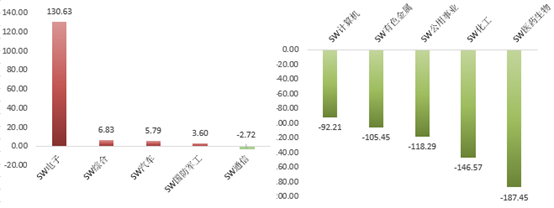

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-6-15至2021-6-18)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

电子,综合,汽车,国防军工,通信

本周净流出前五的行业

医药生物,化工,公用事业,有色金属,计算机

投资策略

我们认为,近期经济数据呈现出分化加剧的结构,疫情激发居民购房刚需释放,导致地产产业链持续强于市场预期。但是更值得警惕的是通胀对需求的负面冲击,工业品通胀通过价格传导和成本抬升两大链条对商品消费需求和制造业、基建投资形成抑制,可能会导致下半年经济复苏弱于预期。如果下半年投资需求受通胀抑制而持续偏弱,央行货币操作可能不会简单地因为工业品通胀走高而收紧,流动性或将好于预期。

市场层面,我们坚持认为今年应当适当淡化总量、更加重视结构。在景气行业中优选估值与增长相匹配的优质公司,或许是在不确定环境下的应对之道。行业方面我们对科技创新、新型消费以及新能源等领域的增量市场,依然保持战略性重视,预计市场情绪性波动趋缓后,新一轮结构性机会将再次酝酿。

中信证券:博弈性交易退潮,强化成长板块配置

增量资金入场缓慢,存量资金的博弈性交易退潮,美联储政策退出的影响有限,本轮行情的时间约束渐强,投资者行为主导下,市场跨月波动将加大,并将逐步重回以盈利为主驱动的阶段。一方面,场外资金观望情绪加重,存量资金的风险偏好回落,看短做短的博弈性交易将逐渐退潮;市场短期仍由投资者行为主导,中报披露和季末流动性预期影响下,本轮行情的时间约束渐强,市场跨月波动将加大,盈利将逐步替代估值,成为市场主驱动。另一方面,全球“再通胀”交易接近尾声,美联储政策退出节奏难超预期,对新兴市场负面影响有限,且A股依然能在全球权益市场中保持较强的吸引力。配置上,建议闹中取静,强化高景气的成长板块配置,关注政策落地催化的主题,以及中报业绩超预期带来的交易性机会。

海通证券:股牛继续,龙头优质公司仍是较好配置

通胀压力下半年有望缓解,剔除基数效应后投资时钟仍处在过热期,19年1月开启的股牛继续。历史牛市中指数高点略提前于盈利高点,本轮ROE高点或在21Q4-22Q1,指数年内有望创新高。结构上守正出奇,以茅指数为代表的龙头优质公司仍是较好配置,盈利增长较快、顺应政策方向的智能制造更有弹性。

中信建投证券:市场保持当前波澜不惊的平稳运行不变

从经济层面来看,2021年下半年中国经济平稳中小幅回落,大宗商品价格回落,央行将维持基础货币供给稳定,流动性保持合理充裕,国债利率平稳阶段。人民币汇率双向波动,呈现出阶段性小幅贬值。因此,这种经济状态下,市场保持当前波澜不惊的平稳运行不变。从行业比较的层面来看,成长股和长久期的消费股在经济回落的环境中持续占优。看好半导体、光伏、新能源汽车、计算机等长期成长板块,也看好食品饮料等消费板块。

中金公司:指数表现中性但结构偏积极,高景气成长行业是重点

随着中国下半年可能率先进入疫后新常态,总需求并不太强意味着市场关注点可能会从当前高度关注通胀,到关注增长的持续性,在此背景下,市场风格可能会继续偏向成长。尤其是中国制造业产业链展现的韧性和竞争力正在得到更多的认同和验证,无论在科技硬件还是软件领域都在谋求产业自主,消费的结构升级趋势也在延续,相关高景气的成长行业仍然是未来结构的重点,重申对指数表现整体中性但结构偏积极的观点。

华泰证券:科创板持续独立行情的概率较低

在内需特别是基建与消费数据弱、年内PPI同比或已见顶、美联储偏鹰而创业板受北向资金影响较大、国内狭义流动性偏宽等因素共振之下,科创50显著跑赢市场,是上周唯一正收益指数。部分投资者认为当前科创板≈2013年创业板,但从ROE剪刀差、成长驱动力、基本面相关性等分析可比度不高,科创板持续独立行情的概率较低、与其他板块共振修复的概率更高。基本面上,下半年仍有海外居民超额储蓄释放、国内后置财政发力、企业资本开支继续回暖等支撑,中报、三季报A股ROE提升仍可期;流动性上,近期强美元+人民币不弱的组合之下,北向资金净流出压力预计有限。

一键布局

金信稳健策略(007872):

本基金在“坚持投资于长期确定性、积极赋能科技创新”的投资策略指引下,主要投资于科技成长板块。

图表5:金信稳健策略收益曲线

数据来源:金信稳健策略定期报告,wind,截至2021年3月31日

参考文献:

[1]【十大券商一周策略】把握科技大牛市!市场做多毫不犹豫,龙头优质公司仍是较好配置。券商中国

A股周策略

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

金信稳健策略成立于2019年12月13日,孔学兵自2020年9月18日起开始管理金信稳健策略,周谧自2020年5月6日到2021年5月24日管理金信稳健策略,吴清宇自2019年12月13日到2020年12月16日管理金信稳健策略。金信稳健策略2020、2021Q1的业绩分别为44.67%、-8.36%,同期业绩比较基准收益率分别为15.20%、-0.93%。金信稳健策略2019.12.13-2021.3.31的业绩为32.37%,同期业绩比较基准收益率为17.39%。数据来源:金信稳健策略定期报告;业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。