摘要

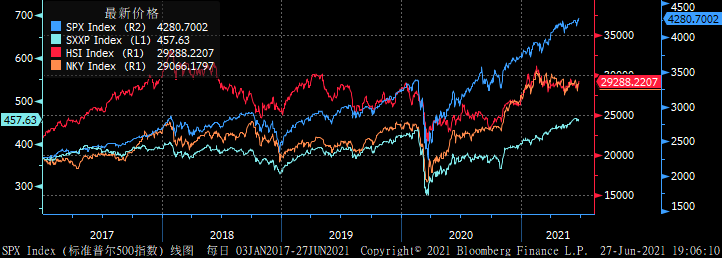

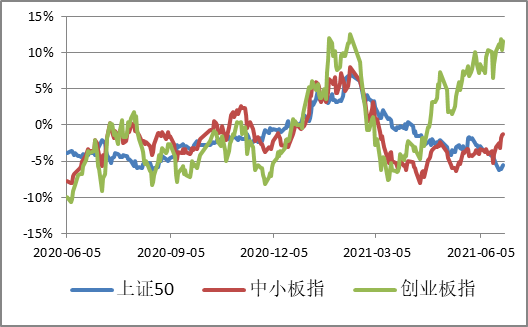

【上周复盘】上证指数上涨2.34%,深证成指上涨2.88%,创业板指上涨3.35%,周表现较好的行业为煤炭、电力设备及新能源、钢铁、石油石化。恒生指数周涨1.69%,标普500指数周涨2.74%,欧洲斯托克600周涨1.23%,日经指数周涨0.35%。

【近期观点】上周A股和海外权益市场表现都很好,标普、纳指创下新高;我们认为流动性预期的边际改善是关键的因素。展望后市,我们维持市场以震荡为主的观点,建议把握轮动中结构性机会。煤炭、石油石化表现较好,显示宏观周期预期有所改善,符合一直强调的,年内主线将从估值驱动向盈利驱动转向。

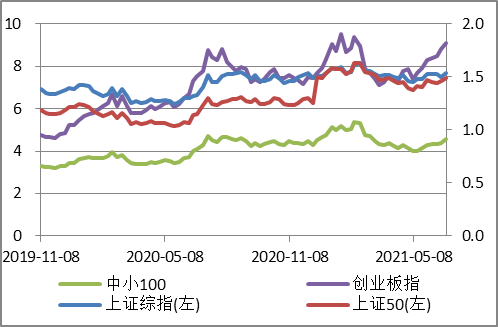

【中长期观点】2021年全A增速预计会较高,但增速高点或在近两个季度出现,长期看将迎来一个长缓坡。对全年流动性我们依旧维持谨慎,社融后续表现恐仍偏弱。我们认为后续市场不易走出单边行情,超额收益主要来自行业景气度能穿越经济周期,且估值与长期成长能力较为匹配的板块以及精选Alpha,尤其是中小市值中,市场认知尚不充分,估值较低的成长股。

【行业配置】建议均衡配置。建议逐步降低周期配置比例,配置银行等低估值行业以及自动化、汽车零部件等受益于全球经济复苏、出口产业链的偏中游制造类行业;中期看好受益于行业格局以及景气度仍较好的成长类子行业,如新能车、面板及军工等行业。

【风险提示】经济复苏后需观察疫苗带来的刺激作用以及海外疫情发展情况,若不及预期,可能对市场带来冲击。

【事件点评】“美联储主席杰罗姆·鲍威尔在国会听证会上声明,美联储不会‘先发制人’地加息。欧洲央行行长拉加德也在欧洲议会听证会上表示,虽然疫情出现好转、欧元区经济正在加快复苏进程,但依然离不开货币政策的支持。”

我们认为,整体来看,市场对货币政策将加快收紧的预期有所缓和,带动全球权益市场反弹。

【宏观经济】我们判断企业盈利持续修复,今年或有较高增长。预计2021年全A业绩增速在20%左右。

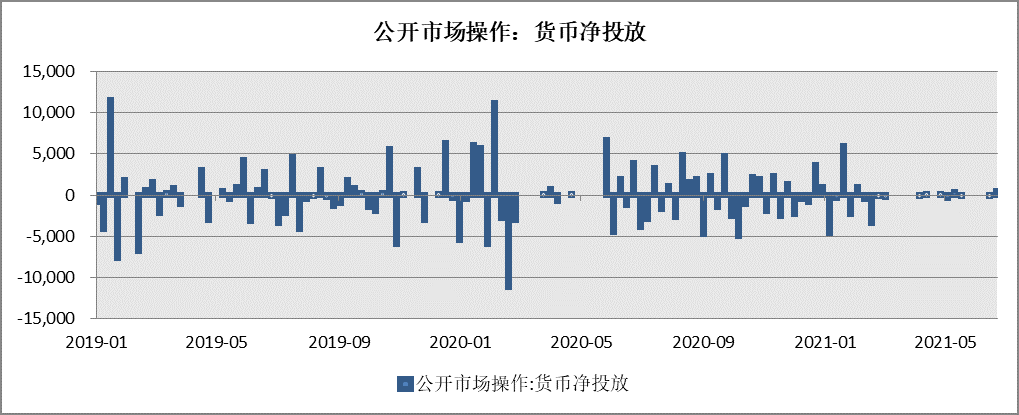

【流动性观察】2021年确定性收紧但节奏较为平缓,上周央行公开市场操作净投放450亿。南下资金净流入209.77亿元,北上资金净流出42.24亿元。产业资本净减持87.29亿元。

【港股观察】当前我们仍然看好港股相对表现,核心在于港股估值水位较为合理,全球看偏低。当前全球经济进入“增长”阶段,恢复趋势确定性较高。历史上看,港股在经济复苏周期中的相对表现较好。

【海外观察】全球股票型基金流入大幅下滑至70亿美元(vs. 上上周流入390亿美元)。美国5月核心PCE物价指数再次创下1992年以来新高,欧元区6月制造业PMI初值维持在历史高位。部分国家疫情再度反复引市场对疫苗防护性及新一轮疫情扩散的担忧。

上周复盘

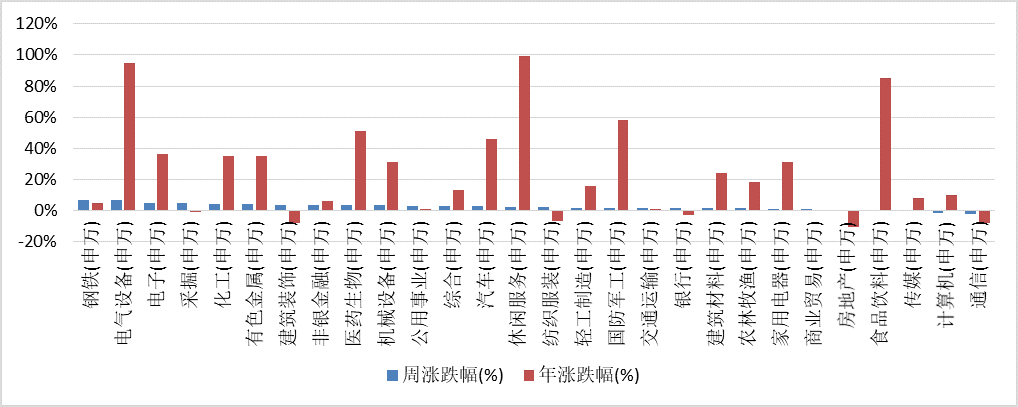

上证指数上周上涨2.34%,报收3607.56点,深成指上涨2.88%,报收15003.85点,创业板指上涨3.35%,报收3347.70点。两市日均成交额10141亿元,上周为9399亿元,成交额较上上周上升。上周表现较好的行业为煤炭、电力设备及新能源、钢铁、石油石化。

近期观点

上周A股和海外权益市场表现都很好,标普、纳指创下新高;我们认为流动性预期的边际改善是关键的因素。虽然此前FOMC会议点阵图加息节奏有所加快,但周内联储主席鲍威尔和官员发言维持通胀是暂时性的,联储不会先发制人地加息。欧洲央行行长拉加德更是表示,“若有需要,欧洲央行仍有空间下调利率”,显示全球货币政策当前仍以呵护经济恢复为主,利好权益市场。回到国内,北向资金重回净流入,周五出现单日140亿的大额单日净流入,是周内市场表现较强的重要支撑。但展望后市,我们认为不宜过度乐观,核心在于当前更多是对前期悲观预期的修复,长期看流动性收紧的大趋势没有变化,我们维持市场以震荡为主的观点,建议把握轮动中结构性机会。

上周煤炭、石油石化表现较好,显示宏观周期预期有所改善,市场对涨价带来的业绩弹性给予了积极的反馈。符合一直强调的,年内主线将从估值驱动向盈利驱动转向。我们当前配置以景气度、政策导向为主:第一,随着国内经济恢复放缓和商品价格管控,顺周期业绩增速或在3季度开始回落,整体景气度承压,建议逐步降低纯周期类行业的配置;大宗品价格仍有上涨空间,但股价已有预期因此权益市场机会或偏小;此外,计算机等 TMT 板块景气度有所上行,两者相对性价比或有反转。第二,盈利上行后半段中小市值盈利改善程度更大,源于在经济修复中后段中小公司融资和规模劣势得到缓解,业绩弹性更大。估值景气度匹配上,TMT和新能源等板块景气度短期持续上行,以2022年盈利测算当前估值,相比2月,降幅较大的集中在新能源、电子、机械等板块;消费、医药PEG仍在2以上,建议精选估值与长期空间匹配的标的。

中长期观点

当前宏观经济仍在持续恢复,2021年全A增速预计会较高,但增速高点或在近两个季度出现,长期看将迎来一个长缓坡。对全年流动性我们依旧维持谨慎,社融后续表现恐仍偏弱。历史上看这样的宏观背景不利于估值的扩张,我们认为后续市场不易走出单边行情,超额收益主要来自两方面:一是行业景气度能穿越经济周期,且估值与长期成长能力较为匹配的板块。二是精选Alpha,尤其是中小市值中,市场认知尚不充分,估值较低的成长股。

行业配置

建议均衡配置,一是经济或逐步进入顶部区间,当前宏观周期仍处于向上趋势,叠加2021年疫苗全球复苏共振在望,建议逐步降低周期配置比例,随着大宗品价格仍有上涨动力但周期股整体性价比偏低,建议配置银行等低估值行业以及自动化、汽车零部件等受益于全球经济复苏、出口产业链的偏中游制造类行业;二是中期看好受益于行业格局以及景气度仍较好的成长类子行业,如新能源车、军工等行业。

【煤炭】上周内表现较强主要受动力煤现货价格持续上涨推动。供应方面,频繁发生矿难为增产带来不确定性,临近七一也有减少事故的要求,安全政策趋严的情况下,产地供应偏紧;需求方面,沿海八省电厂日耗出现反季节上升,电厂库存也在低位,市场担心2019年下半年水电不足的情况可能发生,火电对煤炭需求可能增加。短期煤炭价格有支撑,但展望明年在碳中和背景下,需求或存在下行风险,警惕对价格持续性过于乐观。

【石油石化】近期海外航油需求改善推动油价继续上行,板块盈利整体受益。最近的OPEC+会议保持此前决定,在7月份按照计划增产,会议很快达成共识显示成员国观点高度一致。当前供给端上页岩油企业目前扩产难度较大,需求端上仍需观察欧洲疫情解封以及疫苗对疫情的控制,但复苏的方向是确定的,当前需求旺季尚未到来,中期看涨逻辑不变。利好板块表现。

【军工】近期板块表现活跃,主要受七一临近,“小阅兵”飞行表演临近等市场情绪带动。短期要警惕阶段性献礼行情处在情绪高点,长期看,航空航天产业链持续高景气,二季度有望维持一季度的增长态势,维持推荐。

风险提示

经济复苏后续需观察疫苗带来的刺激作用以及海外疫情发展情况,若全球经济复苏力度不及预期,可能对市场带来冲击。

事件点评

美联储主席杰罗姆·鲍威尔在国会听证会上向市场声明,美联储不会“先发制人”地加息,抚平了市场的不安情绪。欧洲央行行长拉加德也在欧洲议会听证会上表示,虽然疫情出现好转、欧元区经济正在加快复苏进程,但依然离不开货币政策的支持。整体来看,市场对货币政策将加快收紧的预期有所缓和,带动全球权益市场反弹。

宏观经济

国家统计局数据显示,1—5月份,全国规模以上工业企业实现利润总额34247.4亿元,同比增长83.4%,比2019年1—5月份增长48.0%,两年平均增长21.7%。整体来看,经济仍在有序恢复,但环比动能有所减弱,增速高点恐在二季度出现。

我们维持企业盈利持续修复,今年或有较高增长的判断。目前高频数据的走势较好,部分大宗品价格呈现淡季不淡的状态。预计2021年全A业绩增速在20%左右。

流动性观察

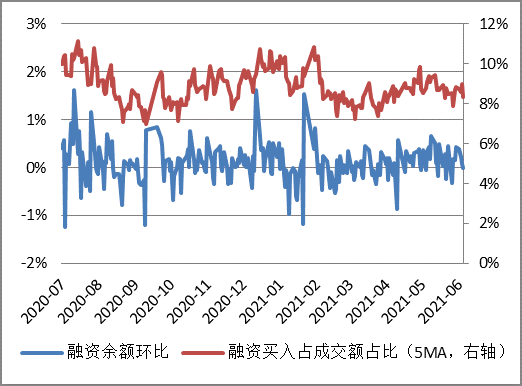

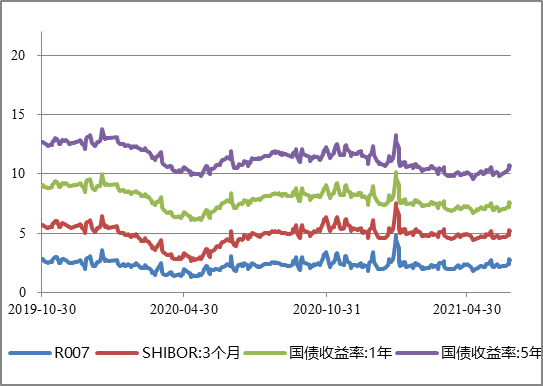

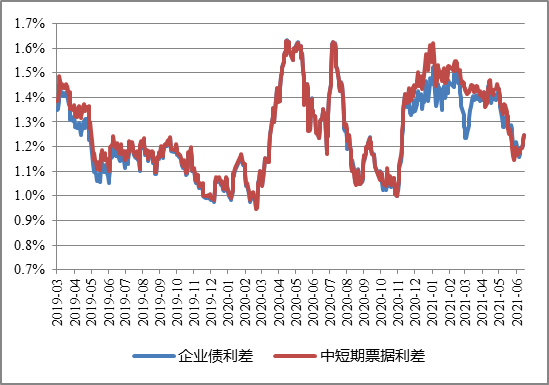

上周央行公开市场操作货币净投放450亿。上周短端利率普遍下行,其中1天回购利率下降72.74bp至1.82%,7天回购利率下降8.36bp至2.26%;长端利率普遍下行,其中5年期国债利率下降1.09bp至2.95%,10年期国债利率下降1.26bp至3.08%。融资余额较上期增加179.75亿元,存量上升至16128.9亿元。沪股通资金净流入119.52亿元,深股通净流入90.25亿元,港股通资金净流出42.24亿元。产业资本净减持87.29亿元,其中建筑材料、家用电器净增持较多,而电子、医药生物净减持较多。

从宏观角度看,2021年确定性收紧但节奏较为平缓。此前央行已边际收紧资金利率,目前超额续作货币维持资金利率平稳。今年经济将持续向上,整体累计增速或大幅快于2020年,在这种情况下央行或逐步收紧流动性,叠加今年社融基数较高,社融增速大概率逐步向下。历史看这类环境并不利于市场估值表现,整体估值向下压力较大。

港股观察

上周恒生指数周涨1.69%。行业方面,恒生原材料业(+5.63%),能源业(+5.40%),医疗保健业(+5.38%)涨幅居前;恒生必需性消费业(-0.25%)、金融业(+0.46%)表现偏弱。

当前我们仍然看好港股相对表现,核心在于港股估值水位较为合理,全球看偏低。全球经济由“希望”阶段进入“增长”阶段,恢复趋势确定性较高。历史上看,港股在经济复苏周期中的相对表现较好。

海外观察

上周标普500指数周涨2.74%,欧洲斯托克600周涨1.23%,日经指数周涨0.35%。

宏观数据方面,美国5月核心PCE物价指数同比升3.4%,再次创下1992年以来新高。欧元区6月制造业PMI初值63.1,维持在历史高位附近。近期部分国家疫情再度反复引发关注,尤其是英国在接种比例达64.3%情况下,过去一月疫情持续升级,两周确诊数翻番,引发市场对于疫苗对变异病毒的防护性、以及后续进一步大规模开放下是否会造成新一轮疫情扩散的担忧。

货币政策方面,美联储主席杰罗姆·鲍威尔在国会听证会上向市场声明,美联储不会“先发制人”地加息,抚平了市场的不安情绪。财政政策方面,拜登总统在新闻发布会中表示,国会参议院跨党派小组(5位民主党和5位共和党议员)已经就部分基建投资支出达成一致。在最新方案中,整体新增基建支出规模为5790亿美元(8年维度),再加上在既有预算中的原有支出计划,总规模约为1.2万亿美元。这一最新版本规模大幅缩水,是两党不断妥协的结果:1)当前5790亿美元的基建投资规模,如果按照每一项可比口径对比3月底提出的最初2.3万亿美元版本,对应规模为9310亿美元,缩水37.8%左右。其中,针对电动车的相关投资减少尤为明显,降幅达91.4%,从此前的1740亿美元降至150亿美元。当然,后续法案的细节落实以及推进都仍有一些变数。

资金流向方面,全球股票型基金流入大幅下滑至70亿美元(vs.上上周流入390亿美元)。分市场看,新兴市场转为流出,规模为13亿美元(vs.上上周流入9亿美元)。美股市场流入大幅放缓,规模为42亿美元(vs.上上周净流入285亿美元)。发达欧洲流入减少至16.3亿美元(vs.上上周流入74.2亿美元)。日本股市流入翻倍至15.5亿美元(vs.上上周净流入7.4亿美元)。共计4.4亿美元海外资金流入海外中资股市场(包括H股和美国中概股),为第43周流入,虽然总量仍较小,但相比上周1.8亿美元有所上升。互联互通北向日均流入规模为42亿元(vs.上上周日均流出12.5亿元)。南向日均重回净流入,规模为10.1亿元(vs.上上周日均流出6.0亿元)。

影响市场的主要指标跟踪

图1 | 各主要指数相对上证综指超额收益

图5|利率水平

银华基金研究部

本文数据来源:银华基金,Wind,Bloomberg;数据日期:2021.6.27。市场有风险,投资需谨慎。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品的法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。