原标题:找到那只好基金 然后尽快忘了它?

来源:兴证全球基金

最近小编跟朋友在讨论一个问题——

如果回溯一下自己的业绩,以下哪类基金给自己赚的钱最多?

A、那只你跟朋友在群聊里讨论最多、时常操作的基金

B、一只躺在你的持仓里,很久没交易甚至想不起来的基金。

我们都发现,通常是前者给了我们很多精彩的故事和谈资,但后者给了我们更高的收益。

为什么会这样?

可能性一,那只让你“不淡定”的基金波动太大,长期拿不住。

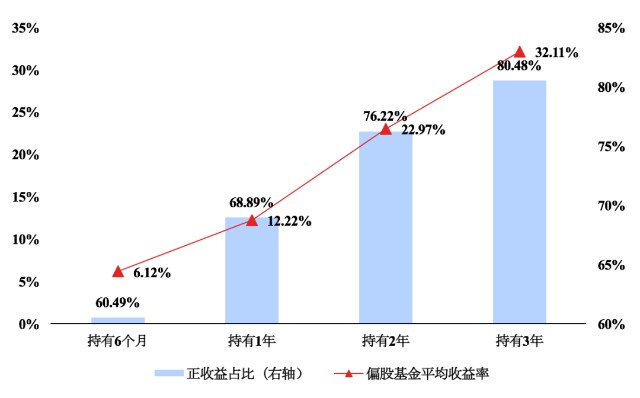

在基金投资中,想要获得好收益,需要耐得下心做时间的朋友。通过测算近10年中证偏股基金指数可以看到,更长的持有时间下,正收益占比和最终取得的收益率也往往更高。

数据来源:银河证券、wind,以近10年中证偏股基金指数测算;时间区间:2011/3/1-2021/2/28;数据计算方式:以持有2年为例,假设从2011/3/1起每个交易日按照收盘价买入中证偏股基金指数,并持有24个月,计算区间收益率,然后计算所有样本中持有收益率大于0的样本数占比。历史数据不代表未来表现,基金投资需谨慎。

如果短期波动太大,让投资者体验太差,这样的投资也许就无法长远。2019年度,基金业协会针对投资者的调查显示,近4成的基金投资者在亏损0-30%时会出现明显焦虑,超过7成投资者在亏损0-50%时会出现焦虑。所以拉长时间来看,比起一个月、半年的短期亮眼回报,投资中,赢到最后的可能是更能让你拿得住的基金。

可能性二,太过“操心”的频繁操作反而让我们损失收益。

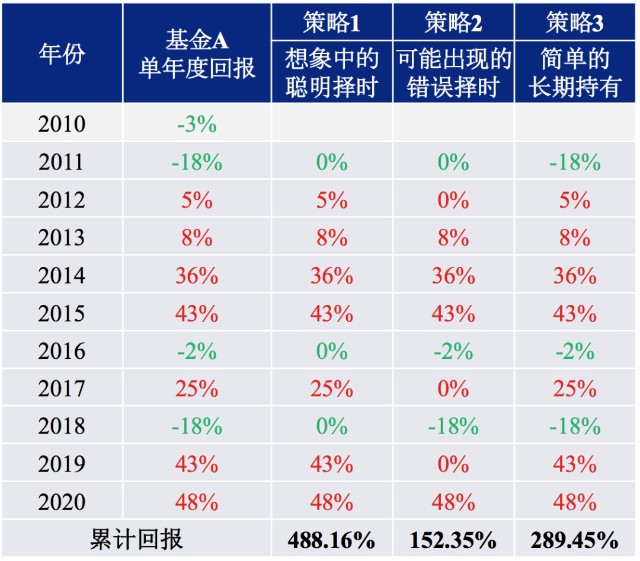

对于基金的频繁操作,我们无非是希望能完美的抓住每次上升浪,避开可能的亏损。但在实际操作中,由于我们无法预测未来,可能只能根据过去的情况进行线性外推,导致“追涨杀跌”行为的出现。 我们选取一只成立超过10年的基金A,简单模拟以下三种策略取得的收益。

策略1:“后视镜”下的聪明择时。即完美抓住每次正收益的年份,并成功避开亏损年份。

策略2:“追涨杀跌”的错误择时。如果上一年度回报为正,则下一年度选择持有,反之,如果上一年度亏损,则下一年度不持有。

策略3:完全不交易,简单长期持有。

数据来源:兴证全球基金。测算不考虑基金交易产生的申购赎回费率。

可以看到,聪明择时的收益看上去很美,但在真正的基金操作中,“追涨杀跌”可能才更是我们的常态。相较之下,简单的长期持有,获得基金在穿越牛熊后创造的收益,比我们想象中的可能都更香。

省心拿得住的好基金?你可以选择一只FOF

在投资中,我们能不能找到一只“躺在持仓里”,让我们不那么操心的好基金呢?一只FOF基金也许会是不错的选择。

FOF,Fund of funds,即基金中的基金,是分散投资于一篮子基金的基金品种。由FOF基金经理专业选择和配置于一篮子优秀基金,具有分散配置、平滑波动的特点。

“现实的投资情况是,你手上可能买了10只基金,这段时间发现有2只涨得很快,盈利20%,于是你选择先跑掉获利了结;过段时间遇上市场回调,又有两只回撤了15%,又拿不住了。来来回回你会发现,FOF基金可能就成为了你的底仓,因为每次交易你都想不到它。” 兴证全球基金FOF投资总监林国怀生动地诠释了FOF基金对持有人的价值。

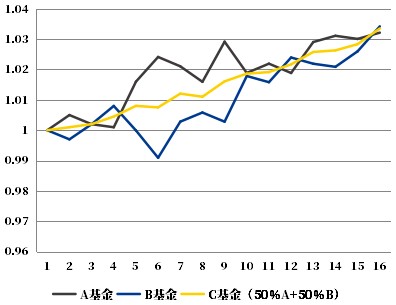

FOF如何通过基金配置做到降低波动?一个简单的案例就可以说明。假设基金A和基金B的净值走势如下图所示,存在一定的负相关性,通过构建一个50%基金A+50%基金B的组合,就能平滑掉部分的净值波动,在不降低预期收益的情况下,改善持有过程的体验。

FOF降低波动示意图

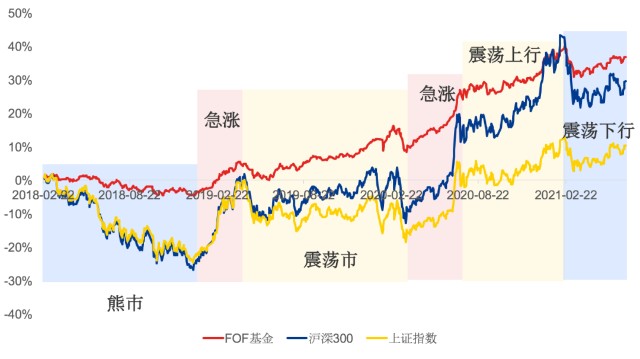

自有数据的2018年2月22日至今,中证FOF基金指数累计上涨36.83%,期间最大回撤仅为6.69%。观察FOF基金指数的走势可以看出,在熊市和震荡市场,FOF基金指数的回撤更少,在市场上涨阶段,FOF基金指数也能跟得上。

数据来源:Wind,2018/2/22-2021/6/29,历史数据不代表未来,基金投资需谨慎。

一站式基金配置方案,FOF独具更多优势

除了平滑波动拿得住,FOF基金还独具以下优势:

优势一、过程更省心。一只FOF基金=专业人士帮你做基金配置的“一站式解决方案”。目前市场上有超过8800只基金,面对海量基金投资者越来越难以选择。FOF的基金经理会采用一套完备的投研体系,专业为投资者挑选优质基金,并进行科学合理配置。

优势二、收益更多元。除了股票、债券资产外,FOF产品可以投资的资产类别更加多元化,可以配置QDII基金、黄金ETF等资产,这种多元配置有机会分散风险。