4月场整体筑底修复,医药、钢铁、食品饮料、家电、有色、汽车、电子等14个行业录得上涨,核心资产同样出现显著反弹,但市场“结构性”特征非常明显。那么,5月市场行情会如何演绎呢?

《红周刊》记者综合目前券商发布的5月策略来看,有机构观点认为,虽然5月“不利因素”犹存,但结构性机会仍将频现。在机构推出的5月金股中,化工、医药生物、电子行业等板块标的集中上榜,而朱少醒、谢治宇、葛兰等公募明星首季多只重仓股被券商“揽入”金股池。

市场步入修复通道

5月“不利因素”犹存

但结构性机会仍将频出

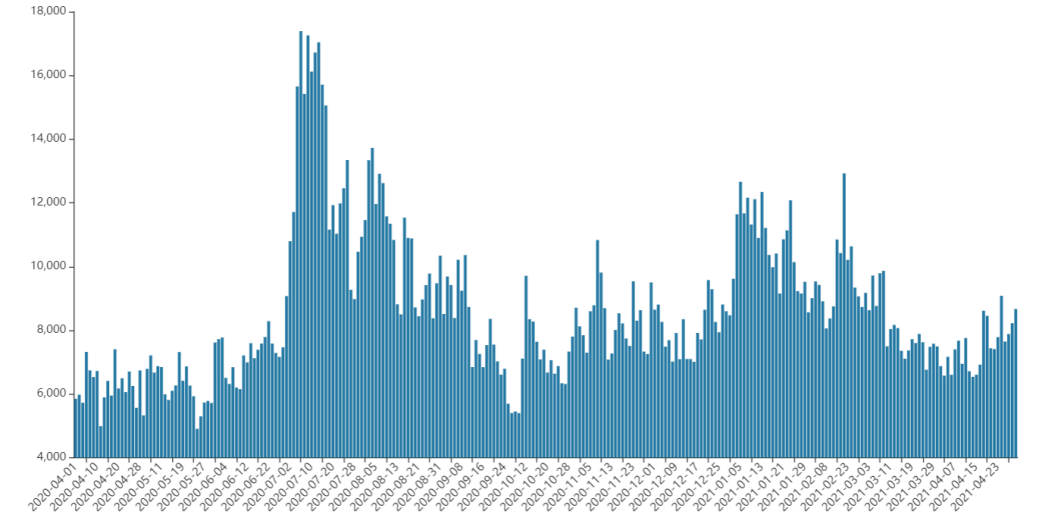

4月市场分化明显:其中上证指数仅微涨0.14%,深成指数上涨4.79%,而创业板则大涨12%,但整体呈现出筑底修复行情。从成交数据来看,4月两市成交金额下降至15.8万亿元,相较于3月份的18.52万亿元成交金额下降15%。两市单日成交金额多在6000亿元~8000亿元之间,但从4月中下旬以来,两市成交金额出现了一定程度回升。(见图1)

图1 近一年两市单日成交金额(亿元)

据《红周刊》记者梳理中信建投、光大证券、银河证券、西南证券、开源证券、中原证券、国联证券、新时代证券、山西证券、国信证券、国元证券等券商发布的5月份策略展望以及金股池来看,机构对5月行情保持“谨慎乐观”:海内外不确定性因素增加A股5月行情变数,但整体而言,5月A股结构性投资机会仍将明显。

其中,基本面的提升与流动性预期收紧仍是机构关注焦点。银河证券表示:“市场关注的核心因素在于疫情后的经济修复和通胀压力引起货币政策和利率的波动。”“后续美国通胀面临一定压力,美联储货币政策的变化对全球市场流动性的预期有较大影响,虽然我国货币政策已回归常态,A股在流动性方面有安全边际,但由于估值仍不低,市场表现难免受到全球股市波动的共振,而且国内货币政策的边际变化也需要重点关注。” 报告还强调:“通过复盘过去A股市场的表现,部分优质资产的业绩增速是显著优于经济总量增长的,因此在基本面快速增长的助力下,A股市场中仍存结构性机会。”

不过,某券商策略分析师此前接受《红周刊》记者采访时表示,美债利率持续上升动力不足,但美通胀加速上行风险仍需警惕。

“美债收益率上升,需要看两方面动力,第一要看经济的动力,第二看央行的动力。从经济动力来讲,我们看到美国当前经济扩张动力并非十分充足。因此,我认为美债利率持续上升的动力实际上不足。第二就是加息驱动,美联储已经表示2023年前不会加息。货币政策实际上是三要素的,第一刺激经济,第二是进一步降低失业率,第三是控制通胀。而目前来看美国的通胀是可控的,而且美联储进一步上调了通胀的容忍度,最新的美联储议息会议同时又扩大了美经济的增长目标,从4.2%上升到6.5%,同时还下调了失业率到4.5%,而目前的失业率是6%,所以美联储现在的核心目标是恢复经济,并且降低失业率,因此收紧流动性的概率较低。”

但他强调需要警惕美通胀加速上行的潜在风险,从目前来看,美国的生产率在下降,而货币大量超发,如果下半年生产力还在下降或者很难提升,会引发有效供给不足的担忧,从而可能会引发通胀加速;而如果一旦通胀加速,美联储很可能会被动加息,这对于市场杀伤力较大。

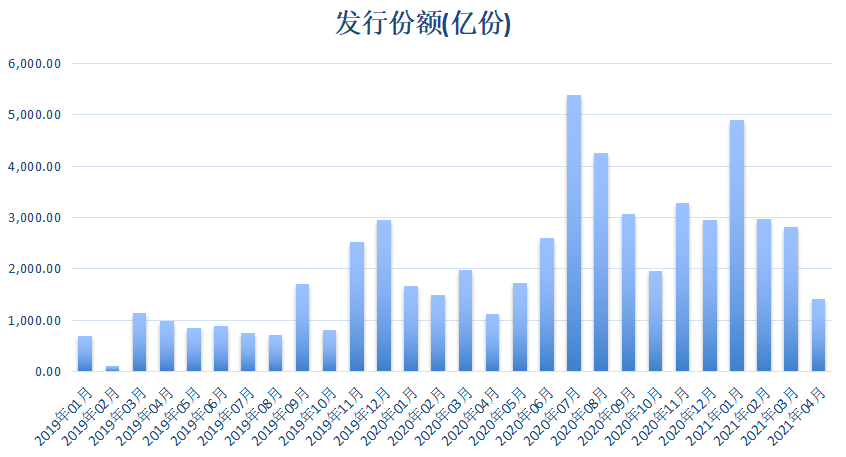

从资金面因素来看,4月份基金发行出现快速缩水,机构担忧因基金发行骤减引发市场中短期资金面“接力不足”。统计显示,4月发行基金1400亿份,相比3月缩水超过六成。(见图2)对此,新时代证券认为,新成立基金快速缩水将是影响未来一段时间市场的重要变量,其分析表示,2019年以来,新成立基金份额出现过多次快速下行分别出现在2019年Q4、2020年Q2、2020年Q3和2021年3月至今。“由于这一次基金重仓股调整幅度相对更大,基金发行降温的速度也是历次中最快,已经超过疫情后股市基金发行降温的速度。近期的基金发行降温将会持续一个季度左右,这是股市二季度的某个时候可能出现二次调整的内在原因。”

图2 2019年以来,基金单月发行规模

核心资产杀“回马枪”

向“核心”看齐风格将延续,但“再均衡”或发生

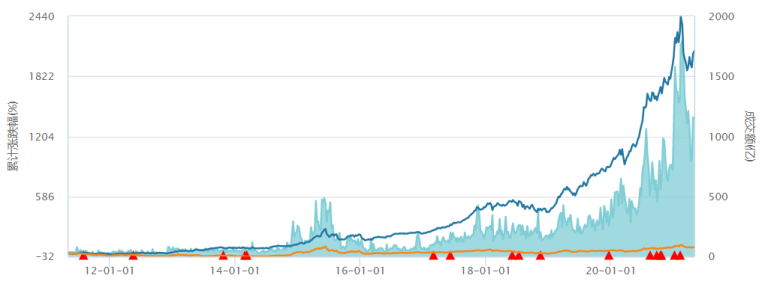

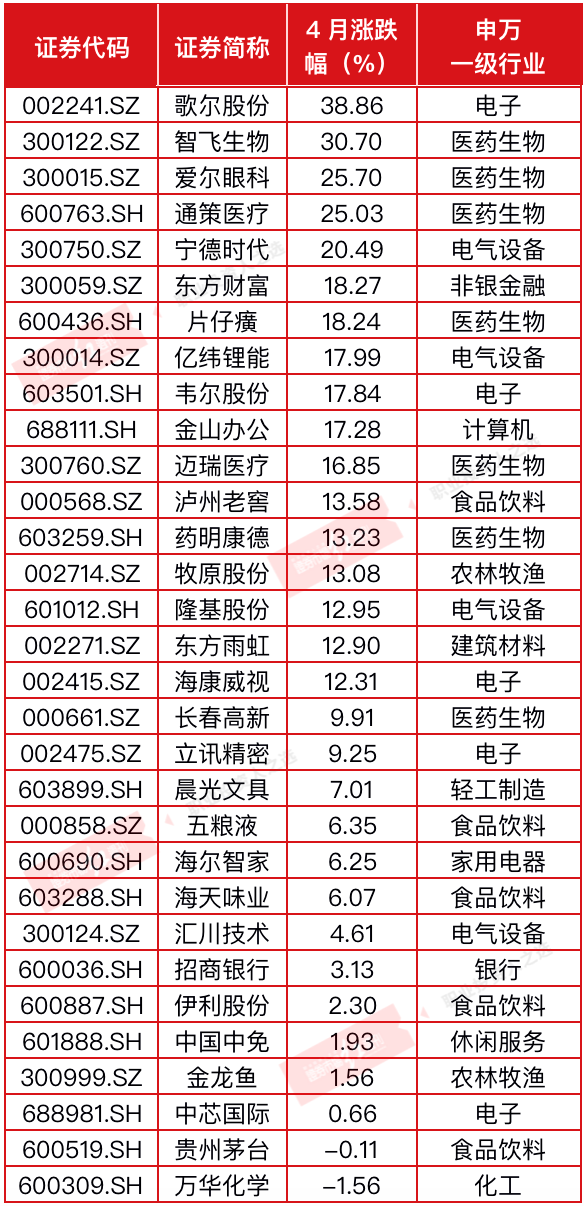

核心资产在4月显著反弹。据《红周刊》记者统计显示,以茅指数为代表的核心资产,3月下跌了5.37%,4月则大幅反弹7.4%,部分茅指数标的股在4月单月涨幅超过20%,如歌尔股份、智飞生物、爱尔眼科、通策医疗、宁德时代等。(见图3、表1)

图3 茅指数整体表现

表1 茅指数标的股4月涨跌幅(部分)

山西证券表示,抱团板块性价比出现回升,投资机会具备了吸引力。而开源证券研究指出,以“茅指数”来看,大部分的“茅”都出现了明显反弹,指数整体收益率和中位数收益率协同上行,成分股中的上涨家数也远高于下跌家数,成为了我们转向“无须持币”后的最大一次反弹。

部分投资者认为基金一季报中体现的对于核心资产的坚守,也许预示着过去2年风格将延续。但其同时表示,当下投资者正经历类似2016年新旧切换过程(市场而非经济层面),区别在于:当下机构只是坚守前100位的重仓股,但风格已经开始再均衡;2016年由于中小盘成长可选较多,公募基金选择在同样风格中进行腾挪。

5月金股聚焦周期、消费与科技

朱少醒、谢治宇、葛兰等重仓股进券商金股池

国元证券认为,合理估值的消费和医药股可能成为下阶段的关注点。历史经验来看,当信贷刺激慢慢消失,后周期商品价格上行开始压制需求之后,会有一个复苏的顶点。而当这个顶点过去之后,必选消费往往跑赢可选消费。这是投资者在未来一段时间可以考虑的投资逻辑。

对比来看,兴业证券圈定了三条投资主线,精选α品种,首先是经济与服务业复苏+节假日叠加,关注服务业。其次是一季报景气度的领域,如半导体、医疗器械、被动元器件。第三为地产后周期链和优势制造。

而光大证券则表示,业绩确定性在创造更受投资者青睐的机会。“在市场风险偏好降低、投资者更加关注短期业绩确定性的背景下,今年业绩增长确定性高的板块可能将更受投资者青睐。2021年,疫情受损行业及TMT板块业绩改善的确定性更高。”

据《红周刊》记者梳理山西证券、国信证券、国元证券、中信建投、西南证券、银河证券、兴业证券等部分券商披露的112只样本金股来看,化工、医药生物、电子、轻工制造、机械设备、银行等行业最为聚焦,这与机构5月的投资主线保持了极高的一致性。

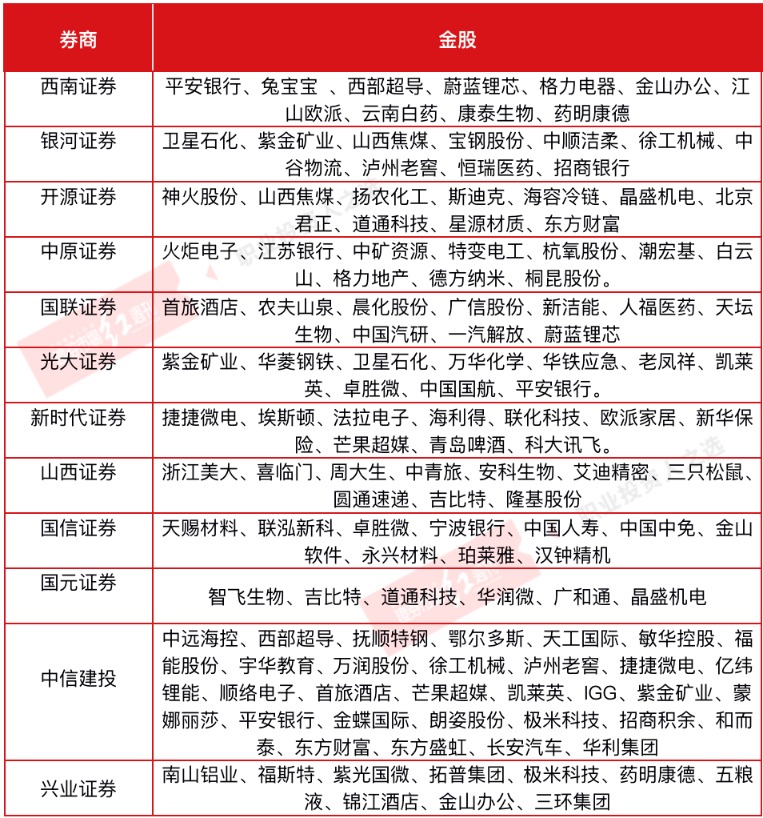

其中,多家公司获得了券商的联手推荐,如平安银行,至少获得了西南证券、光大证券、中信建投等3家券商关注;蔚蓝锂芯获得西南证券、国联证券青睐。此外,金山办公、药明康德、卫星石化、泸州老窖等也同样获得了至少2家券商合力推荐。(见表2)

表2 券商5月金股池(部分)

数据来源:公开资料整理

另据《红周刊》记者统计显示,入选5月金股池的绝大部分公司业绩增长明显,显示出了机构“向业绩看齐”的策略,部分公司业绩增长超过10倍,如中国中免、卫星石化、蔚蓝锂芯、神火股份、朗姿股份等。其中,部分公司或受业绩增长驱动,纷纷在近期创历史新高,如汉钟精机、极米科技、智飞生物、中顺洁柔、朗姿股份、喜临门等。(见表3)

表3 券商5月金股一季报业绩增长公司(部分)

《红周刊》记者另外注意到,入选券商5月金股池的公司,不乏朱少醒、谢治宇、葛兰等顶流基金经理一季度的重仓股。例如,凯莱英是“医药女神”葛兰多只基金重仓股,如其管理的中欧医疗健康A,在一季度增仓372.73万股至885.24万股;中欧医疗创新A增仓53.93万股至131.43万股。

另外,国元证券推荐的智飞生物是朱少醒、葛兰的“联手”重仓股。朱少醒管理的富国天惠精选成长今年一季度持仓1020.00万股,持仓规模17.59亿元,为该基金第一大重仓股;与之同时,葛兰掌舵的中欧医疗健康、中欧医疗创新在一季度则均对智飞生物给与了加仓。截至4月30日收盘,智飞生物创历史新高,4月内累计涨幅达到30%,两人的产品或已浮盈不菲。

同样在近期创历史新高的卓胜微也是顶流基金经理的一季度重仓股。在5月金股池中,卓胜微获得光大证券、国信证券联手推荐,蔡嵩松掌舵的诺安成长一季度持仓440.55万股,持仓市值26.83亿元,为该基金当季度的第二大重仓股。

(文章来源:证券市场红周刊)