大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

来源:好买财富

来源:点拾投资(ID:deepinsightapp)

介绍

新冠疫情期间的回报提醒我们,中国资产的表现与世界其他地区有很大不同。人们通常会给出相同的解释——封闭的资本账户、由散户主导的市场以及政府大规模干预。毫无疑问,这些说法有点道理。

但是,不管原因是什么,很明显分散投资对国际投资者的好处是实际存在的。考虑到中国资产的巨大市值,无论投资组合规模如何,这种分散化不会以牺牲流动性为代价。有鉴于此,让我们感到困惑的是,外资对中国国内资产的参与仍然相对微不足道,而且,随着2019年被纳入了新增指数、中国股市在2020年表现超过其他市场,外资对这一市场的权重却进在降低却愈发明显,也更不容易理解。

不乏有宏观末日论者试图告诉我们,为什么应该不惜一切代价避免持有中国资产。但事实仍然是,经过十年这样的争论后,(投资到中国带来的)分散化好处依然存在,而且这样的末日论同样适用于其他占据主流配置的地区。

在这样的背景下,本文的目的是:展示中国资产在过去十年中是起到分散化作用的;如果武断导致对中国资产配置上限随着时间的推移被取消,这类资产在全球市场的规模会有多大?看看目前配置不足的程度;并解析从中国股票中获得超额收益(“阿尔法”)的机会。

本文是两篇系列文章中的第一篇,以自上而下的角度审视了过去十年的分散化收益、现有的配置以及未来国际基准的潜在增长。第二篇文章将从自下而上的角度研究中国股市创造的系统超额收益。

起到分散化作用的中国

我们的第一个观察是,从宏观的角度来看,中国资产对国际配置者来说起到了分散作用。图1显示了基于不同地区大盘股和政府债券采用60/40策略后美元回报率的两年相关性。值得注意的是,尽管主流新兴市场(EM)、欧洲市场与美国之间存在着实质性和持续性的关联,但中国资产与美国之间的关联性却存在着实质性的差异,甚至在雷曼兄弟破产前和2015年初,中国资产与美国之间的关联性一度呈现出逆相关。

同样值得注意的是,中国资产在新冠疫情期间也有自己的节奏,在过去的两年中相关性也大致稳定。相比之下,主流新兴市场展现出了习惯性的特征递减,除了处于较高的贝塔系数,其价格走势完全由全球趋势决定。

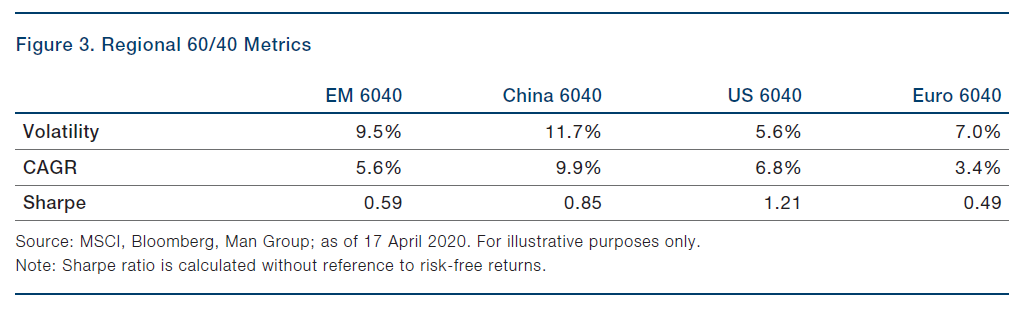

第二个观察结果,也是令我们非常惊讶的一个观察结果是,在过去五年中,在中国市场采用60/40的方法带来了更好的绝对回报,尽管其波动性明显高于其他地区,但夏普比率优于欧洲或主流新兴市场。

第三个观察是,中国60/40的表现更像一个发达市场(DM),而不是传统的新兴市场,这部分解释了为什么中国市场的回报要好于主流新兴市场。在传统的新兴市场中,本币债券并不是一个多样化的工具,尽管有不同的贝塔特性,它们通常与股票的走势相同。这主要是由于所有资产价格对美元的敏感度——当货币走弱时,不同资产类别的投资者同时撤离,与外国投资者相比,国内储蓄者通常规模较小。在过去15年的大部分时间里,中国两年期股票/债券的相关性平均为负,这一动态更类似于发达市场。我们的同事在Man Solutions对股票/债券负相关性是否会持续存在有很好的阐述。但只要这种情况得以持续,中国资产的风险调整后回报就有可能高于主流新兴市场。

因此,在过去对中国资产的自上而下的配置产生了以下结果:1)高额绝对回报;2)合理的夏普比率;3)在某些时候与其他地区不相关;4)与主流新兴市场(通常被用来比较)相比具有更优的风险管理属性。

图5显示了过去15年中60/40策略的一些相对任意的配置方案:

50%配置于美国,30%配置于欧洲,20%配置于新兴市场;

50%配置于美国,30%配置于欧洲,10%配置于新兴市场,10%配置于中国;

45%配置于美国,25% 配置于欧洲, 5%配置于新兴市场, 20%配置于中国。

图6显示,加入中国资产的分散化特征后,该策略的波动性下降,收益上升。这难道还不值得喜欢?

规模越来越大

对大多数人来说,分配25%的资产到中国的想法可能不大可行。而且,在现实中,上面所示的方案是特意构建以探索内含风险和回报的影响。

但值得花一些时间基于国际基准来看中国资产市场的规模,并考虑在不设定任何纳入上限的情况下,它们的规模能达到多大。

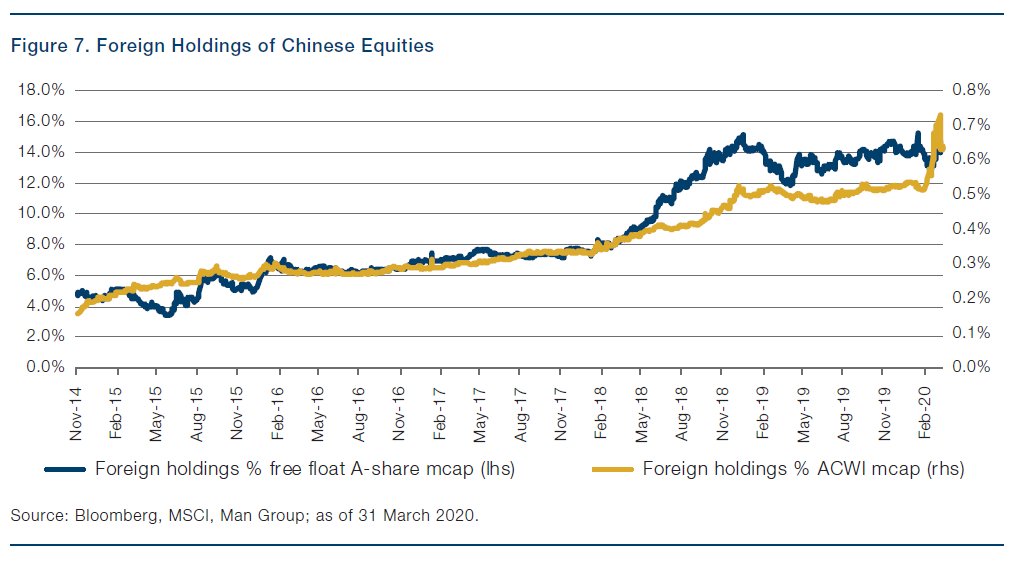

11月底,明晟(MSCI)实施了将中国A股纳入其指数的第三阶段。而在今年第一季度末,中国在岸权重占明晟世界各国指数约55个基点。根据我们的估计,外国投资者在投资组合中配置中国资产的比例大致与此相符:通过香港连接到上海和深圳两地股市的资产总额约为1400亿美元,以及经批准的合格外国机构的额度略高于1100亿美元。假设这部分额度得到了充分利用(几乎肯定没有),那么外资持股总额将略高于2500亿美元,相当于3月末明晟世界各国指数(ACWI)市值的63个基点。

我们几乎不认同这样的观点,即与指数保持一致很好。即使忽略我们上面讨论的分散化带来的好处,以及我们将在第二篇文章中讨论的超额收益机会,很明显,我们认为指数权重过于武断地人为压低了配置上限,并且随着时间的推移以某种形式出现在其他新兴市场。例如,一些关键问题如下:

通过独立的渠道(即“股票联通”)让境外投资者获得在岸资产;

缺乏综合账户;

获得对冲工具;

T-0结算。

直到2010年左右,第一个关键问题是进入俄罗斯资本市场的永久性特征:主要通过在伦敦上市的全球存托凭证(“GDR”)进入,而这些凭证在当地是不可替代的。这也是中国上市的美国存托凭证(ADR)和香港H股的当下特征,它们实际上是反映经济利益的壳结构,而不是所有权(可变利益实体,VIES)。

其次,直到次贷危机前不久,韩国和台湾还完全没有综合账户。

第三,在许多司法管辖区,获得对冲工具的机会是难以确定的,包括次贷危机、主权债务危机和新冠病毒大流行期间的欧洲大部分地区。

第四,T-0结算是以色列和沙特市场的支柱,并不妨碍适当纳入指数。

剔除这些任意的入选因素,将使中国股票占据明晟世界各国指数的权重提高7倍至4.5%,约为中国总权重的2倍。

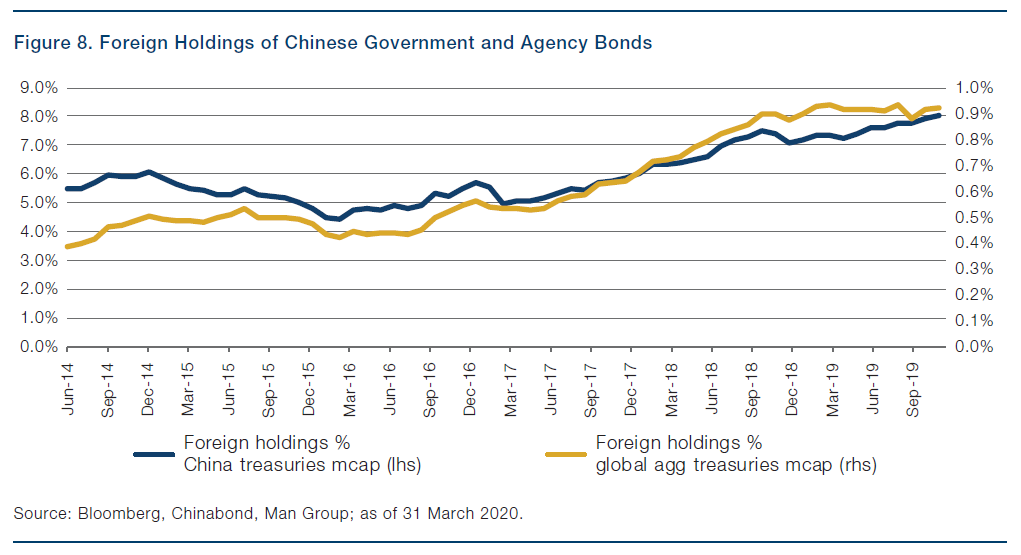

外资持有中国政府和机构债券的情况类似,外资银行和“外部机构”(我们假设是资产管理公司和保险公司)持有的债券约为3400亿美元,占机构和财政市场合并市值的8%,约占全球机构和财政市场合并市值的90个基点。

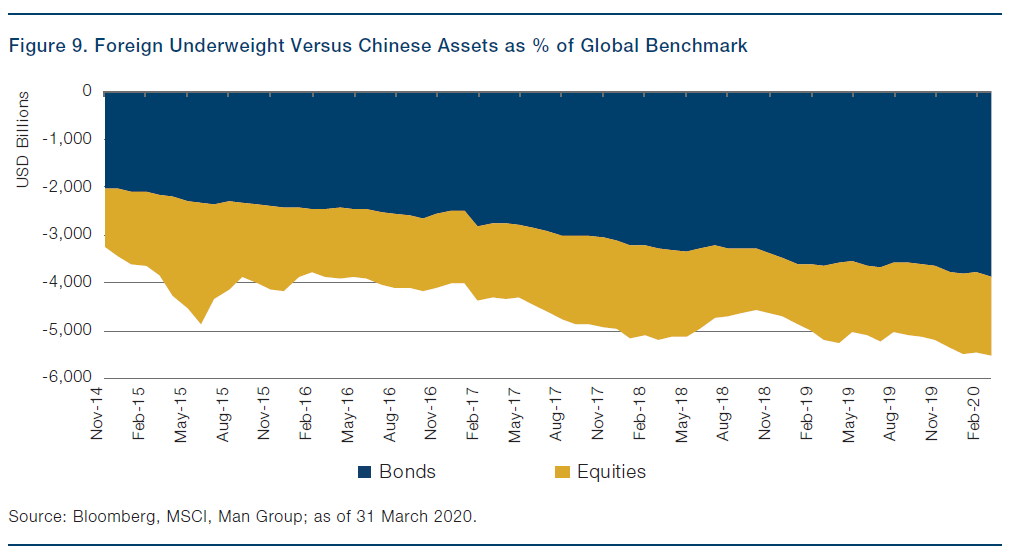

如果外国投资者超越目前的基准——如果分散化收益持续存在(我们相信它们会随着时间推移而持续存在),相对于资产类别规模而言,配置不足的规模是巨大的。相较于债券和股票潜在的基准权重分别为12%和4.5%而言,外资配置的缺口高达5.5万亿美元!

这对于主流新兴市场意味着什么?

对于向新兴市场投资的外资而言,取消上限具体意味着什么?

明晟目前囊括的在岸中国股票占最大30%自由流通纳入因子的20%。因此,中国A股纳入的上限是市值的6%。

图10显示了在完全达到30%自由流通纳入因子时,以及在完全自由流通时,将发生的情况,这将需要在互联互通机制中取消对所有权的限制。包括H股和美国存托凭证(ADR),中国在明晟新兴市场(MSCI EM)中的股票最大权重将接近55%。在亚太地区,日本(近40%的权重)长期以来一直是一个离散的配置决策。在全球配置中,美国占到60%以上,也是典型的离散配置。我们期望,随着中国权重不可避免地增加,而且随着其走势与其他新兴市场的持续不同,它将越来越成为一个离散的配置决策。

结论

或许外国投资者与中国股市之间缺乏真正的接触,更多是因为任意设定配置上限、过时的指数权重和陈旧的认知,而非基本面因素所导致的。我们认为,中国股市为全球投资者提供了显著的分散化收益,同时具备足够的广度和流动性,完全可以在全球投资组合中占据更重要的地位。

在经历了新冠疫情引发的震荡后,中国股市超越其他国家股市的表现不仅是因为中国在控制疫情蔓延取得的成功,更展现了一个深层次的事实:中国处理事情的方式与其他国家不一样。这就是为什么我们相信他们的股市能够提供如此真实分散化的好处。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。

好买财富杨文斌:成功投资的三个信仰