原标题:广发基金张芊:追求风险调整后最优回报的固收老将来源:基民柠檬

在公募基金行业中,广发基金张芊是为数不多投研体系出身的女性高管,并且在头部基金公司担任投研团队带头人。

“大女主”

如果把张芊的经历写成一部小说,那她妥妥的是一位“大女主”。

张芊是清华大学经济学硕士,法国工程师学院MBA,美国特许金融分析师CFA。拥有19年证券从业经验,2001年至2012年先后任职于银河证券、人保资管、工银瑞信基金和长盛基金,从事固定收益投研工作;2012年2月加入广发基金,现任广发基金副总经理兼固定收益投资总监。

张芊的投研经历极为丰富,固收投研做了19年,管理社保组合超10年,管理公募基金也有8年。尤为值得一提的是,张芊在2018年荣获“10年贡献社保表彰”,基金行业只有2人获此殊荣。

张芊现在的职位和光彩的履历,在整个行业内都是较为少见的。能够得到内外部方方面面的认可,自然也是有着强大的实力作为支撑。那么,张芊是怎么做投资的?理念和风格又是怎样的呢?

追求风险调整后的最优回报

总的来说:张芊的理念是不以风险博收益,追求风险调整后的最优回报。她管理社保组合要早于公募基金。长期管理社保组合的经历,对于其风格的塑造有很大的影响。

社保组合的考核注重长期,并且非常注重归因,所以投资经理需要以更长期的视角来看待资产的价值,聚焦长期超额收益,相对淡化短期的波动。这也使得张芊形成了坚持长期价值投资、重视长期回报的投资风格。当然,投资中难免会遇到一些逆风的局面,看得长远,才能在关键的时点坚持自己的风格。

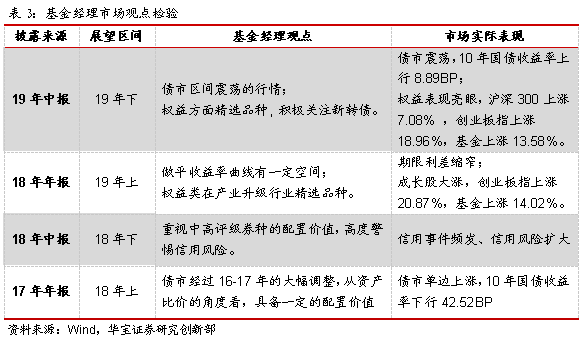

张芊的大类资产配置能力强,对市场变化反应敏锐。她对宏观经济周期、大类资产的轮动、市场走势的变化有着敏锐的预判,大局观很好。

华宝证券研究创新部此前总结过她的观点校验。

张芊会综合经济增长、企业盈利、货币政策等因素,判断股票、可转债、信用债、利率债的性价比,结合在管产品特质给出合理的配置中枢及区间。

在权益投资方面,张芊偏成长风格。全市场固收基金经理,很少有人偏好成长股,但是张芊很特别,这也是她风格偏积极的一个体现。除了跟大多数固收基金经理一样会投周期股,张芊在行业方面长期重配科技股,电子、计算机、医药生物这类高成长行业股票是她比较喜欢的投资对象,持股周期也比较长。此外,张芊也会利用可转债适时提高组合的弹性。

在固收投资方面,张芊注重风控,较为谨慎。在获取超额收益方面,避免冒险,拒绝信用下沉的方式来提高收益,更多的是靠类属配置和及时调整来增厚收益,也就是在靠谱的信用债和利率债间适时切换。

这个策略总结起来就是“权益为矛,固收为盾”,希望稳健获利的基础绝对不容有失,超额收益的获取靠优质权益类资产长期回报。这个策略比较积极,短期看可能波动相对大一些,但是拉长来看收益应该还是比较不错的,性价比较高。

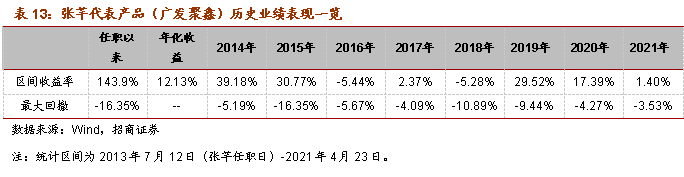

以张芊管理时间最长的公募基金产品——广发聚鑫为例,这只二级债基,在张芊管理的7年多时间里,年化收益率可以达到12.13%,这个收益率水平跟权益类基金比起来也不逊色。

“固收+”,老将新颜

近年来,随着“固收+”策略的流行,相关产品越来越多,张芊的投资也在适应着产品设计特质的变化。

“固收+”基金的产品定位多为银行理财替代型,客户相对更看重稳健性,希望能较好地兼顾收益和回撤。因此,基金经理在投资上,要以稳为主,再去追求风险可控的收益。

7月1日至7月9日,张芊拟任基金经理的新基金——广发恒昌一年持有期混合A(012408)在浦发银行发行,这是一只偏债混合型基金,股票仓位范围为0-30%。

值得关注的是,这只基金的业绩比较基准:中债总指数(全价)收益率×90%+沪深300指数收益率×7%+人民币计价的恒生指数收益×3%。债券部分占90%,权益部分占10%,这对于投资者理解产品的定位很有帮助。

在张芊管理时间超一年的产品中,我们注意到有一只基金的定位与广发恒昌一年持有期比较类似,那就是去年4月成立的广发招享混合。根据公开资料,这只基金的股票仓位也是0-30%。

据Wind统计,截至6月30日,张芊在广发招享的任职回报16.49%,年化回报13.66%,最大回撤-2.44%,体现出较好的风险收益比。

由此可见,不同风险收益特征的产品,基金经理在管理上必然有所不同。而正如张芊所追求的:风险调整后最优回报。她要做的就是在不同的风险水平下,尽最大可能做出好的成绩。