新浪财经2020中国基金业高峰论坛暨基金业致敬资本市场30周年云端峰会7月9日(周四)举行。肖钢、王忠民、刘晓艳、江向阳等大佬热议行业发展,史博、于善辉、陈一峰、王俊等解析下半年策略。

都说三根阳线改变信仰,大A股从6月30日开始已经连涨七天。沪指今天站上了3400点。两市成交额连续三天超过了1.5万亿。

最近身边咨询买基金的盆友们明显增多了,小幸觉得吧,所有靠谱的投资都是建立在对产品/基金经理和自身承受能力深入了解的基础上的,所以,知己知彼hin重要。

说到买基金,小幸家7月13日开始也有新基金登场——国泰致远优势混合基金(代码:009474),由有着6年投资管理经验的基金经理郑有为精心打造,也是国泰阿尔法战队下半年重磅推出的精品基金。

要知道,国泰阿尔法战队旗下成立半年以上的全部(34只)主动权益基金,成立至今都是百分百赚钱哦,平均年化收益21.13%。

所以,这一次,小幸也是忍不住想要把国泰致远优势安利给有需要的筒子们。为了让大伙儿能够360度无死角的了解这只基金,我们特意准备了针对基金经理和产品的问答干货,噔噔噔噔……

1、 A股市场下半年投资机会如何?

整体来看,新冠病毒疫情对全球主要经济体冲击最猛烈的时候已经过去,下半年全球经济将迎来转机。具体到国内,我们判断今年隐含的GDP增长目标要求为3%左右,一季度是国内GDP增速的低点,而后将呈现逐季度回升的态势。

国内宏观基本面来看,我们判断,国内疫情发生二次爆发概率极低,宏观经济复苏将是未来2-4个季度的市场主要脉络。2020年财政扩张力度显著,基建投资端增长速度有望持续超出市场预期,同时随着经济活动恢复正常,消费环节也将回归正轨,共同为今年GDP增长提供有力的支撑。

宽货币、宽信用大环境未变,但预计货币边际从紧,超额流动性收敛。一季度受益于超额流动性推动,部分板块迎来了显著的估值扩张,积累了回调风险。我们判断,随着GDP逐季度提速,超额流动性将收敛,部分高估值板块面临较大的估值回调压力。同时,随着经济增长的逐步提速,可选消费与投资链条板块预计将迎来较好的投资机会。

2、 目前是投资主动权益基金的好时机吗?

从历史数据看来,买权益类基金的平均收益率是高于直接参与股市投资的,投资者应该相信公募基金作为专业投资者的投资能力。从A股市场中长期表现来看,尽管短期有波峰波谷,但中长期趋势是上扬的,赚钱效应相对比较可观。从偏股型公募基金的表现看,中长期业绩稳健超越基准指数,整体超额收益明显。

今年以来公募基金的收益也是可圈可点,银河证券数据显示,今年以来各类基金全线飘红,主动权益基金整体表现尤为出色。其中偏股型基金的平均收益率最高,为23.23%,其次是标准股票型基金,为20.44%,股债平衡型基金和灵活配置型基金也录得17%以上的平均涨幅。

3、 拟任基金经理郑有为的从业履历是怎样的?

基金经理郑有为,9年证券从业经验,6年投资管理经验。华中科技大学本科(生物技术专业)、上海交通大学硕士(管理学)。

曾在西部证券投资管理总部担任行业研究员,覆盖医药、大消费等领域;在平安资产管理公司,历任行业研究员、股票投资经理;2018年12月加入国泰基金,目前管理国泰江源优势精选基金。

基金经理郑有为投研经验丰富。前期在保险自营先后管理过医药行业基金、全市场选股基金和绝对收益型基金,具备资产配置和个股选择能力,以及绝对收益思维。

4、 基金经理郑有为的过往业绩好不好?

2019年6月郑有为开始管理国泰江源优势精选,目前任职总回报为65.50%,是同类灵活配置基金的两倍以上,是同期沪深300指数的近6倍。

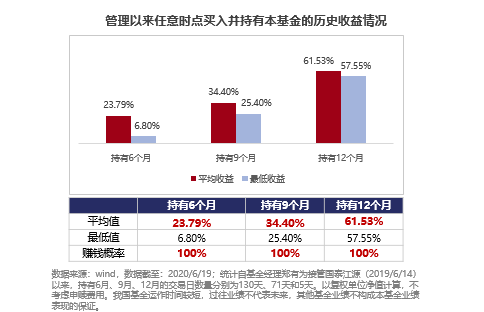

郑有为管理国泰江源以来,基金净值屡创新高,任意时点买入并持有6个月,赚钱概率100%,平均收益23.79%;买入并持有12个月,赚钱概率100%,平均收益61.53%。

5、 基金经理的投资风格和策略是怎样的?

基金经理郑有为坚持价值均衡投资、绝对收益导向。从过往持仓来看,配置比较均衡,风格也相对灵活。

在投资中采用战略+战术的组合构建体系,组合里既有能长期创造价值的核心标的,也有相对景气程度更高的战术品种。

6、 基金经理如何选择个股?

总体而言,在个股选择层面,基金经理始终坚持价值导向。

选股标准1:具有先发优势的行业龙头。在经济创造速度放缓的背景下,先发优势获得者具备无可比拟的行业地位,因此成熟市场龙头企业享受“流动性、确定性溢价”。

选股标准2:财务质量高。重点关注净资产回报率和自由现金流这两个指标。好的资产必须具备高的净资产回报率,同时,要有较高的商业壁垒以确保业务的可持续性;自由现金流好的公司不仅具备持续的内生增长动力,还具备持续分红的能力。

选股标准3:估值合理。要求估值与企业质量相匹配。

7、 基金经理如何控制回撤?

郑有为认为,投资是在约束与授权框架下开展工作,因此建立止损和控回撤机制非常重要。

具体投资中,只赚内在价值最确定的钱,不赚泡沫化的钱。首先,基金经理会通过宏观和中观的分析框架来识别市场整体的风险与机遇。其次,在微观个股层面,对公司的经营质量和买入价格都有较高要求。事实上,如果购买的公司有足够的安全边际,那么整体回撤各方面就会控制的比较好。基金经理会尽量选择大市值的龙头公司。一方面这种个股的纠错成本比较低,另一方面,龙头公司抵御风险的能力也相对更强。

另外,从组合管理来看,基金经理也会严格遵循分散原则,单一的二级行业配置比例不高于30%,避免组合承受太大的非系统性风险。

8、 基金经理后续看好哪些行业的投资机会?

2020年下阶段将围绕总需求确定性逻辑展开,随着疫情得到控制,加配可选消费品与投资链条板块(基建投资、房地产竣工)配置,全年仍积极可为。

• 必须消费品、内需主导的投资链条等板块具备需求刚性的特征,随着经济复苏,财政发力,总需求恢复与扩张的确定性极高,性价比凸显,是理想的核心配置品种。

• 从组合配置角度而言,我们将以可选消费作为战略核心配置,同时关注处于景气上行周期的基建投资、房地产竣工、光伏等板块内的优秀公司,力求把握高景气行业中的个股戴维斯双击投资机会。

9、 国泰致远的建仓思路是怎样的?

国泰致远优势混合型基金于7月13日起开始发行。目前来看,大的市场环境没有发生改变,预期下半年财政发力的幅度比上半年更大,因此将继续维持“宽货币、宽信用、宽财政”的格局。A股市场依然处于指数震荡、板块机会分层的局面。本基金在建仓初期,将会采取偏绝对收益的思路和方法,力求实现稳健的净值增长。

10、国泰基金主动权益整体投资实力如何?

从团队整体看,国泰股票投资主动管理能力出色,最近1年、最近5年等各时间维度均排名行业前1/5。

拉长期限看,国泰的中长期业绩尤为出色,从3年(不含3年)以上的角度看,每个时间维度均排名行业前10,最近8年、最近10年的平均收益更是位列行业前3名。

风险提示

注:市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金的过往业绩及其净值高低并不预示其未来业绩表现。文中提及国泰旗下成立半年以上的主动权益基金共计34只,包括普通股票型、灵活配置型、偏股混合型、平衡混合型,剔除新股申购策略基金,数据来源wind,截至2020/6/19。我国基金运作时间较短,不能反映股市发展的所有阶段。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其它基金的业绩不构成该基金业绩表现的保证。国泰江源成立于2018/3/19,郑有为于2019/6/14接管,2018年-2020年上半年基金业绩增长率/业绩基准为-31.48%/-10.60%, 48.86%/19.92%, 28.01%/2.35%,来源:国泰基金。本基金属于混合型基金,风险收益水平低于股票型基金,高于债券型基金和货币基金。投资者在进行投资决策前,应仔细阅读本基金的《招募说明书》和《基金合同》,充分考虑投资者自身的风险承受能力,谨慎投资。