央行发布2021年一季度货币政策执行报告,专栏涉及现代货币政策框架、央行精准开展OMO、美国国债收益率以及国内外物价等内容。

金融数据上,金融机构信贷结构继续优化而企业贷款利率小幅微升:

一季度信贷结构继续优化。报告指出,今年一季度央行进一步完善MPA框架,引导金融机构继续加大对普惠小微和制造业中长期融资的支持力度。3月末普惠小微和制造业中长期贷款余额同比增速分别为34.3%和40.9%,而同期房地产开发贷款与个人住房贷款余额增速分别为4.4%和14.5%,较上年末分别降低1.7bp、0.1bp,报告也指出央行正督促房地产贷款集中度超出上限的个体银行制定过渡期调整方案。

经济困难省份融资情况改善。去年4季度,内蒙古、青海、海南、西藏、黑龙江等地新增社融为负,但今年1季度均转正。

企业贷款利率小幅微升。3月末企业贷款加权利率4.63%,较去年12月末小幅提高2bp,但低于去年同期19bp。随着逐步退出非常规货币政策(如财政对专项再贷款贴息),银行让利要求放松,企业贷款利率年内或小幅上涨。虽然我们认为今年年内央行降息的概率较低,但由于央行将地方法人银行吸收异地存款情况新纳入MPA考核,异地存款余额正有序压降,也有助保持银行负债端成本稳定,进而维持企业综合融资成本稳中有降。

专栏指出要对发达经济体货币政策可能进行的调整转向及其外溢影响保持关注,并认为通胀的整体风险可控。

专栏1中,央行介绍了我国目前的现代货币政策框架包括优化的货币政策目标、创新的货币政策工具和畅通的货币政策传导机制。

专栏2中,央行指出市场在观察OMO时应重点关注政策利率而非操作数量,避免对货币政策取向产生过分解读。今年年初财政收入增速恢复性增长,对赤字融资的需求较低,前4月政府债的全年净融资进度不足13%,去年同期则有23%,使得对流动性的冲击相对较小,但今年财政支出速度也并不快,整体来讲3月以来财政对流动性的负面冲击较小,3月末财政存款处在历史同期较高点位,这使得央行放量OMO或MLF的必要性较低。

专栏3中,报告分析了美债收益率上行的原因,财政刺激加码和经济复苏预期加强是主要动因。报告指出,考虑到今年美国财政赤字仍较高,今年美国国债仍将保持较高发行量,在美联储购债规模有限、外国投资者持有占比下降的背景下,美债发行或需一定幅度的利率上行以消化。但央行指出,总体上美债利率和美联储货币政策利率调整对我国的影响有限且可控。

专栏4中,报告着重分析了当前物价走势,认为供、需和流动性三方面因素共同促成了大宗价格上涨。通胀主要体现在PPI在二三季度的阶段性走高,而对于PPI的阶段性上行宜历史、客观地看待,待基数效应逐步消退和全球生产供给恢复后,PPI有望趋稳。而PPI对CPI传导关系减弱,CPI涨幅预计比较温和。因此我们认为,物价的阶段性冲高对国内货币政策的扰动不大,今日4月份通胀数据发布后,国债利率短时升高而后回落。

此外,在行业分析部分报告新增对电力行业的分析,指出我国当前发电结构仍以火电为主,电力结构调整任重道远。为实现30·60目标,未来应在保障电力安全、可靠供应前提下构建以新能源为主体的新型电力系统,健全有利于全社会共同开发利用可再生能源的体制机制和政策体系。报告指出当前央行正在研究推出碳减排支持工具,按照市场化原则支持绿色低碳发展。

未来货币政策展望方面,表述与去年四季度报告相比变化不大,仍强调货币政策稳字当头,灵活精准、合理适度,保持宏观杠杆率基本稳定,处理好恢复经济和防范风险的关系。但政府债发行高峰或将在5月底至6月初启动,流动性的波动增强应该是预期内的事情。

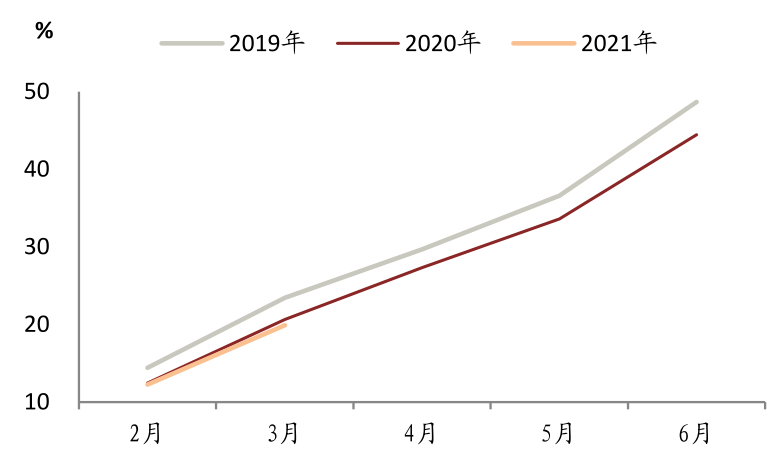

图表: 今年前3月广义财政支出进度低于往年

资料来源:万得资讯,中金公司研究部。注:广义财政支出为一般公共预算支出与政府性基金支出之和,前N月支出进度为前N月累计支出与当年财政支出之比(2021年的分母为支出预算数),如2月数据为1-2月支出进度。

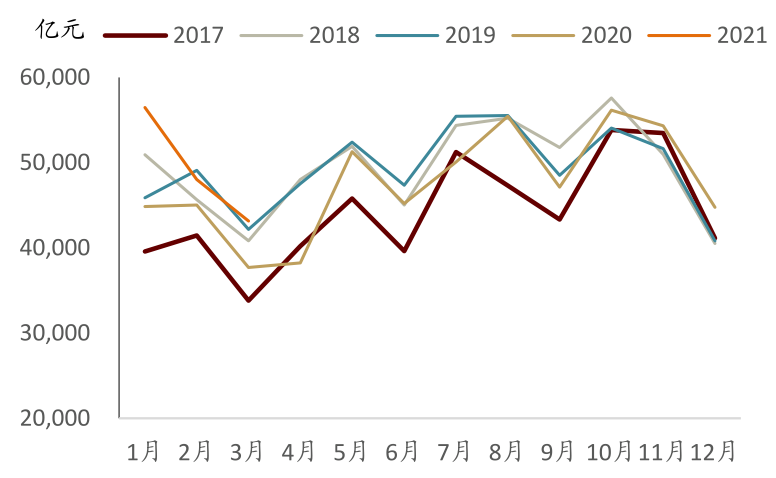

图表: 3月末财政存款处在历史同期较高点位

资料来源:中金公司研究部

(文章来源:中金点睛)