沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

记者 | 何艳

近期A股牛市氛围浓烈,券商作为牛市的“发动机”,也率先扛起大涨的大旗。随着行情的持续演绎,券商股的走势也开始出现分化。但研究机构以及《红周刊》的采访对象表示,当前的市场环境,券商高贝塔属性尽现。一些中小券商经过一轮的暴涨,估值优势并不明显,但由于资金+政策+业绩共振,使得龙头券商股仍处在戴维斯双击中。

2020年券商业绩有望超预期

券商贝塔属性凸显

券商股戴维斯双击的配置机会,离不开券商业绩的持续增长。

从上市券商公布的6月份业绩来看,大部分公司单月营收、净利都出现环比和同比大幅增长。有6月份可比业绩的39家上市券商,合计实现单月营业收入344.96亿元,环比上升90.63%,同比上升42.89%;单月净利润合计132.6亿元,环比上升85.65%,同比上升73.06%;累计数据方面,有可比业绩的39家券商前6月营业收入合计1841.69亿元 ,同比上升18%,前6月净利润合计664.27亿元,同比上升10.67%。

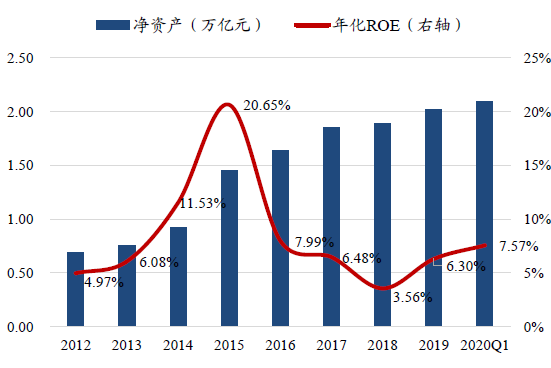

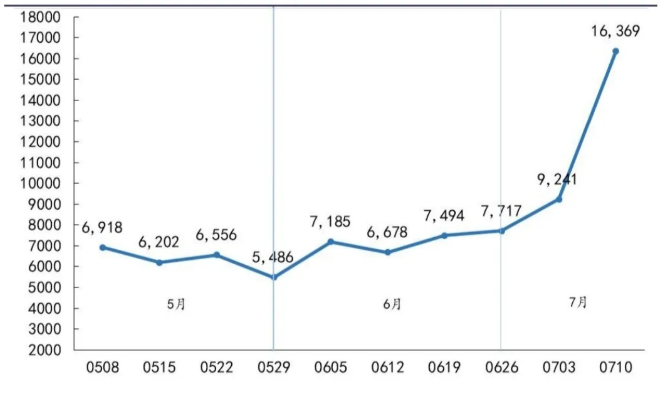

而根据 1-6月上市券商专项合并口径数据,上市券商2020年年化ROE达到8.46%,较2019年提升了1.81个百分点;7月份以来,市场情绪持续攀升,日均股票交易额达1.42万亿,两融余额较 6 月底增长1628亿元,增幅达14%,主要股指也持续上涨。若持续保持当前市场热度,券商板块全年ROE有望突破10%,券商业绩全年有望大超预期。

Wind显示,6月A股日均成交额环比增加16.20%,同比增加57.59%,上半年累计成交额同比增加27.95%,券商经纪两融业务显著受益;6月上证综指、深证成指、创业板指分别上涨4.64%、11.60%、16.85%,均创下年初以来最大月度涨幅,驱动券商自营业务反弹;6月沪深两市IPO+增发融资额创年内月度新高达到976亿元,注册制改革下券商投行业务步入快车道,预计证券业上半年净利润同比增长20%以上,并有望创历史第二好成绩。

券商行业年化ROE也在持续提升,2020年一季度达7.57%(2019年为6.30%,2018年为3.56%)。对标海外,近三年高盛平均ROE9.2%,国内龙头中信证券平均ROE7.9%,另外叠加行业杠杆率上升趋势,证券行业ROE仍存在较大提升空间。

图1 券商行业2012-2020Q1净资产及年化ROE

来源:证券业协会、东吴证券

此外,券商股和大盘也存在良性循环的关系,也就是所谓的水涨船高。“市场热度高交投活跃、开户数量增加、两融业务增加,会直接带来券商经纪业务佣金收入上升。” 天风证券深圳分公司副总经理李毓英接受《红周刊》采访时表示,“而营业部的数据看,开户人数也开始大量增加。”

图2 A股市场周均成交额,年初至今日均成交额为8002亿元

注:更新至7月11日(单位:亿元)

来源:Wind 兴业证券经济与金融研究院

实际上,从2019年开始,券商业务增长明显,而券商杠杆的持续提升,通常发端于创新周期的开启。据中泰证券统计,券商加杠杆,趋势是类似的,即十年间先后经历加杠杆(12-14年,创新周期)、减杠杆(15-16年,股市波动)、稳杠杆(17-18年,金融监管)、加杠杆(19年开始,本轮资本市场改革)的过程。不过,区别于12-13年创新周期,本轮券商创新,资本强、风控好的优质大券商“优先”:创新业务试点集中于大券商,头部券商竞争优势会持续提升。

图3 券商加杠杆趋势

来源:Wind 、中证协、中泰证券研究所

此外当下券商行业的密集政策提振,也被市场和研究机构解读为提升业绩的显性利好。兴业证券认为,证金公司宣布取消证券公司转融通业务保证金提取比例限制,科创板再融资办法落地、创业板注册制、监管政策等利好延续,这都给券商高业绩的预期带来提振。尤其是创业板注册制,会直接带来投行保荐业务的提升。

基于以上逻辑,中金公司首席策略师王汉锋也看好大金融中券商股股。其最近公开表示,券商股不只是有短期的逻辑,相对中长期也会有一个不错的逻辑。

龙头的低估效应更明显

券商股上演马太效应强者恒强

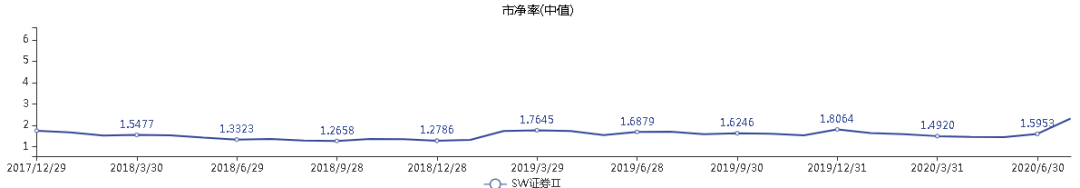

而当下券商也有上涨的基础。数据显示,2020年6月30日,券商板块市盈率为27.5倍,市净率为1.52倍。虽然从7月1日至2020年7月14日,同花顺证券板块上涨了近50%,市盈率为36.8倍,市净率为2.03倍。但对比历史,上一轮2014年至2015年的牛市中,券商股涨势凌厉,2014年11月20日,券商板块市盈率为27.2倍,市净率为2.15倍,2015年1月7日券商板块市盈率为55.9倍,市净率为4.39倍,上涨104%,期间证券板块龙头中信证券PB从1.73上涨到4.29倍。如果未来券商板块市净率能达到2015年1月7日估值水平,则估值还有116%的提升空间。

图4:证券板块市盈率历史变化

来源:Wind

图5 证券板块市净率历史变化

来源:Wind

从近期的估值水平看,当前证券行业估值水平已超过2019一季度的峰值,但当前交易额、两融数据、政策环境和市场情绪均好于2019年第一季度。

对此,安信证券非银团队表示,若交投维持活跃则估值和业绩仍有上升空间,这种“戴维斯双击”将带来券商股与大盘指数之间的“正反馈效应”,低估值券商仍有补涨机会,且高贝塔属性凸显。

本轮券商股的表现也各有千秋。7月以来,浙商证券股价实现翻倍,越秀金控涨超80%,中银证券、光大证券涨超70%,第一创业、中泰证券、兴业证券、哈投股份、太平洋、山西证券涨幅居前,同时,近7成个股涨超30%,A股46家上市券商股全部实现上涨(附表)。

由于市值小、业绩弹性大,中小券商表现更活跃。比如从上市券商6月业绩看,由于上月基数较低等因素,多家中小券商单月营收环比增幅超过200%,中小券商业绩弹性有所释放,其中第一创业、哈投股份、华安证券、东北证券等营收环比增幅甚至超过了400%。

不过,要论“体量”,大型券商无疑更具优势。目前已披露数据的上市券商中,有超过13家券商营收超过10亿元,其中中信证券、国泰君安、华泰证券、广发证券、中信建投等6月营收均超过20亿元,分别以28.7亿元、27.8亿元、25亿元、24.5亿元、20.42亿元的收入暂居行业前五。从1-6月净利润累计数据看,中信证券则仍稳居头名,上半年净利润65.87亿元,同比增长36.65%,国泰君安、华泰证券位列二三,分别为48.10亿元、44.69亿元。同时,值得注意的是,中信建投跃升至第4,较去年第8的业绩排名增幅明显。

而市场表现上,国泰君安、华泰证券7月以来涨幅居于上市券商末尾,中信证券、中信建投也处于相对中值偏低位置。而在多家机构以及中金的王汉锋看来,从监管层打造航母级头部券商的角度看,未来这些大体量券商无疑更具实力。在当前市场表现相对平稳状态下,未来估值提升的空间也相对更大。

因为龙头券商凭借雄厚的资本实力和风控能力使资源更加集中外,在券商国际化的走出去和引进来中,头部券商也有望抢占先机。比如,海通2019年境外资产达到2759亿元,占总资产比例达43.33%;还有的券商通过兼并、重组子公司方式拓展国际业务版图,如华泰2016年收购美国统包资管公司Assetmark。请进来方面,QFII、RQFII、境外私募对冲基金等入市。2020年3月证监会宣布6家头部公司的并表监管试点,允许试行更灵活的风控指标体系,头部券商资本运作空间更大,业内认为,新监管环境给场外衍生品带来发展机遇,或成为券商差异化竞争的重要业务,贡献阿尔法收益。

李毓英对记者表示,“长期来看,券商盈利能力会逐步增强,尤其是中信证券等大型券商,会出现非常明显的头部效应,小的券商则很可能会被兼并。且当前一些小券商的估值水平已经不低了。”

附表 上市券商股7月以来涨跌幅

(文中提及个股仅为举例分析,非投资建议。)

《红周刊直播》最新预告

扫码锁定