沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

一只基金,从2009年成立伊始至2019年末,累计回报高达到541.42%(同期业绩基准涨幅89.66%)[1]——汇添富价值精选,一直都是汇添富基金的拳头产品,由汇添富基金研究部负责人劳杰男自2015年开始管理,用时间证明:投资中或许没有“常胜”将军,但可以有“长期胜出”的投资者。

劳杰男对投资的本质理解特别深刻:不过度关注短期排名,追求长期可持续的稳健回报。在他的组合配置中,投资的本质作为灵魂始终贯穿其中。放眼整个业内,劳杰男是最为纯正的价值型基金经理之一。而进入7月,大盘迎来一波快速上涨行情,即将发行的、由其所挂帅的汇添富开放视野中国优势六个月持有股票基金的投资前景变得尤为令人期待。

“希望拉长周期看,任何时间都能成为买点,都能为投资人赚钱”

为投资人打理财富“勤勉尽责”,劳杰男入行10年,始终保持着进入基金行业的初心和情怀“目前公募基金缺乏赚钱效应,老百姓买基金的获得感不强,我希望买我基金的投资者,拉长周期看任何时间买入都能赚钱。”

“如格雷厄姆所说,股市短期是投票器,长期是称重机。”在劳杰男看来,短期市场拉升虽然有赚钱效应,但是不会永远这样,只有尽量避免短期波动的袭扰,坚持中长期收益的目标导向,才会让投资者有长期体验的“获得感”。

2015年上半年的短暂牛市,A股群体性亢奋,彼时随汇添富核心投研团队赴美参加巴菲特股东大会的劳杰男,明确向带队的汇添富总经理张晖表达了其对市场非理性的浮躁情绪的担忧。在多变的资本市场,一时的业绩领先往往带有偶然性;历经多轮牛熊转化和风格切换,依旧能保持中长期业绩的稳定优异,背后则必然有着清晰的投资目标和逻辑做支撑。

第一、精选个股,精选再精选

作为有“选股专家”之称的汇添富基金的投研掌门人,劳杰男在选股上紧紧围绕商业模式、行业格局、管理治理等公司价值本身做调研,要赚企业增长本身的钱;同时寻求自下而上和自上而下的结合,以此兼顾选股能力与投资的大局观。

劳杰男将股价的上涨归因为三类:超高速成长、稳健价值成长和周期反转。其中,稳健价值成长型标的始终为其配置核心;而他对超高速成长和周期反转领域的研究和选股要求则更为苛刻,强调在深入研究的基础上适当参与。

第二、 行业相对均衡

观察他的重点持仓名单,金融、消费、制造、科技,各版块领域的优质个股都有涉猎,劳杰男希望以此在分散单一领域集中性风险的同时,在更大视野范围内挖掘个股的投资价值。

第三、不从众,独立眼光,逆向思维

一方面,投资研究过程中重视个股的隐含价值和逆向投资机会,低点或左侧布局以力争获得较好长期收益;另一方面,在个股股价短期过度上涨透支未来成长空间,或出现预期收益更高的个股时积极调整持仓,力争提升组合收益率。一个典型的例子是他在2018年医药股暴涨行情中及时退出(对比2018年二季报和三季报,二季度末的三只医药重仓股在三季度末已退出前十大行列),关键点果断抉择,从而有效保存了前期投资战果。

“控制风险,避免出现较大回撤,为投资者创造可观的复利回报”

汇添富总经理张晖如此评价劳杰男:基金经理出去调研公司,有些最为看重“盈利在哪里,成长在哪里”,有些最看重财务报表的分析与价值实现的计算,而劳杰男看企业永远第一个要问的是“风险在哪里”。

在劳杰男看来,投资长跑中,回避过高的风险往往比追求一时的收益更重要。“以自下而上选股为主,强调下行风险可控,上行又有足够空间”,因此“风险调整后收益”在其投资框架中是一个重要的考量因素。

控制回撤一方面是控制整体组合的风险,在投资长跑中小回撤创造的复利效应也非常可观。作为曾经的奥数竞赛一等奖获得者,劳杰男对数字格外敏感:“一只基金连续两年涨20%,第三年跌20%;另一只基金连续两年涨50%,第三年跌50%,最终哪只基金收益高?很多人的错觉是后者,但简单计算就会发现,前者的收益率是15.2%,后者只有12.5%。”

“一个组合如果要追求复合收益,其实最怕的就是某一年跌幅特别大,一下子复合收益率都没有了。国内的基金产品,每一年都有涨幅很大的基金,但是五年翻倍的基金很少。五年翻倍理论上就是年复合收益率15-20%。但是为什么五年翻倍基金那么少,就是对风险的考虑不足。我不会去追求某一年表现特别好,但是之后回撤很大。我不想去冒这个风险。”

与“聪明钱”一同把握中国经济转型的红利

经过40多年的改革开放,中国已经成长为全球第二大经济体,同时,中国的企业也在以惊人的速度发展壮大,逐步在先进制造、现代服务业、互联网等众多领域诞生出一批具备全球竞争力的领军企业。随着中国资本市场加快对外开放,A股被纳入MSCI指数,这些优秀企业对全球资本的影响力与吸引力与日俱增。

劳杰男认为在欧美日央行大举扩表,全球负利率债券规模创新高,全球范围呈现“货币多+资产荒”的背景下,外资借助互联互通机制流入A股优质资产将是大势所趋。

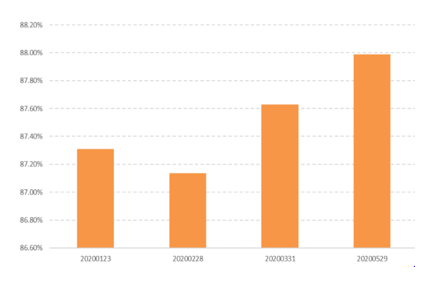

下图可见,陆股通持股市值中近88%为MSCI中国A股的成份股,MSCI中国A股指数的成份股是外资的主要流向。

数据来源:天风证券

数据来源:天风证券他即将“挂帅上任”的汇添富开放视野中国优势六个月持有期股票基金正是在这样的时代背景下应运而生。该基金将以我国资本市场对外开放的机遇为背景,在严格控制组合风险的前提下,基于深入的企业基本面分析,在MSCI中国A股指数成份股中精选代表中国核心优势的证券,以期获得超越业绩比较基准的收益。

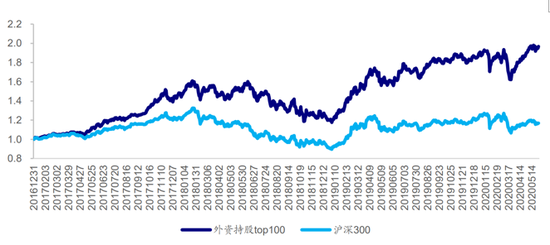

由下图可以看出,外资持股市值最多的100只股票相对沪深300超额收益达80%,其超额收益十分显著。

数据来源:海通证券,2020/5/31。外资持股top100组合指在每个月月末,按沪港深持股占 A 股流通市值比例将所有股票从高到低排列,选择前100只股票,按流通市值加权构建组合,月度调仓。

那么MSCI指数锁定的股票池,究竟有什么优势呢?

从行业角度看,该指数的行业配置侧重于ROE较高、盈利增长较快的优势行业,与A股整体相比,超配了食品饮料、科技硬件与设备、医药生物、医疗设备与服务等符合消费升级、科技创新大方向的行业。

从成分股角度看,重点配置了各行业内最具有代表性的优质公司,各行业权重股的ROE水平、盈利增速普遍好于行业平均水平。

从资金面角度看,据Wind数据统计显示,过去三年MSCI中国指数权重股的外资持股比例整体呈上升趋势,且明显高于整体A股水平,外资对相关权重股的投资热情也在逐步提升。

选股专家汇添富基金:国际化投资视野把握中国核心优势

汇添富开放视野中国优势六个月持有股票基金就是在外资入市普遍选择的主流路径——MSCI中国A股指数的成份股中进行优中选优,精选代表中国核心优势的优质企业,力争获取中长期稳健收益。

作为一只主动管理型产品,上述策略能否得到有效执行,不仅取决于基金经理本身在选股上的“功力”,基金公司整个平台是否具有优秀的主动管理能力和国际化的开放视野,也是关键影响因素。

首先,汇添富是业内知名的“选股专家”,“优中选优”的主动管理能力始终是其保持位列行业第一梯队的核心竞争力。

公司成立之初,就确立了以深入的企业基本面分析为立足点,挑选高质量的证券,把握市场脉络,作中长期投资布局,以获得持续稳定增长的较高的长期投资收益的投资理念,始终注重主动选股能力的长期锤炼。

立足科学的投资理念,汇添富建立了垂直一体化的投研组织架构,投研互促,研究共享,最大化发挥公司投研优势与效率,特别是在MSCI中国指数超配的消费、医药、TMT等领域,汇添富对相关行业研究投资的深入性、前瞻性、及时性和独创性,已在业内构筑起较深的护城河。

理念和架构之外,“团队”的因素也至关重要。汇添富坚持内部培养为主的人才策略,百余人的投研团队,很多人都是从国内外顶尖高校一毕业就加入了“汇添富大学”,从零开始接受汇添富价值投资方法的洗礼。

管理着汇添富的研究团队,劳杰男对此感触很深。在他看来,内部培养不仅让新鲜血液从一开始就走在正确的道路上,更使得汇添富整体团队拥有了共同的价值观:“我们张总(汇添富总经理,编者注)在不同场合都阐释过他对‘投资范式’的理解,这是汇添富长期坚持不变的东西,一个共同体所具有的共同的价值观、准则和行为模式。”

对于汇添富投研这个“共同体”来说,总经理张晖无疑是关键人物。他一手搭建了汇添富的投资体系与团队,深刻的影响了劳杰男、雷鸣、胡昕炜、杨瑨、刘江、郑慧莲等一大批汇添富自主培养的品牌基金经理。

在劳杰男看来,在核心人物的深刻影响和整体投研文化的长期熏陶下,汇添富基金经理的性格和投资风格不尽相同,但投资理念是一致的,对好股票的标准尺度是一样的,根本上投资的价值观是一致的。这种“一致性”早已潜移默化成团队的内在要求,并从长期积极影响着公司整体投研的表现。

业绩为证。银河证券基金研究中心数据统计显示,截至2020年上半年末,汇添富旗下股票基金过去10年算术平均净值增长率为319.20%,在同期全市场基金管理人中排名为2/60。[2]

另一方面,汇添富整体出挑的投研能力也延展到了海外投资领域。

在上述消费、医药、TMT等领域,汇添富已形成横跨境内外的产品布局,诸如汇添富全球消费混合(QDII)、汇添富全球医疗混合(QDII)和汇添富全球互联混合(QDII)等全球系列基金,不仅填补了市场空白,其不俗的业绩表现也日益为市场所肯定。

可见,汇添富自身在主动管理方面的禀赋,和在全球投资方面的能力,无疑有望将这个策略的优势更加充分地发挥。

总结一下,汇添富开放视野中国优势六个月持有股票基金,有绩优研究总监亲自挂帅+海外资金主流选择+公司平台强力加持,能否成为继汇添富价值精选之后,又一只长跑型的精品基金,值得期待。

[1]劳杰男自2015/11/18开始管理汇添富价值精选混合,他所管理的混合型基金完整业绩如下:2015/11/18开始管理的汇添富价值精选混合2010-2019年度业绩及基准表现分别为10.29%/-9.37%、-21.69%/-19.20%、18.79%/6.71%、13.51%/-5.57%、38.24%/42.21%、64.57%/5.68%、-4.53%/-8.35%、28.31%/17.55%、-13.83%/-19.12%、40.20%/29.73%。添富红利增长混合2019年度业绩及基准表现分别为15.72%/-3.45%。添富3年封闭研究优选混合2019年度业绩及基准表现分别为16.19%/18.79%。以上业绩数据均来自基金年报,截至2019/12/31。

[2]过去10年指2010/7/1-2020/6/30。股票投资主动管理收益率和排名数据来源为银河证券基金研究中心2020年7月3日发布的《2020年2季度公募基金股票投资管理能力评价报告(算术平均口径)》,汇添富旗下股票方向基金在过去10年的算术平均净值增长率为319.20%,在同期全市场基金管理人中排名为2/60。该评价是按银河证券基金评价中心“股票投资主动管理能力评价”体系做出的界定,包括银河证券基金分类体系中的标准股票型基金(A类)、偏股型基金(股票上下限60%-95%,A类)、普通偏股型基金(A类)、灵活配置型基金(股票上下限30%-80%,A类)、灵活配置型基金(股票上下限0%-95%+基准股票比例60%-100%,A类),且后三类中业绩比较基准中股票比例值均需要大于等于60%,计算方法为算术平均法。为保证业绩可比性,该区间符合标准的基金管理人为60家。