【超级重磅】全体股民请注意!拉升行情如箭在弦,放量大涨透露什么信号?创业板有望突破历史最高点?布局方向在这里!大神秘籍速速领取→

位于黄浦江畔的外滩金融中心,近年来逐渐成为潮流青年向往的网红打卡地。不时有剧组在此取景,热闹的周末集市,汇集于此的时尚潮牌,川流不息的青年一族和写字楼白领,无处不彰显着此地的盎然活力,在浦江夜色与黄浦老城的掩映中,显得格外亮眼。

作为独具慧眼最早入驻此地的基金公司,光大保德信刚刚度过了自己的十七岁生日。这家沪上老牌合资公募在去年经历了管理层的调整,颇有一番新气象,也吸引了更多目光和期待。

01

—

“佛系”外表下的不断自我革新

翻看光大保德信的历史,容易让人有一种错觉,误以为这是一家颇为“佛系”的基金公司。毕竟十七年发展历程仅有不到60只公募产品的成绩单,在同时代的公募基金公司中显得有些“不思进取”,甚至不及许多“一零后”(2010年之后成立)公司的发行节奏。

但另一方面,光大保德信在多项业务上的创新和进取也时常为人津津乐道。2004年公司成立后的首只公募产品——光大量化核心便首开先河,成为国内首只以量化投资为主策略的公募基金,该产品一直运作至今;2008年光大保德信成为业内较早拿到QDII资格的基金公司之一;2009年光大保德信四只“一对多”专户产品获得中国证监会的备案函,成为首批获批的“一对多”专户产品;2012年成立的光大添天利理财基金成为国内第一批短期理财基金产品,规模曾达数百亿之巨;而在刚刚过去的2020年,当市场热议“固收+”赛道时,光大保德信已在这一领域布下多只产品,规模一度超过230亿。①

在光大保德信总经理刘翔看来,看似“佛系”的外表,实际上是公司“有所为,有所不为”经营哲学的体现。“公募基金要对投资人负责,我们会通过不断巩固和拓展自己的能力圈,为投资者提供力所能及的服务。”在刘翔看来,经营中需要不断自我革新,才能更高效高质地为客户打理财富,这也是光大保德信持续发展的内生动力。

显而易见的是,光大保德信的这种自我革新正在加速发生。过去一年里,公司已经发行8只公募,募集规模超过240亿,较往年的发行节奏明显提速。从证监会披露的新产品申报信息中,可以看到光大保德信已决心在ETF赛道中布下棋子,两只行业主题ETF已在申报流程之中。另一方面,在刚刚破壳而出的公募REITs领域,光大保德信也做了准备,招募了具备基础设施投资、运营经验的团队。

02

—

以人为本

打造投研硬核实力

刚刚过去的6月30日,是公募行业里的半年大考。根据海通证券数据显示,光大保德信固定收益类基金业绩在过去两年、过去五年均位列中型基金公司第1名。②在权益投资方面,公司旗下有10只主动管理权益类基金近两年收益率超过100%。这样的期中考卷算得上亮眼。③

成绩的取得,来自硬核投研实力的建设。作为轻资产的资管行业,人才永远是基金公司的核心竞争力。光大保德信深谙此道,始终致力于打造开放、成长、长期致胜的人才队伍。

在光大保德信,可以看到从资深老将,到中生代实力派,再到新兴成长的后起之秀,都在各自的岗位上发光发热,成员间配合默契,梯队合理,井然有序。

权益方面, 除了老牌明星基金经理魏晓雪、金昉毅、林晓凤、徐晓杰等持续稳定发挥,近年来如詹佳、陈栋、房雷、翟云飞等也凭借上佳投资业绩获得更多关注。银河证券显示,现由詹佳管理的光大行业轮动,截至今年6月底,过去三年在同期384只偏股混合型基金中排名第3。而马鹏飞、崔书田等新生代基金经理随着管理经验的不断丰富也开始崭露头角。

固收方面,由沈荣领衔的低风险投资团队和黄波带领的固收多策略团队近年来无论业绩还是规模都发展迅猛。公司在2018年下半年就提出严控信用风险,主要通过权益资产和可转债来增厚“固收+”产品收益。在投资业绩保持锐度的同时,固收投资信用风险事件无一涉及,光大保德信打造出了一块固收金字招牌。银河证券显示,截至去年底,由黄波管理的光大信用添益A,2020年在同类二级债基业绩排名中位居第1,且过去三年、五年均排名第2,短中长跑能力俱佳。

人才队伍建设与内部管理制度密不可分,这也是刘翔上任后最为重视的一项工作。让员工发挥所长,在公司平台上不断成长,并激励他们带动更多人的发展,是刘翔眼中人才经营的“链式反应”。这个反应的链条,始于对人才能力的识别和运用。

今年年初,光大保德信对投研架构做了一次优化调整。将原先权益、固收两个大部制团队,细分为多个不同策略赛道的敏捷化团队,同时挖掘了一批有能力有意愿的新生代骨干担任业务组负责人,各组之间策略独立,协同发展。

敏捷团队的建设,不仅为年轻才俊打开了职业发展的上升空间,更重要的是让公司投研体系有更强的能力去适应快速多变的市场,让组织形成多线程作战的能力。

在光大保德信内部,其实一直不乏这种人才自主培养发展的案例。比如光大中国制造的基金经理崔书田,光大消费基金经理马鹏飞,曾分别担任公司研究团队中游制造组和大消费组组长,因表现突出逐步成长为基金经理。

另一方面,光大保德信也以开放的态度,积极吸纳业内优秀人才。譬如量化投资带头人金昉毅,曾两次获得量化金牛大奖;2020年新引进的明星基金经理徐晓杰,其所管理的产品四年任职期间回报在同期181只灵活配置型基金中位居第1④。他们在加盟光大保德信之前都已蜚声业内,在加入后更为公司发展注入了新的动力,共同构筑起光大保德信的人才高地。

03

—

坚守长期主义

固收、权益、量化并驾齐驱

罗马不是一日建成的。同样,基金公司赖以生存的投研能力更非一日之功,而是在经年累月的摸索和打磨中逐步形成的。

在光大保德信,长期致胜是基本思想。不以短期业绩论成败,而是将长期业绩的可持续性和稳定性作为主要考察标准。允许基金经理根据自己的策略进行长期布局,并容忍投资业绩的短期波动,这是光大保德信一直以来的做法。

每个季度,光大保德信都会开一次投研绩效分析会,每位基金经理对过去一段时间的投资思路和业绩归因进行复盘,总结得失。这个会议,公司董事长、总经理都会全程参加。

“这不像是一般意义上的述职,更像是一次研讨和思想碰撞,大家各抒己见,时常会听到不同的声音,往往能让我们获得新的收获。”一位基金经理如是说。

公司也会对基金经理的投资情况进行跟踪和反馈,由金融工程部每月对各个投资组合的绩效情况进行归因,帮助基金经理更好地总结得失。这项工作后来逐渐深化为对公司基金产品以及基金经理的画像,通过定量分析和定性研讨,系统化梳理产品定位,以求产品、投资、客户预期的协同一致。

查阅基金经理履历,会发现光大保德信大部分基金经理从业时间较长,往往具备10年以上投研经验,更能持续穿越牛熊。

现任公司总经理助理、研究总监魏晓雪具有15年投研经验,其中公募基金管理经验超过8年。现任权益投资副总监徐晓杰是中科院上海生命科学院博士,深耕医药投研领域超过15年。量化团队负责人金昉毅,毕业于德国康斯坦茨大学,获数量金融学博士学位,是国内最早一批量化投资开拓者,被誉为量化投资“四大天王”之一。海外投资团队负责人詹佳,具有12年全球投研经验,是少有的跨市场投资专家。

正是得益于这样一支经验丰富,底蕴深厚,又坚守长期主义的投研团队,才铸就了光大保德信近年来权益、固收、量化投资业绩全面提升的局面。

年报数据显示,2020年,光大保德信旗下权益类产品平均收益率达到45.43%(A/C份额合计一只),有13只权益基金全年收益率超过50%,其中6只突破70%,展现出优秀的主动管理能力。③

由魏晓雪管理的光大新增长以投资风格灵活、个股挖掘能力突出颇受市场青睐。根据银河证券数据,截至今年年中,光大新增长最近三年、五年业绩分别稳居同期偏股混合型基金前11%、前14%,持续优异的业绩也使该基金在海通三年期、五年期中均荣获五星评级。现由海外投资团队总监詹佳管理的光大行业轮动,截至6月底,近三年收益跻身同期偏股混合型基金前3名,并获海通证券三年期、五年期五星评级。⑤

除了上述两只基金之外,由房雷管理的光大景气先锋、林晓凤管理的光大铭鑫和光大一带一路、徐晓杰管理的光大红利、陈栋管理的光大银发商机等,均取得了不俗的长期业绩。

在固收产品体系建设方面,除了传统的货币、债券型产品之外,为了满足投资者多样化的资产配置需求,光大保德信在业内较早开展“固收+”产品线布局。目前已经形成“固收+股票”,“固收+可转债”,“固收+量化”,“固收+新股”等多种策略兼备,不同风险收益特征产品齐整的“固收+”产品体系,无论投资业绩还是管理规模均有不俗表现。

例如,黄波管理的光大增利A,秉持稳健投资策略,银河证券显示,截至今年6月底,在过去一年、两年、三年、五年等不同时间维度,业绩始终位列同类前1/3,相对业绩比较基准和同类产品均有明显超额收益。他所管理的另一只明星二级债基——光大信用添益A,在近期晨星发布的普通债券型基金业绩榜单中,以优异的业绩位居五年期第1名、十年期第3名 。⑥

量化投资一直是光大保德信尤为重视的细分赛道,经过17年的发展已具备相当规模。在两度量化金牛奖得主、国内基本面量化开拓者金昉毅博士的带领下,量化团队研发并灵活运用多种策略因子,充分发挥量化择时、多因子选股和多维度回撤控制策略的优势,广泛布局各类风险收益特征的产品,全力打造行业领先的量化投资平台。值得一提的是,银河证券显示,由金昉毅和翟云飞一起管理的光大创业板量化优选,截至6月30日,近一年期业绩在同期标准股票型基金中排名第7。

面对日益激烈的同业竞争和头部效应明显的行业格局,光大保德信正在奔跑中不断摸索。一面是对长期主义的坚守,另一面是应对竞争环境的稳步扩张,光大保德信努力在看似矛盾的两面中取得平衡。

在公司十七周年致辞中,光大保德信董事长王翠婷寄语道:“值此光保十七岁的花季,让我们以青春的名义,做一个勇敢的人,翻山越岭不畏难;做一个坚定的人,志存高远事竟成。”

或许可以用“勇敢”和“坚定”来给这个问题做个注解。在看似“佛系”的外表下,潜藏着执着的坚守;拼搏进取的追求中,又透露着处变不惊的从容。正是“勇敢”和“坚定”这样两种气质,相互激发,才推动着光大保德信不断前行。

在光大保德信的办公楼里,透过大面落地玻璃,可以看到陆家嘴的璀璨灯火,黄浦江中百舸争流。这家正值青春年华的公司,也正在中国基金行业中努力书写自己的独特篇章。

数据来源:

①数据来源:基金2020年年报。固收+产品统计范围含一级债基、二级债基、偏债混合型基金以及灵活配置混合型基金中追求中低收益风险特征的产品。

②数据来源:海通证券研究所金融产品研究中心-基金公司权益及周定收益类资产业绩排行榜,时间截至2021.6.30。

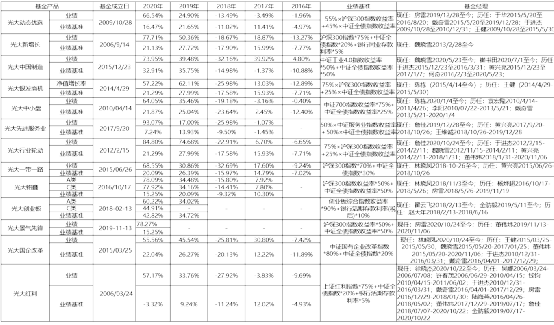

③数据来源:银河证券,截至2021.6.30。光大行业轮动、光大中国制造、光大先进服务业、光大新增长、光大创业板A、光大银发商机、光大铭鑫A、光大中小盘、光大动态优选、光大一带一路近两年收益率分别为:175.95%、 149.98%、 144.99%、 135.57%、 126.21%、 125.20%、 116.33%、 108.88%、 107.30%、 102.46%。以下数据来自基金定期报告并经托管行复核:

④数据来源银河证券,业绩周期为(2016.7.1-2020.6.30)

⑤星级评价来源于海通评级数据,截至2021.4.30

⑥同类排名数据来源:Morningstar 晨星公众号于2021/7/1发布的《Morningstar 晨星中国一年期、三年期、五年期、十年期基金业绩排行榜2021.06》,评价区间分别为2020/7/1-2021/6/30、 2018/7/1-2021/6/30 、2016/7/1-2021/6/30 、2011/7/1-2021/6/30 ,光大信用添益同类基金指普通债券型基金;排名规则根据基金在评价区间的年化回报及最大回撤等指标,请详阅榜单原文或晨星中国官网。

基金有风险,投资需谨慎。在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本材料不构成任何法律文件或是投资建议或推荐。光大创业板的产品风险等级为R4(中高风险),适合风险评级C4(成长型)及以上的投资者。光大添益、光大行业轮动、光大新增长风险等级为R3(中风险),适合风险评级C3(平衡型)及以上的投资者。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人不对基金投资收益做出任何承诺或保证。产品由基金公司发行与管理,代销机构不承担产品的投资、兑付和风险管理职责。