昔日私募大佬叶飞遭遇黑吃黑,一怒之下踢爆坐庄圈的大瓜持续发酵。这两天,他和另一位私募大佬但斌在微博上隔空撕起来了。

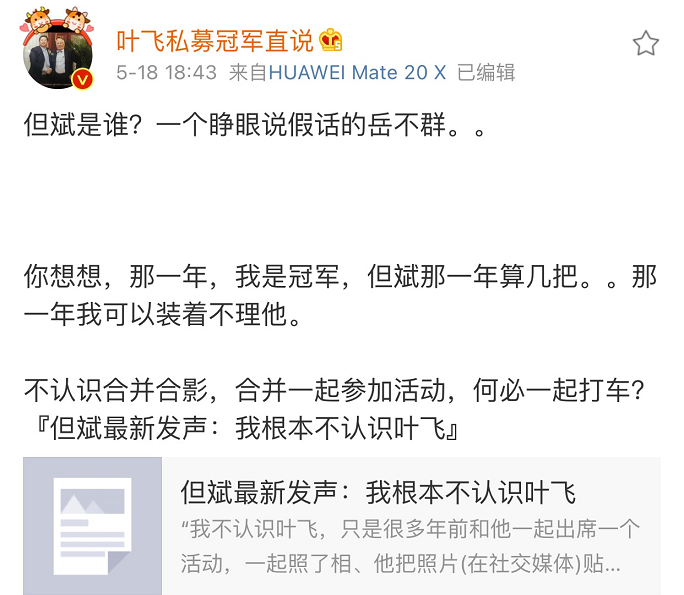

互撕的原因,竟是因为叶飞微博上放出自己与但斌的合照,令但斌紧急与其切割,表示“不认识叶飞”。

在叶飞最初爆料上市公司请庄家拉股价的微博中,不知是想让大佬为自己撑腰还是出于什么目的,贴出了几张与微博内容无关的照片,其中包括自己与金融大佬罗杰斯以及但斌的合照。

有意思的是,但斌第一时间与叶飞进行了切割,表示自己“根本不认识叶飞”。在接受第一财经采访时,但斌表示:“我不认识叶飞,只是很多年前和他一起出席一个活动,一起照了相、他把照片(在社交媒体)贴出来了,我根本就不认识他。”

这一表态,立刻激怒了叶飞,其在微博上连发数条博文对但斌进行抨击,并称其为“伪君子”,且扬言要对其进行报复。

叶飞先是在微博上证明自己认识但斌,且暗示当年是但斌要巴结自己。

不过,有眼尖的网友却发现,他们的合照中,站在中间C位的是但斌而不是叶飞。

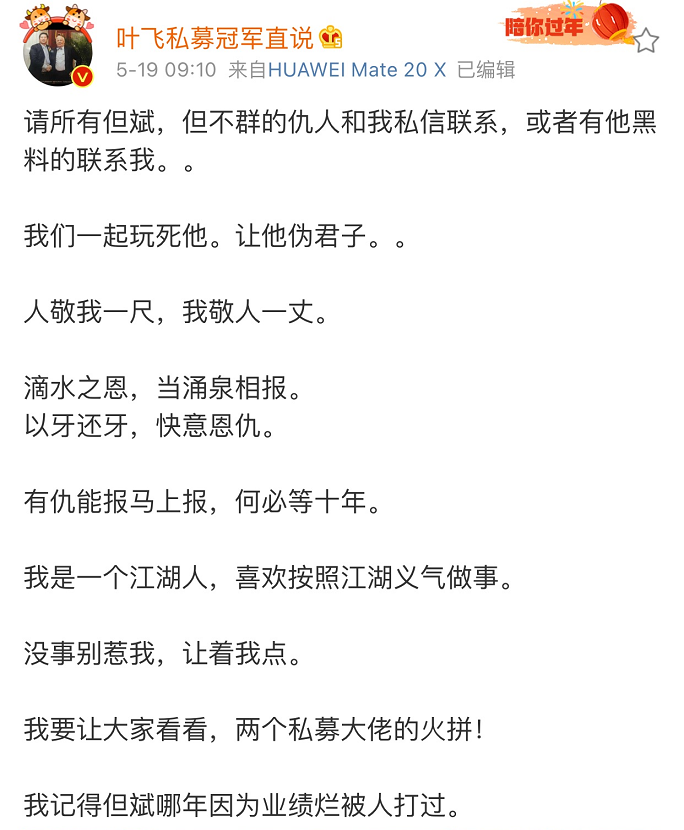

此后,叶飞更是在微博上扬言要对但斌进行报复,呼吁但斌的仇人联系叶飞,大家一起“玩死”但斌。此外,他还称,但斌曾经因为业绩太差而被人打。

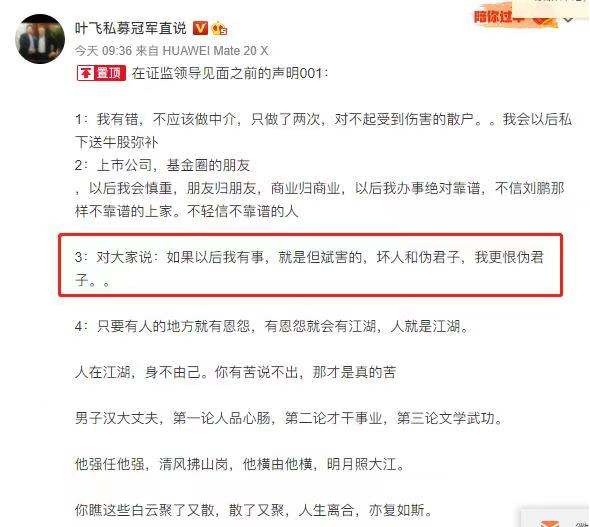

不久后,叶飞又补发一条微博,表示相比于坏人,自己更恨伪君子。并称自己如果“有事”,就是但斌害的。

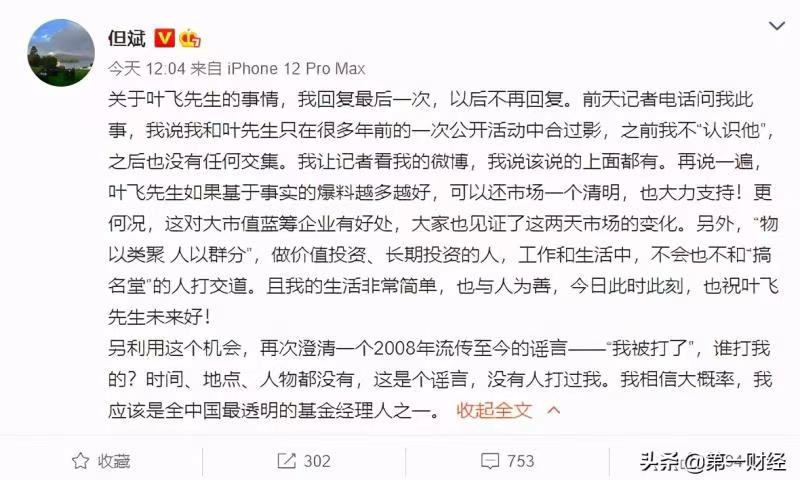

对此,但斌发微博回应称,和叶飞的合照是多年前在一次公开活动中的合影,并强调自己并不认识叶飞。自己支持叶飞对资本市场坐庄行为的爆料,但不会和“搞名堂”的人打交道。此话意在暗示叶飞此举是在搞名堂。

同时,但斌在微博中对叶飞所称但斌多年前因业绩差而遭人打进行回应,称这是个谣言。

无论两人之前是否认识,但通过对大佬的碰瓷和互撕,确实在叶飞爆料事件逐渐降低热度之后,帮助他又迅速吸引了一波眼球。

庄家到底是怎么赚钱的?

不过,无论出发点是什么,叶飞把行业的黑幕公之于众,对资本市场的健康发展和保护散户的利益是有益的。

在他所揭露的案例当中,上市公司没有明显利好,大股东也没有减持,也少见股权质押、协议转让,上市公司股价却一波波没来由地大起大落。如此异常现象背后,是不是有人坐庄?如果有人坐庄,为什么又如此违反常理?

第一财经记者采访多位业内人士发现,上市公司出现业绩大幅增长、并购重组、增发,或重要股东减持等发生时,都有可能成为坐庄操纵的高发时点。

而特别值得关注的是,包括中源家居在内,被叶飞点名的十多家上市公司,都有一个共同点——股价近年都曾剧烈波动,但去年以来,除了个别公司之外近期均无重要股东减持。

如果说,这样的股价异动是坐庄的结果,是否让人一头雾水?坐庄的背后,又是谁在获利?如何获利的?

“除了增发重组,有些大股东牵头的坐庄,不减持一样能赚钱。”有熟悉坐庄内情人士对第一财经表示,一些上市公司在大股东限售期满后,以市值管理的名义反复拉升股价,通过庄家不断在买卖,通过差价分成,同样能巨额获利。

由于运作方式隐蔽,这种在A股市场潜行已久的股价运作方式,一直充满神秘色彩。在这一隐秘的运作中,都有哪些环节?各个环节中,又有哪些参与者?各个参与者,又是如何深藏行迹?

股东获利“暗道”

与早年不同,近年来随着市场不断完善,市场主流资金偏向追逐大市值和有业绩增长的公司,业绩差、市值小的公司乏人问津。而小市值公司,早已成为坐庄主要对象。对庄家来说,小市值股票也更容易拉升。

“现在坐庄的股票,市值都不会太大,流通市值一般不会超过50亿,有些股票总市值都没有50亿,盘子太大了做不起来。”一位熟悉内情的资深市场人士张华(化名)告诉第一财经记者,相较于大市值股票,小票筹码更容易收集,需要的资金也更少,操作成功概率更高。

选好了股票,还要选择操作时点。一般而言,上市公司出现业绩大幅增长、并购重组、增发,或重要股东减持等,都有可能成为坐庄的高发时点。

“但这里面有一个情况,有些坐庄的股票,与消息面、基本面都没有关系,有时连一点消息都没有,也没有任何利好,股价就突然拉升了。”张华提示称,而且,在股价位于高位时,大股东也没有减持。

披露信息显示,被叶飞点名的多家上市公司中,除了利通电子、昊志机电等少数公司,在去年曾有小规模减持外,其他公司近期均无重要股东减持。

如果有公司参与了合谋,但重要股东并未有减持动作,这似乎不合常理。

“根本不需要减持,坐庄的目的也不是为了减持,套现方式有很多种。”张华告诉第一财经,一些上市公司大股东持股解禁后,大股东不减持也一样能赚钱。

其中的诀窍就是,通过反复拉升股价,不断买卖二级市场收集的筹码赚差价,获利后在场外与庄家分成。

“大股东在坐庄的时候减持,一下子就‘破相’了。”张华还称,在所谓市值管理的股价大幅拉升时,大股东最好不要出现减持、股权质押、协议转让等行为,否则很容易暴露。而上述赚差价的方式,不仅更为隐蔽,同样还能巨额获利。

被叶飞点名的上市公司中,虽然多家否认了进行市值管理,但股价短时间内暴涨暴跌,是不少公司的常态。

自从2018年上市以来,中源家居股价已经经历了四次大起大落。2018年2月上市后,中源家居从19.86元的发行价,暴涨到41元以上。但此后的八个月,又几近跌至破发。然而,到了当年10月底,其股价又从19.81元开始猛烈上涨,到2019年4月便拉升到历史最高点的48元以上,随后再度开始大跌。

2020年以来中源家居的波动,虽不及上述两次剧烈,但区间涨幅大多在一倍以上。经过上一轮拉升后,其股价在去年2月再次跌至最低时的19.98元,但阶段触底后,仅仅两个月又拉升到40元附近,当年5月底暴跌至22.41元后,又被重新拉升到37元附近。今年1月,在跌至历史最低的17.01元后,又在3月31日暴力上涨到30.33元。

“今年有人来找我们做中源家居,我们没答应。”资深市场人士李伟(化名)在面对记者询问时坦言,“根据我们的了解,这个股票已经被反复做过几次了,前面的人都赚到了钱”。

事实上,在叶飞和中源家居之间充当中间人调节的陈姓人士,此前接受第一财经采访时也称,其朋友也在中源家居“最早那一波也去做过”。

不过,中源家居5月13日公告称,经内部自查及征询公司控股股东、实际控制人、董事、监高等,自公司上市以来,上述相关方均未直接或通过第三方,以口头或书面形式委托有关盘方开展“市值管理”,亦未接触或与蒲菲迪、微博大V“叶飞私募冠军直说”相识。

环环相扣的参与者

围绕以市值管理为名进行的股票坐庄,各个环节的参与者,已经构成了环环相扣的利益链。

李伟告诉第一财经,从已经暴露的案例来看,以市值管理为名的股票坐庄,参与者通常由上市公司大股东、盘方亦即庄家、中间人、接盘方等四方组成,而充当庄家的大多是私募基金。

“个人、私募、机构,都有可能充当庄家,但公募基金受到的投资决策约束比较多,坐庄早期不太可能参与。个人的话,不仅资金实力不足,还有很多风险。”李伟说,相较之下,私募基金更合适充当盘方的角色。

业内人士还称,不少以市值管理为名进行的坐庄,都是上市公司大股东出于自身需要而主动牵头,但其中存在的风险,需要盘方熟悉上市公司情况,双方在买卖时点、利益分配等方面能互相配合。因此,双方大多可能都存在利益交集,至少也要互相信任,否则很容易暴露。

在这一特殊利益链条中,参与各方也按各自职责进行分工。知情人士称,一般情况下,上市公司大股东提供操盘资金,盘方负责提供账户、通过中间人寻找接盘资金。找接盘方时,庄家通常都会承诺按一定比例,向接盘方、中间人支付定金和费用,而这些费用多数时候仍然由大股东实际承担。

按照叶飞近日爆料时的说法,他在中源家居市值管理的过程中,充当的就是中间人角色,居间为盘方寻找接盘的“下家”。盘方分别向其本人及其找来的下家,支付金额不等的费用。

在具体流程上,一般先由上市公司物色操盘方,谈好条件后,大股东将资金转入指定账户。资金到位后,盘方提前在股价低位进场收集筹码,股价到达高位需要出货或需要继续拉升时,会通过中间人找其他有实力的资金方买入股票。

根据业内人士介绍,接盘方如果是公募基金等机构资金,一般不支付定金,只需向基金经理支付接盘费用,如果是其他性质的资金,盘方则要按一定比例提供保证金。为了规避风险,上市公司大股东、盘方都不会与接盘资金接触,而是由中间人物色接盘资金。找到合适资金方后,盘方又通过中间人,与资金方约定买入时间,并监督资金方是否按约买入。

“盘方找人接盘的时候,一般都会说还要把股价继续往上做,找人买的目的是为了锁仓,集中筹码便于拉升。”李伟告诉第一财经记者,到底是出货还是锁仓,要看资金方自己的判断了。如果是初步拉升阶段,一般都是为了收集筹码,便于后续拉升。如果股价已在高位,往往都是为了掩护庄家出货。

“接盘方各类资金都有,不排除也有私募和公募。”另有业内人士此前告诉第一财经,相对于其他资金,公募基金资金规模大,接盘后如果发生风险,个别股票也不会造成基金净值大幅波动,一些基金经理也试图通过这种方式获得额外收入,很多盘方倾向于寻找公募基金等机构资金接盘。

蒙面进场

截至5月16日,共有11家上市公司,被叶飞点名质疑“坐庄”,中源家居、城地香江、东方时尚等均否认违规进行市值管理。

涉事的上市公司是否通过市值管理坐庄,目前尚有待监管调查。但业内人士称,一些上市公司在进行市值管理时,为了规避法律风险,会在具体操作时与庄家、盘方在物理上进行“隔离”。

李伟告诉第一财经,上市公司很少直接参与坐庄自己的股票,大股东也不会直接出资,而是在资金、人员、账户等方面与上市公司隔离,通过第三方划转资金,以达到消除痕迹的目的。

“坐庄的钱很多都是大股东的,大股东自己找外面的‘马甲’来做,一定不能穿透,穿透就麻烦了。” 李伟说,消除痕迹的办法很多,既可以通过表面上没有关联的第三方打钱,也可以委托盘方寻找“马甲”账户。

他称,虽然个人、机构、私募都有可能操盘庄家,但私募合规、资金方面都有优势。找到合适的盘方后,上市公司大股东一般会通过第三方账户,以购买私募基金产品的名义,将资金提供给盘方。为了筹集更多资金,盘方还会利用各种方式加杠杆。

在此前的爆料中,叶飞曾称,操盘方向其提供中源家居前200名股东名册,以证明其与上市公司的关系。仅以名册确认,而不以书面协议证明,也是消除坐庄痕迹、规避风险的一种方式。

张华透露,在运作股价的过程中,上市公司大股东与庄家之间,庄家与接盘方之间,都不会签订正式合同,操盘行为大多依靠口头沟通。由于这种操作有锁仓要求,买入量通常较大,到了季末,接盘方都会出现在股东名册中,向大股东或盘方证明,“我已经按承诺买了你的股票”。

由于上市公司定期获得股东名册,而接盘方买入后持有时间短,未能进入定期股东名册,一些接盘方会在买入后,会向中间人微信对账户变动截图的方式,证明买入股票的数量、金额。

四方利益分配

根据业内人士介绍,一些上市公司以市值管理为名,与盘方联合坐庄时,其大股东等相关方并不是唯一的资金来源,盘方往往也要按比例负责找资金。

这让大股东牵头的市值管理,具有了配资、融资的色彩。

在这种模式下,上市公司大股东、盘方、中间人、接盘方四者之间的利益,按照怎样的方式分配?

第一财经此前了解到,类似操作中,一般都有前端收费、后端收费两种模式,后者前后端结合的模式。所谓前端收费,是指如果由上市公司及其大股东主动牵头,在正式买入前,就要向盘方、资金提供方支付资金利息、操盘等费用。后端收费则是指股票卖出获利后,各方按事先比例分成。如果盘方提供了资金,可能要收取一定利息。

根据业内人士透露,上市公司大股东、盘方,后端收费较为常见,中间人、接盘方前端收费可能更多。至于具体分配比例,外人很难知晓。

“大股东、盘方怎么分不知道,估计他们有一个契约,事先怎么承诺就怎么分。”张华告诉第一财经,可以肯定的是,双方之间肯定要进行利益分成,“一般双方都利益捆绑,否则凭什么交给你来做?”

但对上市公司大股东、盘方来说,也存在一定风险。如果盘方参与出资,一旦操盘失败,盘方与大股东一样,同样面临亏损。而中间人、接盘方,则面临盘方“赖账”,无法收到“尾款”的风险。

李伟告诉第一财经,资金方虽然是前端收费,但盘方担心一买入前就付清费用,资金方拿钱后不买,所以只会支付部分费用,锁仓期满后才付余款,接盘方又担心买了之后拿不到钱,拿到费用后未按承诺金额买入。

“按照叶飞自己的说法,可能就是他找的资金,买了盘方指定的股票,不但没有收到费用,反而还亏了钱。”他说。

(文章来源:第一财经)