白酒板块逆势大涨,张坤却减持了茅台、五粮液!招商中证白酒指数基金规模直逼700亿!白酒股还能买吗?

原标题明星基金经理二季度都怎么调仓?张坤、赵诣、归凯、傅鹏博、韩广哲的最新动作来了!(附名单)

近日,随着基金二季报的披露,明星基金经理的持仓动向陆续浮出水面!

比如张坤管理的易方达蓝筹精选混合中,平安银行淡出前十大重仓股,新进前十大的是爱尔眼科,在易方达中小盘中,部分个股的持仓占比有较大变化,其中美年健康的持仓占比,从一季度末的占净值资产的9.2%降至二季度末的5.71%。

而赵诣的组合持仓主要集中在计算机、电子、机械、电力设备、军工、医药和精细化工等行业,从配置情况来看,二季度依旧是高仓位运行。

张坤管理的易方达中小盘仓位降至7成

热门个股调仓有差异

目前张坤所管的基金有4只,先从整体看下这4只基金的整体仓位,可以发现也有比较明显的不同,具体如下:

易方达中小盘的仓位变化最明显,从一季度末的93.93%直接降到了二季度末的70.36%,从其它几只依然保持高仓位运作来看,这种仓位下降不像是对市场看空的调整。

如果不是看空,那么从申赎情况来看,易方达中小盘由于二季度没有开放申购,二季度共赎回了约4.4亿份,赎回的比例超过10%,而在一季度时,在同时有申购赎回的情况下,份额规模大致也是减少约4亿份,两个季度下来,易方达中小盘的份额规模已经降至约35.5亿份。

在二季度同样出现份额下降的还有易方达蓝筹精选混合,基金总份额从期初的约309亿份降至期末的约298亿份,整体变化并不算大,但规模升至898.89亿元,唯一出现份额增长的是易方达亚洲精选股票,该基金在二季度获得了近15亿份的申购,使得二季度末的份额达到了31亿份。

除了仓位上的变化,再来看看各只基金具体持仓上的改变,先从易方达中小盘来看,一季度和二季度具体的持股差异如下:

可以看出,前十大重仓股依然保持不变,主要的变化在持股数量和占比上,其中热议的美年健康,张坤仅有小幅减仓,但是随着股价的持续调整,持股占比已经明显下降,从一季度末的9.2%降至二季度末的5.71%。

再看易方达蓝筹精选混合,一季度和二季度具体的持股差异如下:

这其中最大的变化就在于平安银行退出了前十大之列,而爱尔眼科新进到前十大名单中。另外,五粮液和贵州茅台的持股数有小幅下降,洋河股份和泸州老窖的持股数却是明显上升,在港股方面,腾讯控股和香港交易所的持股数也是上升,而美团-W的持股降幅比较明显。

接着看易方达优质企业三年持有期混合,其实这只基金与易方达中小盘和易方达蓝筹精选有比较大的持股重合,而在二季度,其最大的变化在于华兰生物和锦欣生殖已经不在前十大之列,新进前十大的是爱尔眼科和平安银行。

最后来了解下易方达亚洲精选股票这只QDII产品,此前因为一季度末重仓了好未来和新东方-S两只教育股,备受市场关注,不过从二季报来看,张坤重仓的这两只个股已经不在前十大之列了,唯品会和中国海外发展成了张坤二季度的新重仓股。

赵诣高仓位运作

新能源主题前十重仓股均获加仓

目前,赵诣的组合持仓主要集中在计算机、电子、机械、电力设备、军工、医药和精细化工等行业。从配置情况来看,二季度依旧是高仓位运行,三只灵活配置型基金中,股票仓位均在86%以上,农银汇理研究精选和农银汇理工业4.0股票仓位在91%以上,另外一只偏股型产品海棠三年定开股票仓位在88.49%。

事实上,早在去年光伏、新能源行情启动时,赵诣就在三季度和四季度对相关个股“高举高打”,在四季度不仅未对重仓个股做明显调整,还大幅加仓,彼时像宁德时代、璞泰来、振华科技以及天赐材料、新宙邦等都被增仓超过200%。

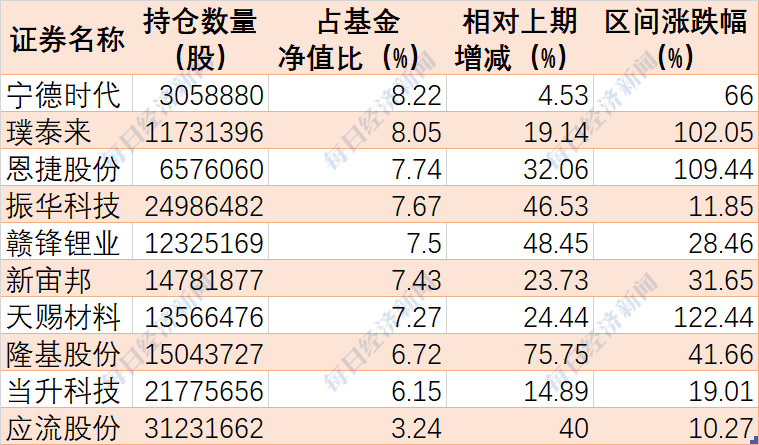

说明:农银汇理新能源主题二季度重仓股来源:基金二季报

反观二季度内的调仓,赵诣仍在延续这一打法,甚至对个别基金的重仓股全部进行了加仓动作。如农银汇理新能源主题,前十大重仓股均是在一季度持仓基础上进行了加仓,相对上期加仓幅度超30%的有恩捷股份、振华科技、赣锋锂业、隆基股份和应流股份。

与此同时,农银汇理新能源主题二季度重仓股均出现上涨,股价翻倍的有璞泰来、恩捷股份、天赐材料。该基金亦进一步收窄前季颓势,半年内净值增长率升至24.08%。赵诣表示,在操作上,整个上半年保持在一个较高的仓位水平,结构上利用一季度末市场大幅调整的机会,将仓位集中到竞争力强,估值已经回归合理的新能源、科技龙头上,由于业绩超预期等因素,使得部分公司在二季度出现大幅上涨。

可见,部分个股早在今年一季度末就已布局,且一直延续至今,这与他本人能力圈覆盖新能源、光伏有一定关系,而在主打能力圈以外的个股,赵诣也在重仓股组合中进行了取舍。其中,美年健康和中联重科已淡出相关基金重仓股序列。以农银汇理海棠三年定开为例,二季度内已不是前十大重仓股,新进重仓股为璞泰来、闻泰科技,这两只股票也在农银汇理研究精选、农银汇理工业4.0中新进重仓,个股季内涨幅分别为102.05%、-1.12%。

归凯增持半导体和医药板块,减持消费股

作为嘉实基金的明星基金经理,归凯的持仓情况一直受到市场的关注。二季报情况显示,归凯管理的9只基金目前总规模达到了531.68亿元,其中规模最大的两只分别为117.13亿元的嘉实核心成长A和138.89亿元的嘉实新兴产业。

我们先来看看嘉实核心成长A的二季度持仓情况。

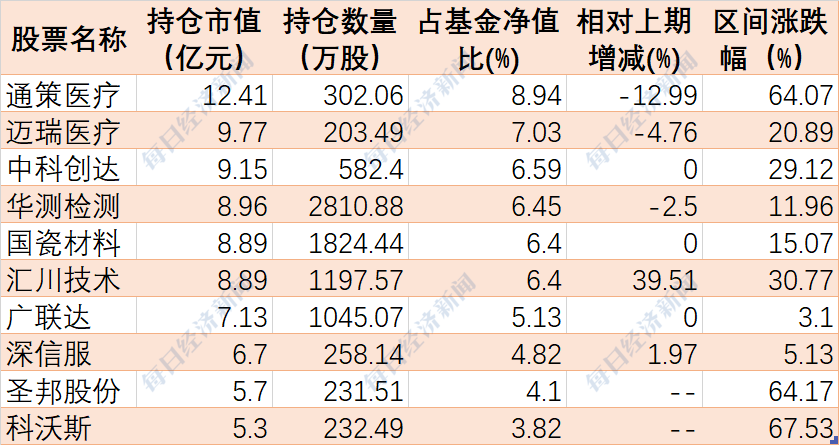

和一季度末的持仓情况对比,可以看出增持了国瓷材料和华测检测,同时有多只新进个股,包括圣邦股份、科沃斯和汇川技术。截至二季度末嘉实核心成长A的第一大重仓股是国瓷材料,持仓数量1710.45万股、持仓市值8.34亿元,二季度这只个股累计上涨了15.07%。对于此前两个季度都位列第一大重仓股的迈瑞医疗,归凯在二季度进行了略微减持的操作,成为该基金的第二大重仓股。

在二季报中,归凯表示上半年中国证券市场跌宕起伏,主要指数在年初创下近几年新高后,随即在春节后开始调整,二季度市场迎来显著反弹,其间市场风格也经历了剧烈的切换。上半年领涨的板块主要有钢铁、新能源、化工、采掘、有色金属;表现较差的板块有非银金融、军工、家电、农林牧渔、传媒。虽然周期类板块在上半年表现领先,但成长类资产中的新能源、医药CXO、半导体表现突出。

具体到嘉实成长核心,归凯表示该基金二季度持仓结构总体稳定,半导体和医药板块略有增持,消费股略有减持。截至上半年,该基金大类资产持仓比重依次为科技、医药、先进制造和消费。

另一只归凯的代表作嘉实新兴产业,截至二季度末的最新持仓情况如下:

可以看出,前十大重仓股中减持了通策医疗、迈瑞医疗和华测检测,大幅增持汇川技术,同时圣邦股份和科沃斯新进前十大重仓股行列,贵州茅台和巨星科技则没有出现在最新的前十大重仓个股名单中。

傅鹏博布局化合物半导体材料

电动智能转型和电子烟等潜在投资机会

傅鹏博管理的睿远成长价值,二季度也对持仓进行了一些调整。傅鹏博在二季报中表示,针对化合物半导体材料,电动智能转型和电子烟等潜在投资机会做了重点布局。从行业分布看,组合依旧重点配置了TMT、化工材料、新能源和建筑建材等板块,行业景气度和发展空间是研判核心指标。个股看,主要配置了景气度高,产业链上有明显竞争优势的公司。

具体持仓上来看也是如此:

虽然二季度傅鹏博减持了立讯精密,但这只个股仍然凭借35.97%的涨幅成为了睿远成长价值的第一大重仓股,目前持仓5422.88万股、持仓市值24.95亿元。除此之外,傅鹏博还减持了国瓷材料,同时大幅增持先导智能,加仓东方雨虹、万华化学和吉利汽车,抄底了电子烟龙头公司思摩尔国际,恰好符合傅老师本人在二季报中谈到的操作思路。新宙邦和巨星科技则掉出了最新的前十大重仓股名单。

截至二季度末,睿远成长价值A的资金管理规模为330.02亿元、睿远成长价值C为39.61亿元,傅鹏博的在管基金总规模达到了369.63亿元,相比一季度末上涨了17.83%。

谈到三季度的市场机会与策略,傅鹏博表示展望三季度,货币偏中性、信用偏宽松,金融市场流动性边际收敛。疫情后期,全球供应链逐步复苏过程或导致供求关系仍维持紧平衡,生产资料和大宗商品的价格仍将维持高位。进入中报期,预期业绩的重要性不断提升,在部分公司的预披露和未完全披露的窗口期,投资者更关注盈利的变化。“三季度,我们将结合2021年中报挖掘投资机会,不断优化组合,控制回撤,以期获得超越基准的投资回报。”

夺得上半年冠军,

韩广哲在二季度都买了什么?

如果不算QDII产品,今年上半年夺得半程冠军的是韩广哲管理的金鹰民族新兴混合,wind数据显示,该基金上半年的回报达53.15%。在上半年的市场行情下,还能取得这么好的收益,很多投资者都在猜测究竟买了什么个股。

随着基金二季报的披露,该基金的仓位情况和十大重仓股也浮出了水面,其中股票仓位占基金总资产的比例为80.04%,前十大重仓股分别为阳光电源、隆基股份、北方华创、天合光能、晶澳科技、迈为股份、天赐材料、华友钴业、智飞生物和宁德时代。

如果与一季度的持仓相比,可以发现前十大重仓股,竟然换了一半,具体对比如下:

其中隆基股份、北方华创、天合光能、晶澳科技、迈为股份均为二季度新进到前十大,而且占比均在5%以上,而这些个股在上半年,尤其是二季度的表现有目共睹。

基于二季度的抢眼表现,记者注意到,该基金的份额规模出现了明显的净申购,该基金期初时的份额还仅有约4879万份,但是到了期末时,已经变成了1.1亿份,增长超过100%。