牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

7月24日晚,首批4家企业获准创业板注册。注册制下首只创业板新股上市首日起,创业板全部“存量股票”的竞价交易将实行20%的价格涨跌幅限制,创业板新规即将启动。

4月27日,《创业板改革并试点注册制总体实施方案》审议通过,6月12日,证监会、深交所正式发布创业板改革并试点注册制相关业务规则及配套安排,创业板注册制改革步入快车道。

注册制改革下,创业板市场定位、发行制度、交易制度、退市安排、投资者门槛都将带来全新变化。对于投资者而言,到底有哪些影响?

变化一:市场定位——创新创业企业

改革后创业板细分定位为“主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合”。

解读:意味着A股板块开始真正意义上的分层。创业板“创新创业企业”与科创板面向“科技创新企业”定位互补,形成差异化错位发展,有利于形成更多元化的资本市场。

变化二:发行制度——从审核到注册

创业板上市制度由审核制改为注册制,推行以信息披露为核心的发行制度,将内在价格的判断交给市场决定;新增“三个月”的审核时限要求,保持规则体系协调衔接;将上市委会议通知时间由会议召开7个工作日前改为5个自然日前,进一步提高审核效率。

解读:注册制放松了市场准入条件,便利创新企业上市融资,优化资本市场的资源配置。信息披露导向下,监管趋严,市场透明度更高,有利于宽进严出,保护投资者利益,实现健康发展。

变化三:交易制度——涨跌幅20%限制

涨跌幅限制由10%放宽至20%,且存量部分同步实施;取消新股上市前五日的涨跌幅限制,并增加30%、60%两档停牌指标;上市首日即可融资融券;引入盘后定价交易方式,允许投资者在竞价交易收盘后,按照收盘价买卖股票。

解读:交易规则变化对投资者风控能力有更高的要求。但同时,充分竞价模式使价格交易的效率和速度大幅提升。投资者需要更多集中精力于个股内在价值的挖掘。

变化四:退市安排——加快优胜劣汰

丰富完善退市指标,将净利润连续亏损指标调整为“扣除非经常性损益前后孰低的净利润为负且营业收入低于1亿元”的复合指标,新增“连续20个交易日市值低于3亿元”的交易类退市指标和“信息披露或者规范运作存在重大缺陷且未按期改正”的规范类退市指标;简化退市流程,退市触发年限统一为两年,取消暂停、恢复上市环节,取消交易类退市整理期;强化风险警示,对财务类、规范类、重大违法类退市设置退市风险警示制度。

解读:中长期来看,退市制度可以帮助形成优胜劣汰的良性循环。退市处理时间变短,投资者在创业板投资应更加注重管控风险。

变化五:投资者门槛——提高市场准入

增设“20日日均10万元资产+2年投资经验”的开户门槛;已开户投资者需补签新版风险揭示书。

解读:对投资者的研判能力和风险承受能力提出了更高的要求,投资者门槛的趋严可以更好地保护投资者。

总体来看,注册制改革对板块长期利好。个股间分化将进一步加大,信息披露规范透明+盈利增速稳定+资产质量好的个股将更受资金青睐,资金长期持有的倾向会增强,投资回归价值本质。

创业板指数(399006)发布于2010年6月,现已运作超过10年。创业板指与深圳成指、深证100共同组成深市“1+2”核心指数,充分体现深市创新创业特色。

编制规则:创业板指是创业板市场标尺指数,选取创业板市场市值大、流动性好的100家公司为样本,汇聚创业板核心资产。

行业分布:医药生物、电子、计算机权重大

创业板指刻画中国战略新兴产业和创新创业企业,高新技术企业在指数中占比超过9成,战略新兴产业占比超过8成。分行业来看,医药生物、电子、计算机分列前三,合计占比57%。是代表中国创新能力和成长能力的指数之一,便于投资者分享中国经济增长的红利。

数据来源:深交所官网,Wind,截至2020/7/24,行业标准为申万一级行业,不作为任何投资建议。▲

前十大权重股:集中行业代表性龙头公司

创业板指前十大权重股中,医药生物企业6家,电气设备2家,汇聚行业代表性龙头公司。

数据来源:Wind,截至2020/7/24,行业标准为申万一级行业,不作为任何投资建议。▲

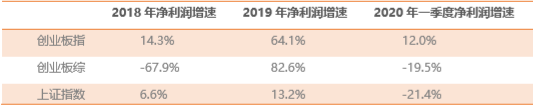

财务状况:疫情背景下,指数成份股盈利仍相对较好

2020年一季度,创业板指净利润增速为12.0%,在当前全球疫情蔓延及国内宏观经济面临挑战的背景下,依然取得难得的正增长。

数据来源:Wind,截至2020/3/31,数据四舍五入保留一位小数。基金过往业绩不代表未来表现,不作为投资建议。▲

业绩表现:2020年上半年领跑全球主流宽基指数

截至7月24日,今年以来创业板累计上涨46.1%。若以上半年为界,创业板指累计上涨35.6%,在全球主要市场指数中表现突出。

数据来源:Wind,截至2020/7/24。基金过往业绩不代表未来表现,不作为投资建议。▲

创新创业企业虽然有较高的业绩弹性与成长潜力,但由于公司的盈利能力尚不稳定,发展存在一定不确定性,加上有别于传统企业的多元化业务模式、高精尖的技术创新以及复杂的商业生态,对投资者研究选股能力有较高要求。

另外,注册制改革后让市场投票,不排除短期内市场波动加大,对投资者风险管理能力也提出了更高的要求。新增投资者至少需要两年交易经验的门槛,也体现了这一点。

因此,对于部分中小投资者而言,风险分散、高效、透明、费率较低的指数基金或许是参与创业板投资的可选方案。

易方达创业板ETF(159915)(联接基金:A类110026、C类004744)成立于2011年9月,已上市运作近9年时间。

规模、流动性领先:ETF规模及流动性是场内ETF产品的重要指标。易方达创业板ETF规模在11只跟踪创业板指数的ETF中保持较大的领先优势。近1年日均场内成交额8.05亿,在11只跟踪创业板指数的ETF中排名第1。

紧密跟踪指数:基金近1年的年化跟踪误差在全部跟踪创业板指数ETF中表现名列前茅。

数据来源:基金定期报告,截至2020/7/24。基金过往业绩不代表未来表现,不作为投资建议。

“指”选易方达:易方达基金是国内领先的综合性资产管理机构,具有16年指数投资专业沉淀,产品线布局全面,管理规模位居市场前列。专业指数投研团队,管理经验丰富。

风险提示:基金有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩和获奖情况不预示未来表现。投资者在投资基金前应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。