【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

公募基金二季报陆续披露,不少基金经理上半年的操作已浮出水面。下半年将如何布局?二季报中也有所透露,一起看看财通资管明星基金经理们的投资思路。

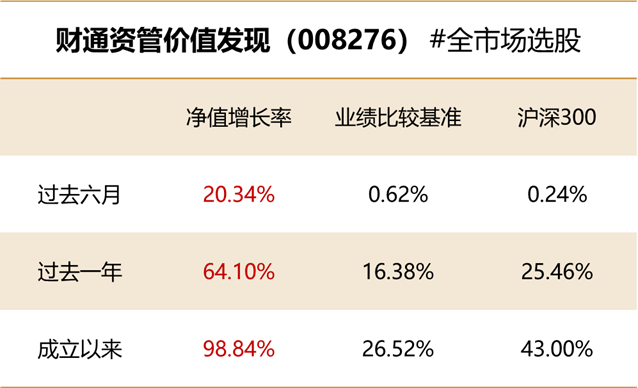

数据来源:本基金二季度报告,沪深300来源Wind,截至2021.6.30

数据来源:本基金二季度报告,沪深300来源Wind,截至2021.6.30

财通资管价值成长在报告期内,组合继续采用"自上而下"和"自下而上"相结合策略,精选行业和个股,板块配置适度均衡,不断优化组合以提升风险调整后收益水平。

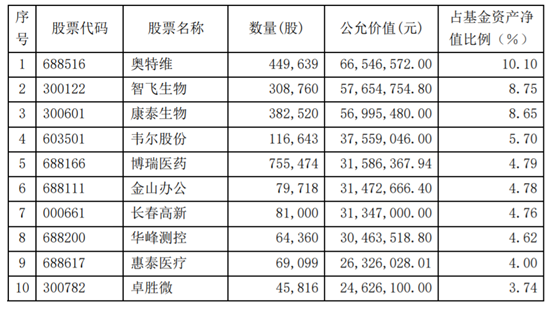

从前十大重仓股来看,二季度适当增持了科技成长板块,减持了部分顺周期、食品饮料等大消费板块。

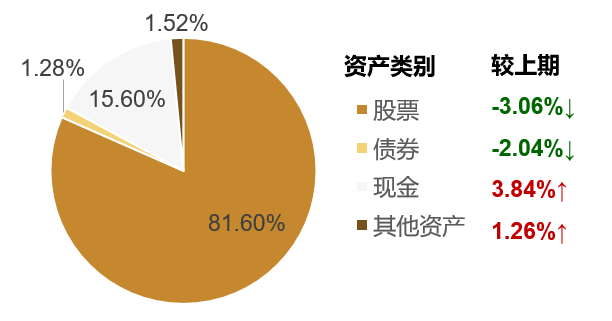

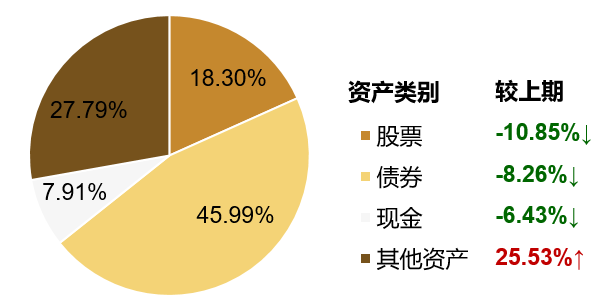

「价值成长」2021年二季度资产配置情况

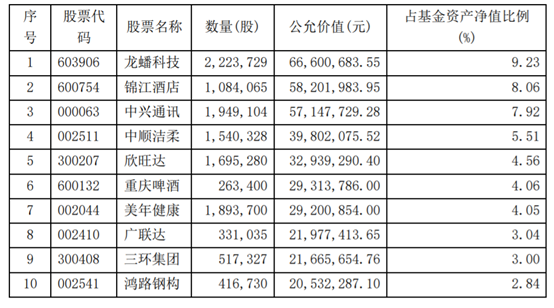

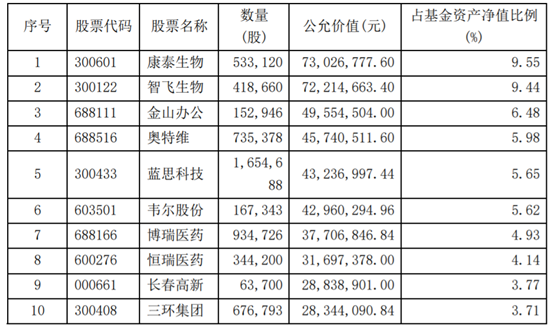

「价值成长」2021年一季末前十大重仓股

「价值成长」2021年二季末前十大重仓股

数据来源:本基金季度报告

风险提示:重仓股仅代表历史持仓,不代表未来投资或目前持仓,不构成投资建议。

进入三季度,随着经济复苏最快的阶段过去,更多资金可能逐步转移到具备高行业景气度的成长板块,管理人会对业绩景气板块、科技成长板块、低估值板块等保持密切关注,组合管理上继续保持适度均衡,基于深度研究持续挖掘优质阿尔法,逐步增加高确定性可以获取一定绝对收益的个股。

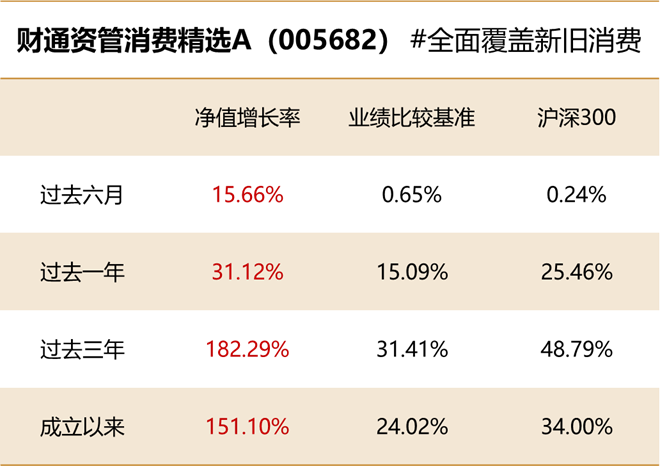

数据来源:本基金二季度报告,沪深300来源Wind,截至2021.6.30

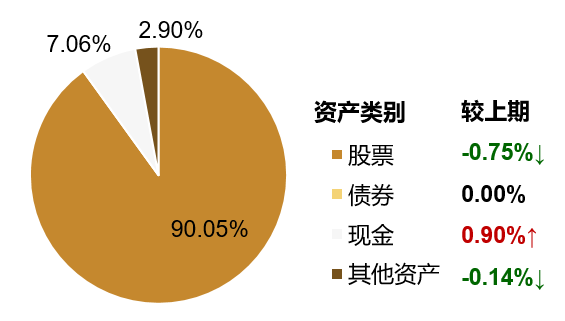

报告期内,组合仓位基本稳定,板块配置上,管理人以持有前期精选的中长期景气度较高的行业为主,结合市场行情、行业变化等因素,对医药、科技等行业配置比例及内部结构进行了一定调整。个股方面,我们依然长期看好行业前景广阔、商业模式出色、行业格局清晰、竞争力强的优质公司,本季度主要增配了汽车等相关标的,基于个股逻辑减配了电子、计算机行业部分标的。

「消费精选」2021年二季度资产配置情况

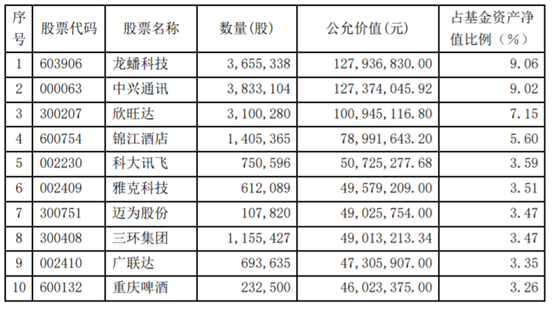

「消费精选」2021年一季末前十大重仓股

「消费精选」2021年二季末前十大重仓股

数据来源:本基金季度报告

风险提示:重仓股仅代表历史持仓,不代表未来投资或目前持仓,不构成投资建议。

展望三季度,我们对权益类资产依然持谨慎乐观的态度,宏观复苏见顶叠加中报窗口期,高景气或成为未来一段时间的主线,科技成长占优局面有望延续,组合管理上,管理人将继续沿着之前思路,在前期精选的医药、消费电子等中长期景气度较高的行业中,结合中报业绩挖掘盈利可持续增长个股,不断优化组合以力争获取超额回报。

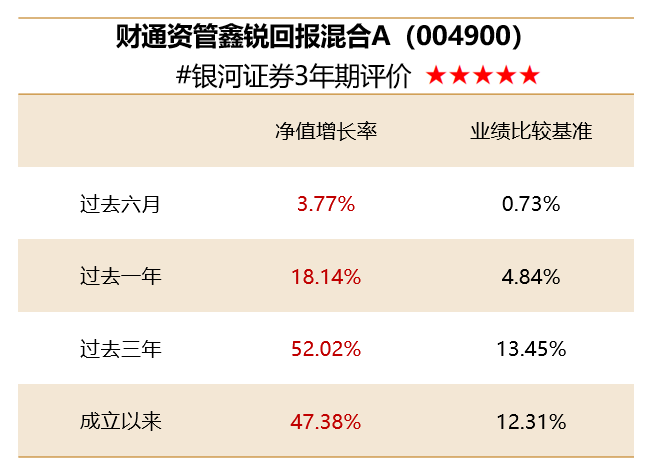

数据来源:本基金二季度报告,截至2021.6.30;财通资管鑫锐回报混合A为银河证券基金三级分类偏债型基金(A类),银河证券3年期评价数据截至2021.7.2

「鑫锐」2021年二季度资产配置情况

邹舟:债券方面,本季度采取短久期、低杠杆的策略,保持组合较高的流动性。

顾宇笛:转债配置以平衡型转债为主,辅以少量偏债型转债,博弈潜在的下修机会,力争为投资人创造长期高效的投资回报。

辛晨晨:二季度权益市场方面,A股走势呈现出结构性分化的行情。在具体行业上,二季度市场出现了三个方面的机会,一是全球新冠疫苗加速获批及接种下的生物医药及医疗服务等板块;二是新能源汽车销售数据超预期带来的新能源汽车板块整体投资机会;三是由供需缺口带来的半导体领域的投资机会。回顾鑫锐权益部分二季度表现,为了平衡组合的弹性和波动,我们在行业上持仓较为均衡,对于优质板块的参与不够,导致组合二季度表现相对市场不尽如人意。

辛晨晨:展望下半年,我们保持对于宏观经济走弱、通胀等问题的担忧,以回撤控制为投资管理中的首要目标,积极把握顺周期板块以及盈利持续超预期的景气行业的投资机会,力争为持有人创造长期稳定的投资回报。

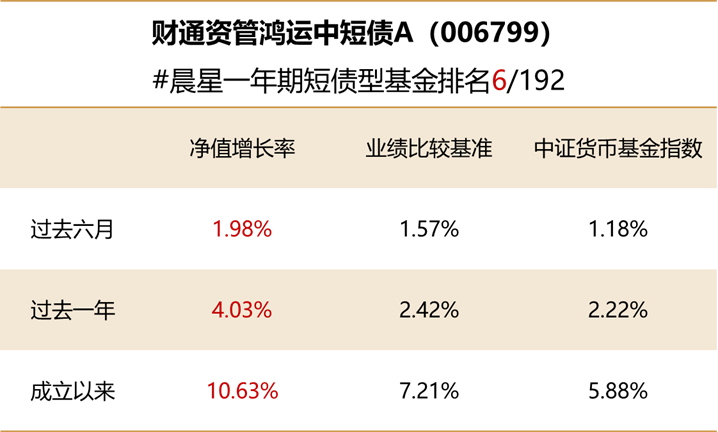

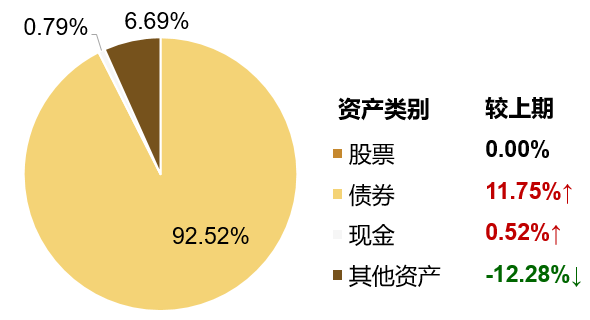

数据来源:本基金二季度报告,中证货币基金指数来源Wind,晨星排名来源《晨星中国一年期基金业绩排行榜2021.06》,截至2021.6.30

「鸿运」2021年二季度资产配置情况

周庆、宫志芳:本季度维持组合合理杠杆区间,把握资金面宽裕的配置机会,增配高评级债券持仓比例,并辅以利率波段操作,在保证组合流动性前提下持续增厚产品收益,力争为投资者创造长期稳健的投资回报。

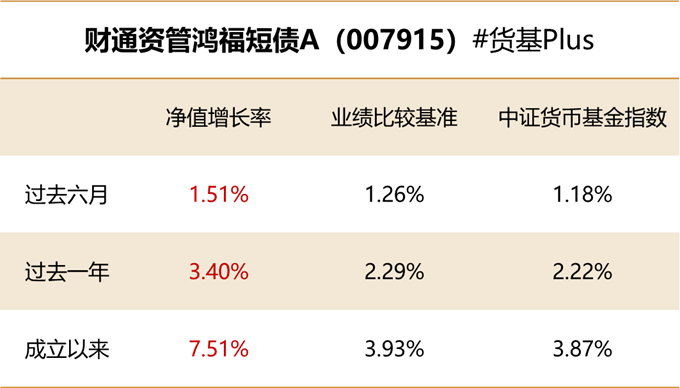

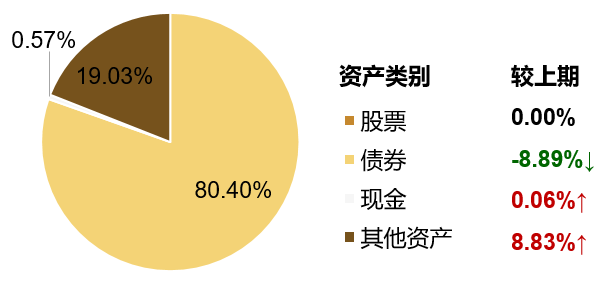

数据来源:各基金二季度报告,中证货币基金指数来源Wind,截至2021.6.30

「鸿福」2021年二季度资产配置情况

李杰、邹舟:本基金在报告期内采取短久期和票息策略,配置了优质高性价比的城投债,以提高组合的静态收益,并适当配置逆回购,辅以利率债、高评级信用债、高评级国股存单等的波段操作,在保证流动性的前提下增厚产品收益,力争为投资人创造长期稳健的投资回报。